2024上半年,奈雪的茶过得很惨。

8月27日,奈雪的茶 (02150.HK,下称“奈雪”)发布2024年半年报。报告期内,奈雪收入同比下降1.9%至25.44亿元,经调整净利润由去年同期的7020万元变为亏损4.37亿元。

奈雪的茶称,2024年上半年,消费需求仍然疲软,叠加2023年1至4月高基数因素的影响,集团盈利能力同比出现明显下滑。尽管集团于过去持续优化门店成本结构并卓见成效,但门店收入水平承压,导致门店经营利润率受到较大影响。

奈雪几乎所有关键经营指标都出现了下降。

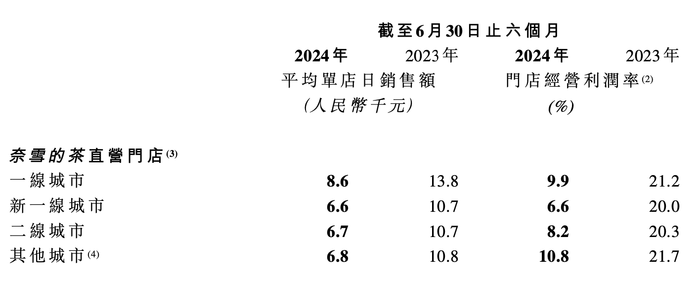

其中,直营门店经营利润同比下降65.1%至1.65亿元,直营门店的门店经营利润率为7.8%,较去年同期下跌12.3个百分点;经营现金净额由去年同期的3.88亿元下跌73.3%至1.03亿元。

奈雪的门店扩张也陷入了停滞。

它的直营门店开不动了。截至2024年6月30日,奈雪在114个城市拥有1597家直营门店,上半年净新增23家直营店。

奈雪表示,公司坚持主要在现有的一线、新一线和重点二线城市进一步扩张茶饮店网络并提高市场渗透率,以期培养和巩固消费者对高端现制茶饮的消费习惯。财报显示,奈雪目前只有155家门店分布在三线及以下城市。

但在一线、新一线及二线城市,奈雪也卖不动,上半年这些市场的平均单店日销售额、门店经营利润率均出现了猛烈下滑。其中上海、北京最为艰难,门店经营利润率分别为1.4%、2.2%。

加盟商也不敢再押注奈雪。

2023年7月20日,奈雪正式推出“合伙人计划”,但开放加盟一年后,奈雪仍未迎来其渴望的爆发式增长。截至6月30日,奈雪共开出297间加盟门店,据此前公告,其加盟店主要集中在中、低线城市——这个速度对新茶饮行业头部品牌而言堪称罕见。

但加盟业务带来的收入对眼下的奈雪而言仍是杯水车薪。

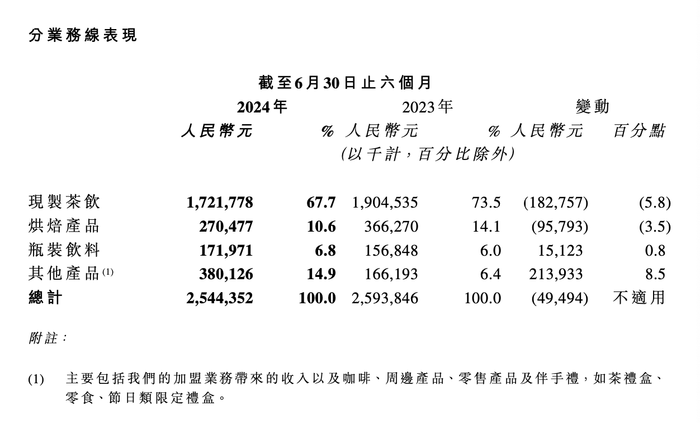

奈雪的业务线分为现制茶饮、烘焙产品、瓶装饮料以及其他产品,其中的其他产品主要包括加盟业务带来的收入以及咖啡、周边产品、零售产品及伴手礼等,2024上半年这部分业务同比增加8.5%至3.8亿元,营收占比14.9%。

而在奈雪的主要业务中,现制茶饮同比下滑5.8%至17.2亿元,营收占比67.7%;烘焙产品同比下滑3.5%至2.7亿元,营收占比10.6%;仅有瓶装饮料微增0.8%至1.7亿元。

2024年的消费环境的确艰难,不久前茶百道发布的半年报也出现了下滑,其2024年上半年营收23.96亿元,同比减少10.0%;净利润3.95亿元,同比下降34%。但显然奈雪的业绩表现更为惨烈。

奈雪的茶也想自救。“对于我们自身品牌而言,其实是要更加明确自己的定位。”奈雪的茶联合创始人彭心在业绩会上表示,她同时披露,近期奈雪正在测试新店型,“我们最新的店型其实是回到了奈雪非常擅长的一茶一包的产品组合。”

会上有分析师对此提出一个疑问,重返“茶饮+欧包”模式,回归传统店型,奈雪是否能兼顾门店经营效率的提升。彭心对此表示,第三代店型既兼顾了门店给消费者提供非常高品质的现烤的烘焙产品,但是同时整个厨房又变得非常的简单,“伙伴是不需要从和面粉就开始的。”

此前奈雪在传统店型基础上推出了更为精简的Pro店模式,它最大的变化是撤掉了烘焙厨房,转为售卖由中央厨房供应的烘焙产品,店员仅需在门店内加热就能上架售卖。而推动这一转变的原因,正是由于烘焙业务复杂程度高、标准化不足、人工培训难。

奈雪过去的欧包柜台(图片来源:界面图库)

奈雪过去的欧包柜台(图片来源:界面图库)

“这非常大地制约了整个品牌的发展。”彭心表示,但具体这个正在测试的第三代店型要如何解决过去的业务矛盾,她暂未给出解答。

但可以确定的是奈雪正变得小心翼翼。

“我们接下来是开加盟店也罢,还是开直营店也罢,我们都是一种非常谨慎的这种(态度)然后来做。”奈雪的茶联合创始人赵林在业绩会上表示,在2023年上半年的快速扩张以及消费增长的表现下,奈雪调高了预期本打算大肆扩张,但它显然未能如愿。

“运营了一段时间以后,我们其实是忽然发现奈雪的定位其实相对来说属于高质量、高品质的产品定位,其实我们也认识到不能盲目地去做下沉,开一家店成一家店稳步发展,可能才是我们的真正的核心。”赵林说道。

不过以目前奈雪的状况而言,它需要面对的已经是要怎么活下去的问题了。

(来源:界面新闻 作者:卢奕贝)

京公网安备 11010802028547号

京公网安备 11010802028547号