季晓莉/文 如果一项资产同时用于一般计税项目,简易计税项目、免税项目那么进项税一定要计算出不得抵扣的进项吗?其实不同的资产有不同的抵扣规定,今天我们就来探讨一下这个话题。

一、同时用于不同用途资产的进项税抵扣一般原则

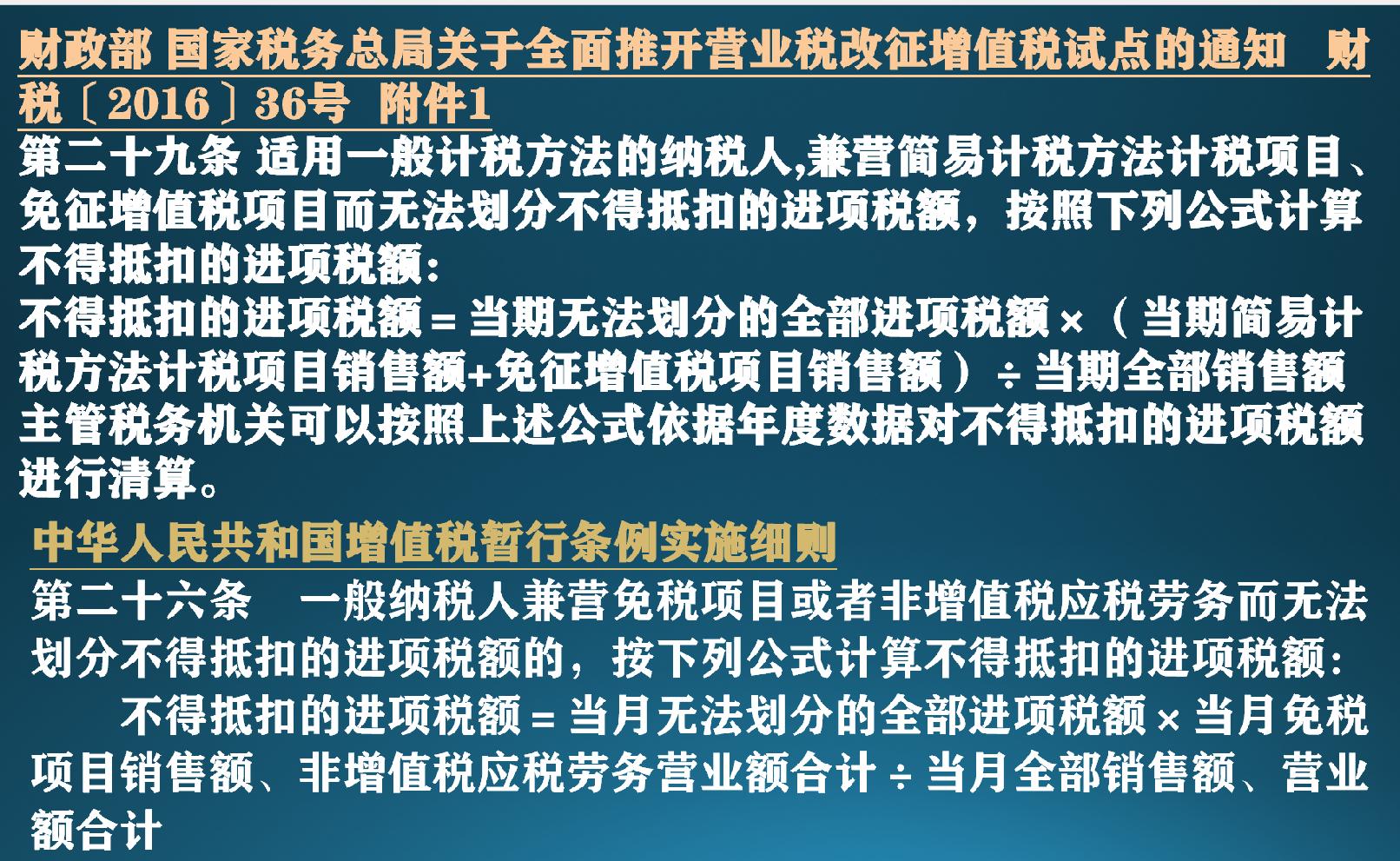

我们都知道,对于一般纳税人来说,增值税的进项在不同情况下有不同的抵扣政策,一般纳税人从事简易计税方法计税项目、免征增值税项目进项税额是不能抵扣的,对于兼营简易计税方法计税项目、免征增值税项目的纳税人,如果无法划分不得抵扣的进项税额,还要根据下列文件中公式计算不得抵扣的进项税额。

二、购进或租入固定资产、无形资产、不动产增值税进项抵扣的特殊规定

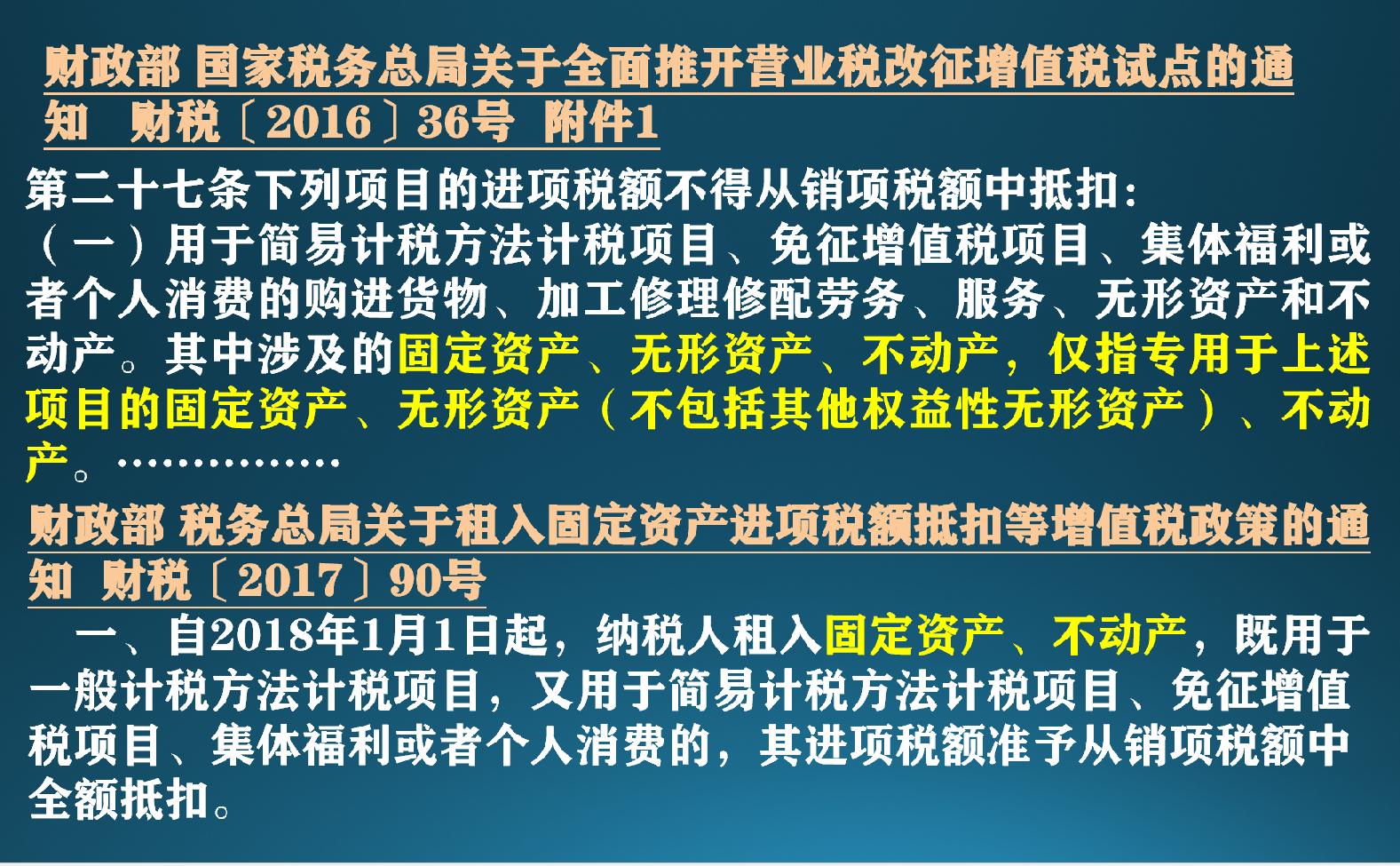

从有利于纳税人和便利征管的角度,国家对购入固定资产、无形资产、不动产仅要求是“专用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费“的才不可以抵扣,并没有计算分摊转出的规定,也就是说只要一般计税项目用这些固定资产、无形资产、不动产,那无论是否还做他用,都是可以进项税全额抵扣的。

对租入的固定资产和不动产租金抵扣也是同样的进项抵扣原则,这里一定要注意,购入的无形资产只要用于一般计税项目是可以进项全额抵扣,但是租入的无形资产还是不可以的。

三、资产不再用于一般计税项目,一定要注意及时做进项转出

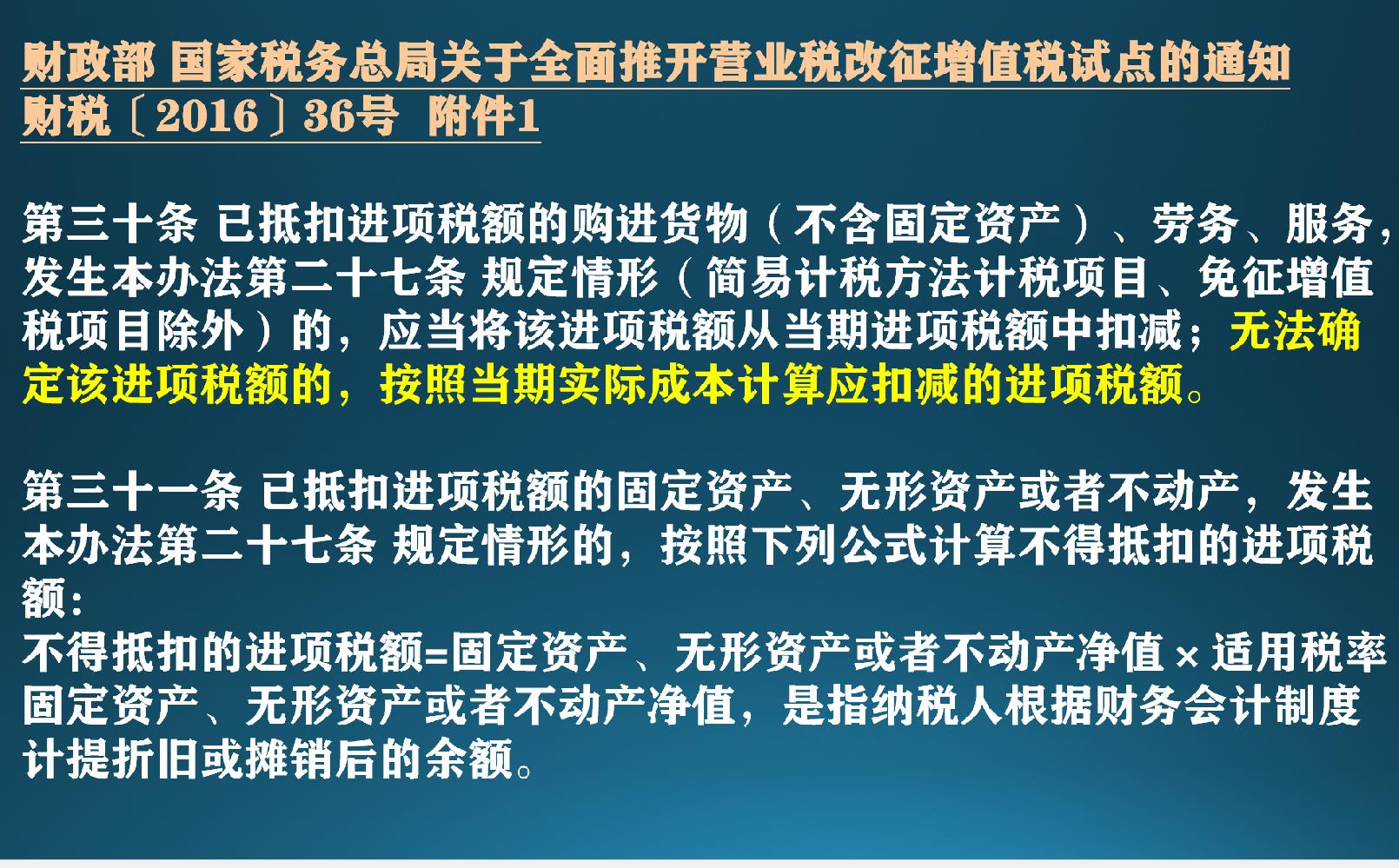

许多企业为了购入的固定资产、无形资产、不动产相关进项税可以抵扣,在购入或租入时会考虑财务意见用于一般计税项目,但是之后企业管理部门经常会在未沟通财务的情况下直接改变资产用途,专用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费这些不得抵扣进项的项目,或者公司战略改变为经营简易计税、免征增值税项目,这种情况下一定要记得按这些资产的剩余净值和适用税率转出进项税。

对于固定资产和不动产的情形,因为是按期支付租金,相对来说好处理,但如果是租金提前支付取得发票,已经抵扣了相关进项,还是要注意也要把相关进项转出,这里可以考虑为权责发生制的办法,例如10月支付了第四季度租金并抵扣了进项,但是11月改变了用途,那么11、12月的租金相应的进项就要做转出了。

四、结束语

固定资产、无形资产、不动产的抵扣政策虽然不是税收优惠,但是如果用好了,实际上可以为企业节约大额的税金,企业在购置、租赁资产的过程中一定不要忘记让财税部门参与,合法合理的利用该政策,同时一定要注意购入和租入无形资产的进项抵扣政策是不同的,以避免企业不必要的损失。

京公网安备 11010802028547号

京公网安备 11010802028547号