旗下重要子公司刚实现扭亏便准备出售,青岛双星(000599.SZ)这一操作着实耐人寻味。

7月18日盘后,青岛双星披露称,公司拟通过公开挂牌的方式转让所持有的广饶吉星轮胎有限公司(下称“广饶吉星”)100%股权。就本次股权交易事宜,公司拟于近日在青岛产权交易所预挂牌。

值得一提的是,青岛双星此次挂牌出售的子公司净资产近6亿元,主要资产系五年前通过破产重整出资8.99亿元并购而来。

青岛双星表示,预挂牌仅为信息预披露,目的在于广泛征寻标的股权意向受让方,尚不构成交易要约或交易行为,目前无法判断是否构成关联交易。若本次股权转让顺利完成,广饶吉星将不再纳入公司合并财务报表范围。

公开资料显示,青岛双星此次挂牌的标的广饶吉星成立于2018年,注册资本2.05亿元,经营范围包括生产、销售轮胎、橡胶制品、钢丝、劳保用品;轮胎生产技术服务和推广;废弃资源综合加工处理等。

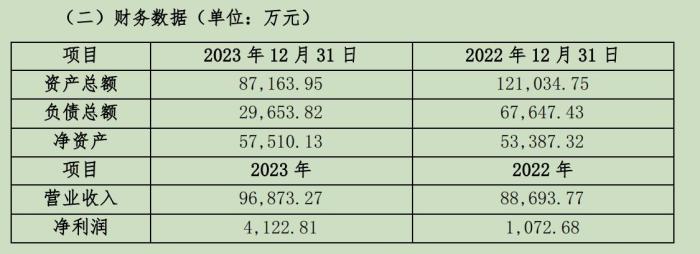

从广饶吉星的财务数据来看,该公司近两年刚刚实现扭亏为盈。来源:公告

从广饶吉星的财务数据来看,该公司近两年刚刚实现扭亏为盈。来源:公告

截至2023年年底,标的公司广饶吉星资产总额约8.72亿元,净资产约5.75亿元,较2022年有所提升。

值得一提的是,从广饶吉星的财务数据来看,该公司近两年刚刚实现扭亏为盈,2022年和2023年分别盈利1072.68万元和4122.81万元。另据青岛双星年报显示,此前的2020年和2021年,广饶吉星分别亏损1866.17万元、5316.19万元。

子公司刚刚扭亏便被出售,对此青岛双星在公告中仅表示,“本次股权转让有利于公司战略优化和调整,对公司财务方面的影响和具体数据尚需审计评估工作完成后进行测算”。

界面新闻注意到,青岛双星并表子公司广饶吉星始于2019年,目的是为并购东营一家面临破产重整的轮胎企业。

2019年3月,青岛双星正式宣布,将由子公司广饶吉星与山东恒宇科技有限公司(下称“山东恒宇”)管理人签署协议,投资8.99亿对恒宇科技进行重整,在存续重整模式下取得标公司的100%股权。彼时,作为国内规模最大的轮胎企业,这一事件也被业内视为其开启轮胎行业并购重整之路的标志。

资料显示,山东恒宇生产的轮胎中包含全钢子午轮胎、工程轮胎和军工轮胎等多种样式。作为山东的著名轮胎企业,恒宇科技一度排名山东橡胶行业综合实力前50,产能能够达到600万套轿车、65万套卡车和客车子午线轮胎。

在青岛双星看来,本次投资是公司借助行业整合机遇,成功对恒宇科技优质产能进行的整合,也是公司落实轮胎行业新旧动能转换的重要一步。

“在收购山东恒宇后,复制双星转型升级的成功经验,充分发挥恒宇科技的区域优势,通过产业结构调整、新增设备和升级改造,将恒宇科技打造成引领广饶县轮胎工厂走向高端智能化的典范,满足高端化、专业化的市场需求,大幅提升公司的盈利能力。”青岛双星表示。

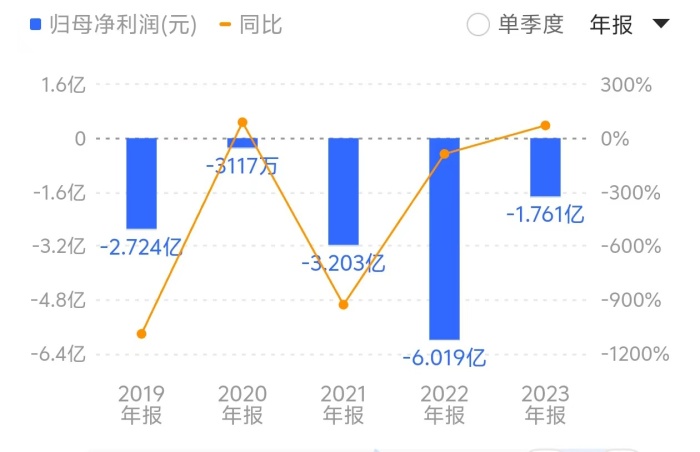

然而,在收购之初的前两年,刚刚完成重整的广饶吉星即陷入亏损境地,2020年和2021年累计亏损超过7000万元。受此拖累,青岛双星2020年和2021年净利润分别亏损3117万元、3.20亿元。

对于青岛双星此次操作,有投资者担忧,当初花费8.99亿元真金白银收购的资产,加之标的公司近两年刚刚实现扭亏,如果此时按照不到6亿元的净资产水平出售,实则是一笔亏本的买卖。

有业内人士对界面新闻分析称,由于青岛双星近年来业绩不佳,且在实施并购及实际运营等方面存在较大资金需求,上市公司面临一定资金压力,通过出售广饶吉星或在一定程度上对资金压力有所缓解。

实际上,在赛轮轮胎(601058.SH)、玲珑轮胎(601966.SH)、三角轮胎(601163.SH)、森麒麟(002984.SZ)等多家山东轮胎头部上市公司均处盈利状态的情况下,青岛双星归母净利润已连续五年亏损。

而即便进入2023年以来的景气周期,青岛双星至今仍然没有走出亏损泥潭,预计今年上半年亏损4500万元至6000万元。

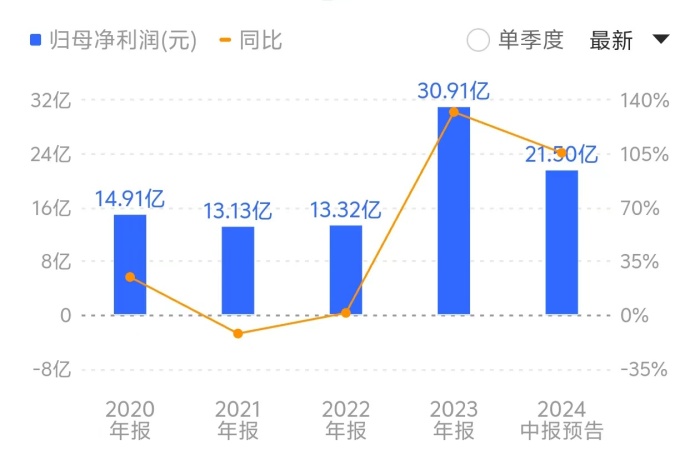

仅以总部同样位于青岛的赛轮轮胎为例,该公司近十年来一直保持盈利状态,其中2023年净利润高达30.91亿元。今年上半年,赛轮轮胎预计实现净利润21.20亿元至21.80亿元,同比增长102.68%至108.41%。

对此,投资者曾多次在互动平台提出质疑,“公司已经连亏这么多年了,什么时候能盈利?公司亏损总说市场不行,为什么青岛那么多轮胎公司都大幅盈利? ”

对此,青岛双星解释称,“由于公司卡客车胎收入占比较高,卡客车胎市场需求不足,市场竞争激烈;另一方面柬埔寨工厂尚处于建设期内,公司受双反市场影响严重,故存在亏损。未来随着柬埔寨工厂的投产,欧美等高收益高关税市场的拓展,公司盈利能力将大幅改善”。

在多家轮胎头部上市公司近年来处于盈利状态的情况下,青岛双星扣非净利润已经连续五年亏损。来源:同花顺

在多家轮胎头部上市公司近年来处于盈利状态的情况下,青岛双星扣非净利润已经连续五年亏损。来源:同花顺

对比总部同样位于青岛的赛轮轮胎,该公司近十年来一直保持盈利状态,其中2023年净利润高达30.91亿元。来源:同花顺

对比总部同样位于青岛的赛轮轮胎,该公司近十年来一直保持盈利状态,其中2023年净利润高达30.91亿元。来源:同花顺

值得一提的是,今年4月,青岛双星还披露了关于收购韩国锦湖轮胎的重大资产重组交易预案,这一并购被业内视为“中国轮胎业最大海外并购案”。

公告显示,公司以发行股份加少量现金方式,取得锦湖轮胎株式会社45%的股份,并配套募集不超过8亿元的资金,用于支付现金对价、补充流动资金或偿还债务。交易完成后,锦湖轮胎将成为青岛双星的控股子公司。

截至7月8日公司披露的交易进展,“本次交易涉及的尽职调查等工作正常进行。待相关工作完成后,公司将再次召开董事会审议本次交易的正式方案,并按照相关法律法规的规定履行有关的后续审批及信息披露程序”。

来源:界面新闻

京公网安备 11010802028547号

京公网安备 11010802028547号