为做大做强血液制品业务,博雅生物(300294.SZ)溢价收购有着稀缺资源的亏损资产。

7月17日晚,博雅生物公告,与GC Corp.(简称“GC”)、Synaptic Healthcare 1st Private Equity Fund(简称“Synaptic”)及46名韩国籍自然人股东签署《股份购买协议》,博雅生物以自有资金18.2亿元收购GC、Synaptic及个人卖方合计持有的GREEN CROSS HK HOLDINGS LIMITED(简称“绿十字(香港)”)100%股权,从而间接收购境内血液制品主体绿十字(中国)生物制品有限公司(简称“绿十字(中国)”)。

从提供的财务数据看,收购标的尚处于亏损。2021年、2022年及2023年前三季度,绿十字(香港)的营业收入分别为4.04亿元、2.33亿元、2.39亿元,净利润分别为2241.82万元、-2327.09、-1212.04万元。

截至2023年9月30日,绿十字(香港)净资产为6.45亿元。本次收购评估价格则为16.77亿元,增值率高达159.97%。而截至2024年一季度末,博雅生物账上全部货币资金为18.6亿元,本次收购几乎将“掏空”其现金。

收购完成后,博雅生物账面商誉或将来到最高点。界面新闻记者注意到,该收购也未设置业绩对赌协议。

对此,博雅生物方面人士对界面新闻记者表示,未设置对赌协议,一方面是因为绿十字(香港)本身其实是具有较强的盈利能力的,2021年时绿十字(香港)也有2241.82万元利润,后面2022年、2023年因为宏观因素有所下滑,同时汇兑损失也造成了绿十字(香港)利润的下滑。

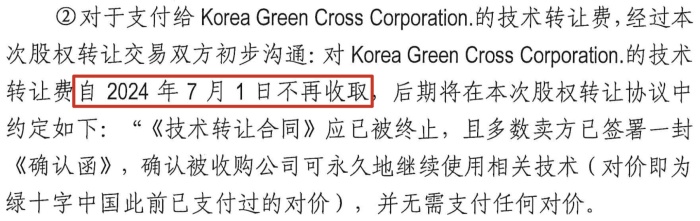

另一方面之前绿十字(中国)和GC集团方面有技术服务合同,绿十字(中国)要支付相应的技术服务费,这影响了收购标的利润。博雅生物收购后该技术服务合同终止,汇兑损失和消极宏观因素也消除了,绿十字(香港)在博雅生物的经营下能取得更好利润提升。

“绿十字(香港)有其技术优势和稀缺资源,对公司血液制品业务增益,从出售方角度看作为外资企业设置对赌协议意义也不大,本次公司收购是用现金全额收购的”该人士进一步表示。

资产评估报告中提到,绿十字(中国)对GC集团的技术转让费自2024年7月1日起将不再收取,绿十字(中国)可以永久继续使用相关技术并不支付任何对价。

来源:资产评估报告

来源:资产评估报告

据介绍,绿十字(中国)是国内少数同时拥有人源VIII因子及重组VIII因子销售权的血液制品企业,是稀缺的标的资源,专注于血液制品研发、生产、销售,目前拥有白蛋白、静丙、 VIII因子、纤原、乙免及破免6个品种16个品规,现有4个浆站,2023年采浆量104吨,2017至2023年采浆量复合增长率13%。同时代理进口白蛋白、重组VIII因子及医美产品在中国地区销售。

博雅生物表示,本次交易完成后,公司将全资控股一家血液制品生产企业,新增一张生产牌 照,新增4个在营单采血浆站,新增2个省份区域的浆站布局。

据悉,对于血液制品行业,国家自2001年5月起不再批准新的生产企业,对生产企业实行总量控制,目前国内正常经营的血液制品生产企业不足30家,且少数企业拥有多张生产牌照,行业的壁垒较高,生产企业牌照资源非常稀缺。

不过,收购消息出炉后博雅生物在二级市场并未收获“掌声”,7月18日,博雅生物以逾8%的跌幅开盘,截至收盘,报33.94元/股,跌4.85%。

来源:界面新闻

京公网安备 11010802028547号

京公网安备 11010802028547号