近日,食品级甘氨酸及三氯蔗糖生产商新琪安科技(简称:新琪安)向港交所发起IPO挑战。

根据灼识咨询报告,按2023年销售收益计算,新琪安的甘氨酸和三氯蔗糖在全球市场份额分别为3.1%和4.5%,行业排名分别对应为第一名和前五名。

在转战港股前夕,新琪安曾在A股辅导备案。2023年7月21日,新琪安向江西证监局提交在中国境内首次公开发行股票并上市的辅导备案,东方证券为保荐机构,并分别于2023年10月、2024年1月及2024年4月提交了第一、第二、第三期辅导工作进展报告,此后却不了了之。本次IPO,新琪安的保荐人变更为民银资本。

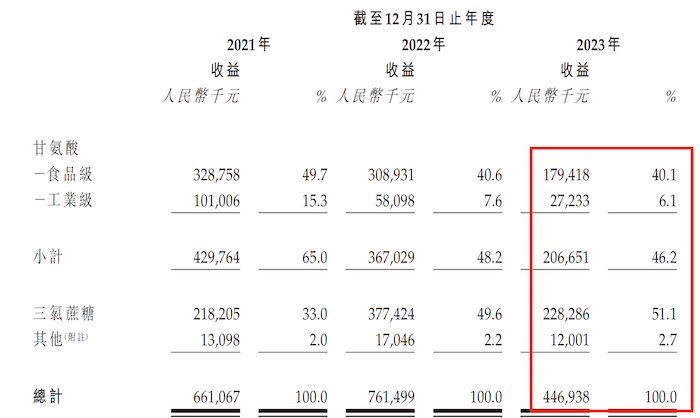

新琪安产品为食品级、工业级甘氨酸和三氯蔗糖为主,兼顾少部分生产过程中产生的副产品如亚硫酸盐等的生产销售。

甘氨酸是一种非必需氨基酸,广泛应用于调味品、功能性食品、膳食补充剂、宠物食品、药品、草甘膦等下游行业。三氯蔗糖是人工甜味剂的一种,相较于其他主要人工甜味剂,三氯蔗糖因其甜度高、安全性好、口感好、稳定性高等特点,被下游客户广泛认可,应用于各类食品与饮料中。

报告期(2021年至2023年)新琪安的收入较不稳定,分别为6.61亿元、7.61亿元和4.47亿元,其中2023年收入大幅下滑超40%。具体来看,公司甘氨酸收入同比下滑43.70%;三氯蔗糖收入同比下滑39.51%。

图片来源:招股书

图片来源:招股书

就三氯蔗糖而言,2023年新琪安食品级、工业级甘氨酸销量整体较为稳定,平均售价却分别下滑48.08%、52.27%。主要原因在于,受环保政策影响,中国暂停生产甘氨酸以及乙酸及合成氨等甘氨酸原材料价格上涨的影响,甘氨酸的平均市场价格在2020年至2021年大幅上涨,其中食品级甘氨酸的平均出口市场价格从2020年的每公斤约14.3元快速上涨至2021年的每公斤约30.1元。

随著2022年及2023年中国恢复甘氨酸生产,总产量大幅增加及下游生产商因忧虑甘氨酸价格持续上涨而于2021年囤积甘氨酸,导致2022年需求下降,甘氨酸的平均市场价格于2023年回落。

就三氯蔗糖而言,2023年收入下滑的原因主要在于价格战的影响。具体来看,自2022年四季度起,销售三氯蔗糖的龙头企业纷纷扩大其各自产量,这导致三氯蔗糖的市场供过于求。因此,龙头企业愿意以极低的价格出售产品,以减少库存,试图通过较其他行业参与者更低的价格争取更大市场份额,引发三氯蔗糖价格战。

据灼识咨询资料,三氯蔗糖的平均出口市场价格从2022年的约每公斤386.3元大幅下跌至2023年的约每公斤186.5元,而三氯蔗糖的平均国内市场价格由2022年约每公斤378.6元下跌至2023年的每公斤169.5元。

报告期,新琪安的三氯蔗糖平均售价分别约为20.98万元/吨、31.17万元/吨、23.68万元/吨。新琪安表示,公司专注于可持续盈利能力,并选择限制销量,从而不参与价格战,使2023年的平均价格较高。

但价格战还是影响了新琪安的盈利水平,公司毛利率从2022年的25.6%下滑至2023年的17.9%。净利润从2021年的1908.0万元增长至1.22亿元后,下滑至2023年的4466.2万元。

新琪安产品主要依靠境外市场进行销售,即在境外生产及销售的产品交易和在中国境内生产出口到境外销售的产品交易。

报告期,公司前五大客户集中,向五大客户销售收入占总收入的比例分别约为62.7%、56.2%及53.9%,其中公司最大客户销售额占总收入的比例分别约为26.3%、22.9%及16.5%。根据最大客户背景描述,该公司很可能为雀巢公司(Nestlé)。

除此之外,新琪安对第二大客户销售收入占比分别为14.2%、16.4%和15.9%。据悉,第二大客户是1892年成立于美国的知名跨国企业,主营业务是制造全球最受欢迎的碳酸饮料之一。根据描述,该客户很可能是可口可乐公司。

上述两大客户均向新琪安采购三氯蔗糖,或是通过绑定大客户,让新琪安拥有不参加价格战的底气。这主要是由于公司部分三氯蔗糖销售来自公司与主要客户订立的年度销售框架协议所规管的销售,方式通常参考上一年的三氯蔗糖平均市场价格,而非本年度的三氯蔗糖平均市场价格。

值得注意的是,新琪安是一个家族企业,除王小强在公司任职董事会主席、执行董事及控股股东外,王小强配偶丁丹也是新琪安的控股股东。此外王小强之子王皓在公司任执行董事兼副总经理;表弟吴丁峰任公司执行董事;外甥女左玥在公司负责财务规划及管理公司财务资源。

发行前,王小强直接持有新琪安6.9%的股份,丁丹通过控制的聚合兴投资持有新琪安6.8%的股权。王小强、丁丹、新琪安实业以及聚合兴投资为新琪安的控股股东,合计持股比例约为54.8%。

新琪安的Pre-IPO投资分别为陈一元、黄文增、杨海军、国信弘盛、兴证战略创业、兴证赛富投资、兴证赛富一投资、修能投资、张朝益、黄妍露及富兴投资。

据悉,2024年6月27日,新琪安实业及王小强曾与国信弘盛、兴证战略创业、兴证赛富投资、兴证赛富一投、张朝益、黄妍露等订立补充协议,并且在补充协议中授予投资人保证回报权。

例如,根据国信补充协议,国信弘盛应获授保证回报权(“国信保证回报”),即经计及直至2024年6月30日的剩余投资额、股息及回报率等因素计算所得的固定金额。倘国信弘盛出售持有的部分或全部股份且出售有关股份的实际回报低于国信保证回报,则王小强及新琪安实业须就有关股份以现金向国信弘盛支付任何有关差额,以达到国信保证回报。

然而,倘出售该等股份的实际回报高于国信保证回报,则国信弘盛须以现金向王先生及新琪安实业支付任何有关超出的所得款项,前提是倘王小强或新琪安实业能以基本类似的条款获得以相同或更高价格购买该等股份的替代要约,国信弘盛须接受该要约。

根据补充协议,新琪安实业及王小强已向兴证战略创业、兴证赛富投资及兴证赛富一投资支付金额400万元,已向国信弘盛支付金额1000万元。同时还同意向张朝益支付1125.00万元,其中150万元将于该协议日期支付,余下975.00万元将在IPO后一年支付。

同时,根据黄妍露、王小强、新琪安实业及公司订立日期为2024年6月27日的补充协议,王小强及新琪安实业同意向黄妍露支付375.00万元,其中50万元将于该协议日期支付,余下325.00万元将于IPO后一年支付。

来源:界面新闻

京公网安备 11010802028547号

京公网安备 11010802028547号