冠心病是由冠状动脉器质性狭窄或阻塞引发的心血管疾病,发病率和死亡率高,影响着人们的生命健康。根据国家心血管病中心最新发布的《中国心血管健康与疾病报告》,中国心血管病(CVD)患病率和死亡率处于上升阶段,其中冠心病1139万人。同时,冠心病发病率也逐渐呈年轻化趋势,50岁以下年龄组急性冠脉综合征发生率近三年内增加了30.3%。

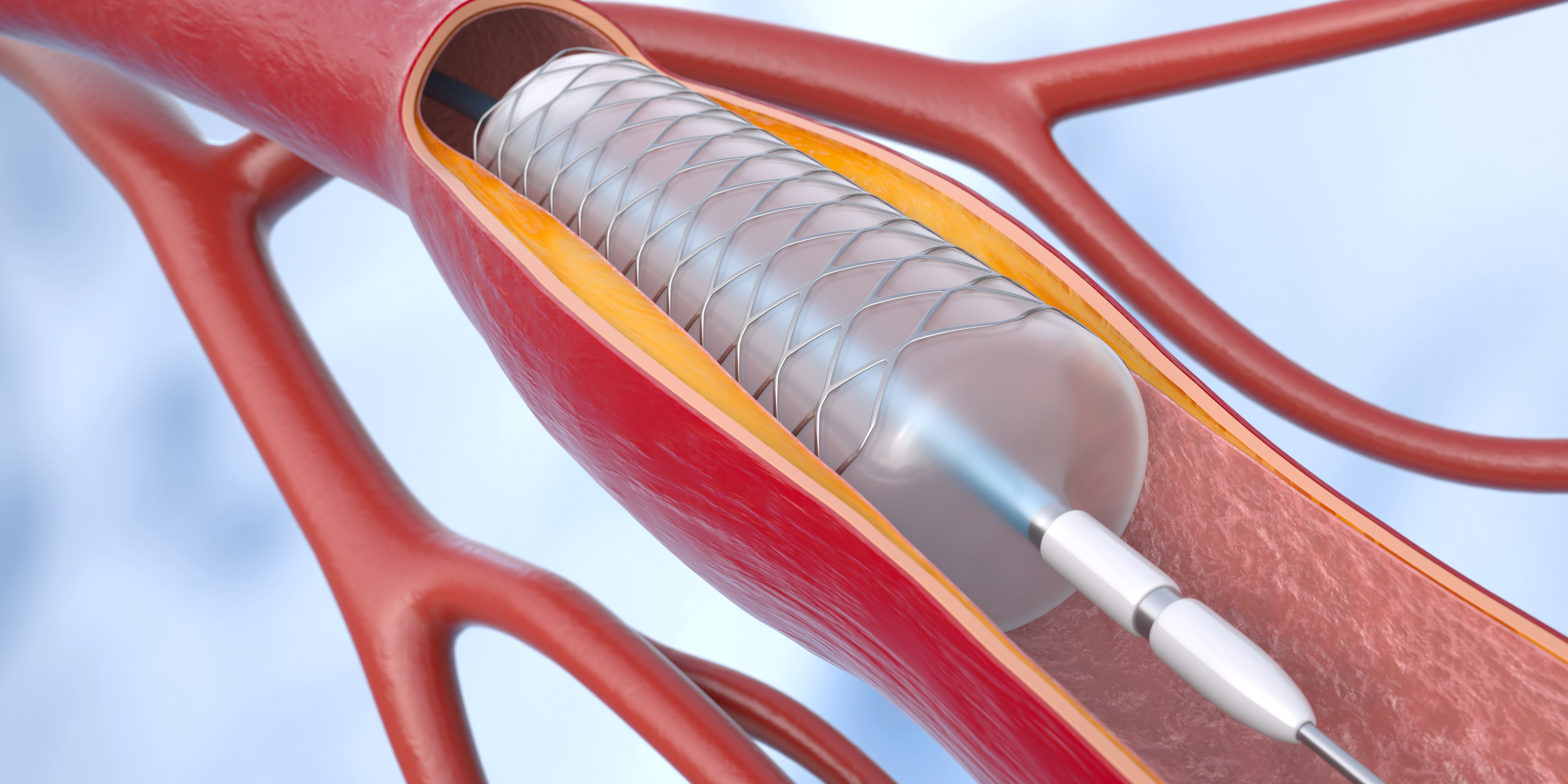

目前,冠心病的治疗主要分为四类,即药物治疗、冠状动脉旁路移植术、经皮冠状动脉介入治疗及干细胞移植。其中,介入治疗是最为有效的方法,而冠脉支架是该治疗方法中常用的高值耗材医疗器械。

从技术演进的角度看,冠脉支架已经先后经历了裸金属支架、药物洗脱支架、生物可降解支架等多个阶段。药物洗脱支架是当前市场的主流产品,但由于支架残留药物涂层导致的持续炎症反应、延迟的内皮化等原因,该类支架有可能引发晚期血栓问题,一旦发生,死亡率高达50%。此外,支架的永久性植入本身也是无法回避的远期风险源。

因此,一种在植入过程中可以支撑血管内皮,长期又可以被吸收、降解,从而恢复原有血管结构和功能的支架,成为国内外科研团队争相攻关的前沿阵地。日前,微创医疗研发的新一代生物可吸收心脏支架“Firesorb”(火鹮)通过国家药品监督管理局(NMPA)的注册审评、即将获证,临床显示,该支架将晚期及极晚期实际血栓发生率降至0.34%。

新产品的迭代布局也被认为是企业应对集采政策背后市场风险的重要举措。

微创医疗冠脉业务总裁岳斌在接受21世纪经济报道记者采访时表示,随着集采政策的推进和国内冠脉支架市场竞争的白热化,仅凭一款产品或一类产品就能垄断市场,从而获取很大销售额的时代已经过去,依靠一款产品实现年销售额翻番不现实,企业需要在冠脉领域众多产品链中做相关替代或补充。

“未来,对于不同企业来说,都需要持续创新,在研发上不断加大投入,同时,需要积极寻找企业的第二增长曲线,比如努力走稳‘出海’之路。”岳斌说。

作为我国血管介入器械中发展最成熟的细分市场,冠脉支架行业竞争日益激烈。实际上,在最初的裸金属支架时代,国内市场上主要由外资产品所主导,随着技术的发展,叠加价格优势,当前主流的药物洗脱支架已经由国产主导。而随着可吸收支架的不断突破,行业格局或将被重塑。

其实自2000年起,国内外几十家企业都竞相开发可吸收支架,但早期第一代可吸收支架大多存在临床血栓率较高的风险,引发了业内广泛关注,也一定程度上影响了其适用范围。

纵观整个冠脉支架市场,其实已有多个成熟“玩家”。比如乐普医疗,该企业目前有NeoVas、Nano、Partner等多款产品,其2024年一季度财报显示,冠脉植介入业务实现营业收入4.38亿元,同比增长5.80%,环比增长 22.17%。

再如蓝帆医疗,其拳头产品无载体支架BioFreedom,无需聚合物即可实现支架表面的单面载药以及药物的靶向释放,研究显示,该支架能将术后双联抗血小板疗程大幅缩短至仅1个月,目前已获得CE、日本PMDA、中国NMPA及美国FDA的认证。

此外,赛诺医疗、先健科技、金瑞凯利等企业在冠脉支架领域均有多年布局,相关产品都有独特优势。

而集采加速改变了冠脉支架行业的运行规则和竞争格局。根据相关咨询机构发布的数据,集采之前,中国心脏支架市场市占率排名前三的企业分别是乐普医疗、微创医疗和吉威医疗,三家合计市占率达到67%。

2020年11月,冠脉支架作为市场容量最大的细分板块之一被纳入首批高值耗材国家集采,市场单价大幅下降,从均价1.3万元下降至中位价700元左右,平均降幅94.6%,山东吉威更是开出了469元的最低价。国家医保局数据显示,2021-2023年,中选冠脉支架使用量分别为160万条、183万条和218万条,年均增长17%。

尽管使用量在增加,但市场规模却有所下降。数据显示,2022年我国冠脉支架终端市场规模达到15.22亿元,相较于2020年的128.69亿元,下降113.47亿元。

不过,在2022年底续约时,中标价格又普遍较上一轮集采有所上涨,提价幅度介于5.30%至75.69%不等。根据2022年11月联合采购办公室发布的《国家组织冠脉支架集中带量采购协议期满后接续采购文件》数据,2022年国家冠脉支架续采中标产品价格在680元-798元之间,均价约为770元。据前瞻产业梳理,从集采价格分布来看,2020年国家冠脉支架集采中标价格700元以上的产品型号只占50%,而2022年占比到了93%,2022年集采价格的重心较2020年发生明显上移。

“从集采的政策看,除了最早的一款支架产品集采力度较大之外,之后的集采力度有所放缓,国家在政策上也在调整,让更多企业有利可图。”岳斌表示,事实上,集采并不是让所有的企业无钱可挣,而是更加激励企业转向研发创新产品,或者是打破垄断和填补空白,对于那些已经成熟的、竞争趋于白热化的产品,就应该让更多患者享受到好处。这种情况下,企业需要转型,持续创新,集采政策对创新产品是有豁免的。

集采,会刺激企业不断进行产品创新。

医疗战略咨询公司Latitude Health创始人赵衡向21世纪经济报道记者介绍,“首次集采在市场格局上极大促进了国产升级,但是后来又续约一次,价格有所上涨,国产升级的效果好像也没有那么强了,很多外资企业也积极把产品价格降下来了。整体来看,集采过程中耗材领域对市场格局的冲击,不像仿制药那么大。”

集采对医疗器械市场带来的影响不止于此,从国内来看,竞争格局在集采以后加速洗牌,同时也在推动着国内医疗器械企业加速“出海”,但“出海”并非一件易事。

不同国家和地区对于医疗器械上市监管规则存在差异化的要求,整体来看,进入欧洲和美国市场时,成本较高,对临床的法规要求更大。而对于中东、拉美和东南亚地区,其监管力度没有欧美那么强。

据微创方面了解,Firesorb产品上市之后,微创医疗计划分三步走:基于NMPA认证,第一步将主攻国内、东南亚和拉丁美洲市场;第二步进军欧洲市场;最后布局美国市场。

岳斌表示,微创将重点面向两个方向,一是全景方案,将在有源复杂器械和血管通用器械重点发力,今年下半年到明年初,会有系列新型冠脉产品获证,比如旋磨、冲击波、药球、锚定;二是坚定地面向海外,面向全球市场,中国市场已经趋于饱和,竞争非常激烈,但海外还有大量的空白市场有待开发,目前,微创医疗在东南亚、美国、日本市场都有布局。

“未来,国内外两个市场要并重布局,均衡发展。今明两年对于微创医疗的冠脉产品而言,国内的销售仍是大头,但是海外市场的销售额将大幅提高。粗略计算,预计在2026-2027年时,海外市场的销售额将会翻番。”岳斌表示,根据各市场情况的不同,微创将在欧美的基本盘进行重点突破之外,会有更多方向往东南亚和拉美推进。

不过,“出海”也并非一劳永逸,需要做好背后的风险把控。赵衡认为,“国际市场环境还是很复杂的,企业在出海时,要真正理解当地市场。由于要本地化,就不能拿着国内市场的策略去做,还要理解当地的法规;此外,要和当地的医疗机构,包括医生、经销商等建立比较紧密的联系,最好还要雇佣当地的人员,这些其实对于任何一个公司来说,都不是一件很容易的事。”

“医疗器械不像传统的工业制造品那样只看质量和价格,而是要嵌入到当地的体系中去,相对更复杂一些。”赵衡强调。

转载来源:21世纪经济报道 21财经APP 作者:闫硕

京公网安备 11010802028547号

京公网安备 11010802028547号