范为/文 一、2024年上半年债券市场回顾

2023年国民经济顶住内外部各种压力,全年国内生产总值增长5.2%,宏观经济总体恢复向好,全年货币政策保持流动性总体合理充裕、精准有力,财政支出总体保持必要强度。2024年1—5月,全国固定资产投资(不含农户)同比增长4.0%,其中高技术产业投资同比增长11.5%,固定资产投资规模扩大,高技术产业投资增长较快;社会消费品零售总额同比增长4.1%,市场销售增速回升;一般贸易进出口增长5.6%,货物进出口保持合理增长水平。总的来看,上半年经济运行总体平稳,二季度经济表现(GDP实际增速)或略弱于一季度,上半年经济增速预计在5%左右。

货币供应方面,5月末,M2同比增长7%,M1同比下降4.2%,M1较4月末大幅下行2.8个百分点,连续2个月出现同比负增长状态,主要是国内房地产市场交易低迷、地方融资平台举债规范及银行定期存款占比仍相对较高影响所致;人民银行先后进行下调支农支小再贷款和再贴现利率、下调存款准备金率、引导LPR下降等操作,货币政策总体保持适度偏松、精准有效。与此同时财政方面,在2024年财政赤字率3%安排的基础上,计划增发1万亿元超长期特别国债,叠加2023年4季度1万亿元增发国债,全年超2万亿元中央政府债券将注入实体经济中,全年财政仍然保持必要支出强度。

利率债一级市场方面,2024年上半年利率债发行规模12.27万亿元,同比下降2.24%,主要为地方政府债发行规模下降,一方面是因为一揽子化债背景下重点化债省份发行规模下降;另一方面是因为2023年4季度万亿国债及2024年超长期国债发行缓解部分省份项目投资压力,新增专项债需延后安排项目。

信用债一级市场方面,2024年上半年信用债发行规模约9.7万亿元,同比增长3%,其中非政策性金融债、公司(企业)债、非金融企业债务融资工具发行规模分别增长14.81%、-6.25%、10.73%。非政策性金融债方面,二季度以来银行二级资本债和永续债发行节奏明显加快;公司(企业)债方面,由于城投公司债(含企业债)的审核政策继续保持收紧状态,市场供给下滑趋势显现:非金融企业债务融资工具方面,由于债券利率处于极低水平,部分企业的银行信贷“转道”交易商协会品种,非金融企业债务融资工具发行规模有所提升。截至6月末,Wind口径城投债余额11.58万亿元,较2023年末下降1.44%,主要是一揽子化债背景下城投企业公司(企业)债、非金融企业债务融资工具发行政策收紧所致。

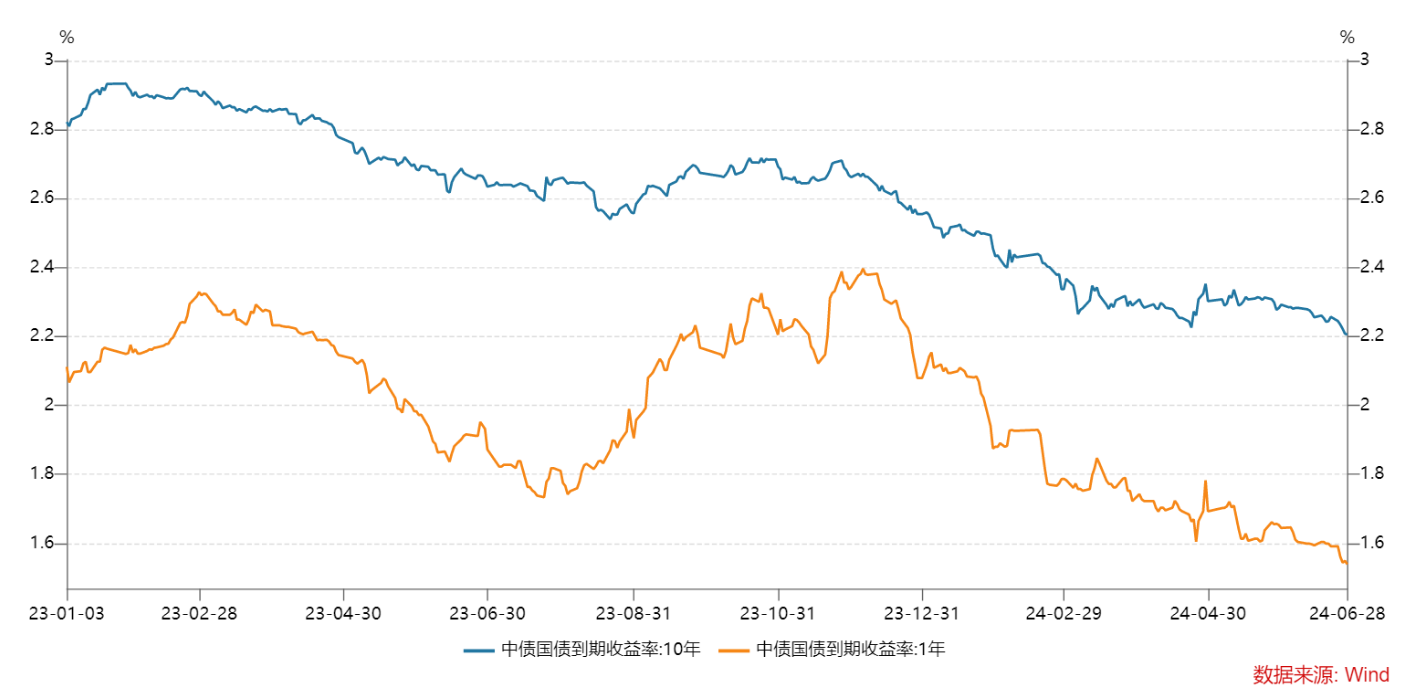

二级市场方面,在宽货币环境下,2024年上半年的各类债券到期收益率总体呈现出继续下行趋势,受资金面宽松,地方债、城投债供给减少影响,利率中枢显著下移,形成明显的“债牛”;具有代表性的1年期国债及10年期国债到期收益率,截至2024年6月底,已经分别下行至1.5390%、2.2058%。与此同时,债券市场的信用利差、期限利差已经显著收窄。

中债1年期及10年期国债到期收益率

中债5年期城投债到期收益率

二、2024年下半年债券市场展望

我们预计2024年下半年债市整体收益率将处于低位反弹状态;信用债发行难度有所上升,发行量同比稳中有降;但产业债与城投债占比结构更优,同时更侧重于创新品种和服务国家战略。

第一,2024年上半年信用债估值及各类利差均大幅度下降,处于历史最低水平,处于一定程度交易拥堵的状态,三季度或有可能因为宏观政策推动、债券供给增加,而进入低位反弹状态。上半年以来货币政策方面降息预期持续,宏观方面经济修复较慢,地产延续偏弱的格局,物价水平较低,融资需求持续低位,居民部门收入增速放缓和债务杠杆偏高等因素制约居民的购房和消费能力,叠加基建投资因城投融资放缓而下滑,整体对于债牛行情提供了良好环境。对于金融机构,在城投融资收缩的背景下,叠加二季度地方债、利率债发行量同比下降,形成更加明显的“资产荒”。同时,非银机构资产欠配严重,加速利率下降和各类型利差持续大幅收缩。鉴于二季度债券收益率下降幅度过大,较多债券低于估值10bps甚至20bps发行,形成了一定的“交易拥堵”泡沫,三季度或将进入低位反弹状态;而一旦进入利率反弹,由于信用债收益率及利差目前都处于历史最低位,回调可能速度较快、幅度较大。

第二,下半年信用债发行量或整体同比稳中有降,产业债与城投债占比结构将显著优化。在化债大背景下,政策方面城投债审批收紧,新增批文数量减少,产业债及满足“335”或“财政现金流测算”的城投转型企业批文增多,但整体看信用债批文数量仍减少。发行方面,由于化债政策和“资产荒”的加持,城投债和产业债的发行难度同步显著降低,发行利率同比大幅下降,使得信用债上半年发行总量在批文减少的情况下反而同比增长3%。但鉴于城投新增非“借新还旧”批文去年四季度以来大幅减少,存量批文恐难支撑信用债发行量进一步增加,下半年发行量或整体呈稳中有降态势。结构方面,产业债存量占比增多,城投债存量占比减少,产业债/城投债占比持有优化。根据Wind数据,截至6月末,城投债存量115,718.64亿元,较上年末减少1748.6亿元;产业债存量199,184.70亿元,较年初增加12,003.73亿元,债市结构持续优化状况有望在下半年延续。

第三,服务国家战略方向将是中长期的工作重点,如乡村振兴债、科创债、一带一路债、碳中和债、两新债等,以债券融资服务国家战略,助力建设金融强国;监管机构也多次提出要进一步推动债券产品创新,鼓励发行人发行相关服务国家战略的专项品种。在创新业务方面,创新业务市场也将继续扩大,如:REITs\CRMW等。2023年公募REITs受低迷的市场表现以及严格的审核要求影响,发行数量明显减少,但随着消费类REITs等新品类上报,传统的高速公路、保障性租赁住房、产业园等品类REITs上新随之加速,且伴随扩募落地,新发+扩募的双轮驱动格局形成,为市场扩容扩业态奠定良好基础。同时,随着民营企业、房地产企业债券融资规模的不断扩大,通过发行CRMW等信用风险缓释工具,能够有效提振市场信心,促进民企、房企扩大债券融资渠道和融资规模,有效体现了新型金融工具支持实体经济发展的理念。因此,继续推动发行各类专项债券品种,大力发展公募REITs、CRMW等创新金融工具,以更好地服务实体经济和国家战略,或将是下半年债券市场的重点发力方向。

(作者系申万宏源证券固定收益融资总部总经理)

京公网安备 11010802028547号

京公网安备 11010802028547号