编辑/樊昭

6月24日晚间,上海机电公告称,关于公司收购上海集优铭宇机械科技有限公司100%股权暨关联交易的议案,审议结果为不通过。

散户的胜利

5月14日,上海机电发布公告计划通过现金收购上海电气集团股份有限公司(以下简称“上海电气”)、上海电气香港有限公司(以下简称“电气香港”)以及上海电气集团香港有限公司(以下简称“电气集团香港”)共同持有的上海集优100%股权,该股权的评估价值为53.18亿元人民币。

根据本网此前报道,上海机电该项公告发出后,上交所对此次关联交易的合理性表示质疑,并迅速下发问询函。要求对以下几方面进行回应:

3、交易估值公允性:上交所对上海集优100%股权的评估价值、高增值率及评估方法提出质疑。本次交易中采用了资产基础法评估,资产增值率为22.31%。具体在不同业务板块评估时,四个主要板块使用了资产基础法进行评估。但在汽车紧固件板块则采取了收益法,导致增值率较高,达到40.31%。

6月5日,上海机电对问询函进行了回复,补充说明上海集优作为其拓展“第二主业”的合理性。此外,更加值得关注的是,上海机电对资产出售方向并购方作出了标的公司未来三年业绩承诺,2024年至2026年分别为2.5477亿元、3.523亿元、4.517亿元,合计逾10亿元。

然而,在全球经济增长面临诸多挑战的背景下,承诺业绩上升并未得到中小股东的认可。

6月24日,上海机电召开2024年第一次临时股东大会。此次会议审议的《关于公司收购上海集优铭宇机械科技有限公司100%股权暨关联交易的议案》,审议结果为“不通过”。

此次交易由于涉及关联方,构成关联交易。上海电气作为上海机电的控股股东,电气香港为其全资子公司,电气集团香港为上海机电实际控制人上海电气控股集团有限公司(以下简称“电气控股”)的全资子公司。因此,上海电气在此次表决中进行了回避。

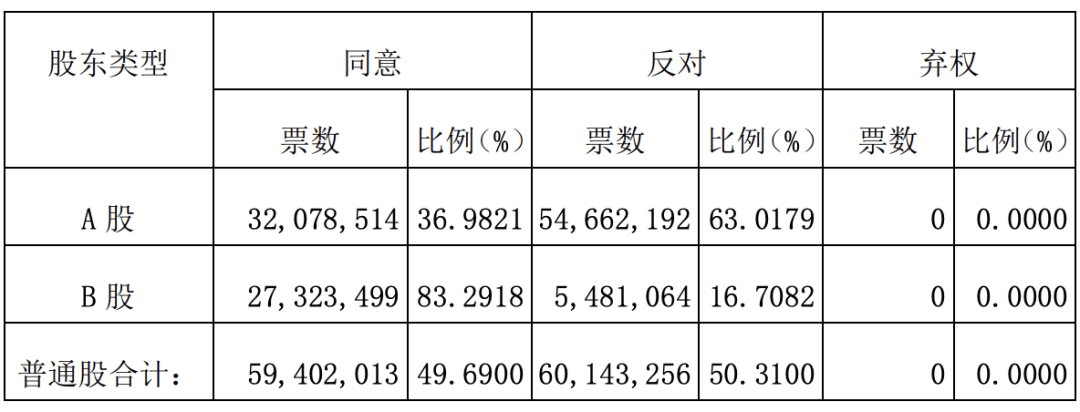

表决结果显示,参与投票的股东主要是中小股东。在A股中小股东中,同意票数为3207.85万股,反对票数为5466.22万股;B股股东中,同意票数为2732.35万股,反对票数为548.11万股。整体来看,同意票占比49.69%,反对票占比50.31%,最终以“散户的胜利”为结果,否决了此次交易。

“第二主业”何去何从

上海机电此前公开表示,其主要收入来源一直依赖于其控股子公司上海三菱电梯有限公司,该公司负责电梯的生产、销售及维护保养业务,对上海机电的总收入贡献超过90%。然而,随着近年来电梯市场增长速度的减缓,上海机电面临了新的挑战。因此,探索新的盈利增长点,并寻求发展第二大主营业务,是应对当前市场环境变化的必要举措。

在2023年的第三季度至2024年第一季度期间,上海机电股份有限公司的营业收入呈现连续下降趋势。具体来看,2023年第三季度公司实现营业收入63.67亿元人民币,同比下降20.53%;第四季度营业收入为50.58亿元人民币,同比下降23.79%;而2024年第一季度营业收入进一步降至43.11亿元人民币,同比减少5.01%。

同时,归属于母公司股东的净利润也呈现下降态势。2023年第三季度净利润为2.57亿元人民币,同比下降24.45%;第四季度净利润为1.87亿元人民币,同比下降13.34%;2024年第一季度净利润回升至2.12亿元人民币,但同比仍下降8.08%。

在此背景下,上海机电计划通过现金收购上海集优的方式,打造“第二主业”,解决盈利下滑问题。

但管理层的计划并未得到中小股东的广泛认可,即便在遭到上交所问询后给出了业绩承诺,依旧未能打消投资者的质疑。

从二级市场股票来看,自5月14日上海机电发布收购公告以来,截止到6月26日收盘,其股价已累计下跌约22%。

京公网安备 11010802028547号

京公网安备 11010802028547号