财联社6月12日讯(记者 林坚)券商债券业务正迎来更加严格的规范管理。今年3月,中证协对《证券公司债券业务执业质量评价办法》进行了修订,并向行业发起征求意见,如今三个月过去,《办法》敲定了最终版。

整体来看,最后的成稿与征求意见稿差别不大。中证协表示,本次调整旨在进一步提升券商债券业务执业质量评价指标的客观性与科学性。值得关注的是,去年7月14日,由《证券公司债券业务执业能力评价办法(试行)》升级而来的《证券公司债券业务执业质量评价办法》正式发布,由于新版本的落地还与企业债券审核职能划分有关,这也体现在本次调整中。因企业债券审核职责已顺利划转至证监会,中证协已对证券公司开展企业债券承销与受托管理业务进行自律管理,自本年度起,评价范围将包含企业债券。

今年3月6日,证监会主席吴清在十四届全国人大二次会议举行的经济主题记者会上提到了提升证券服务机构执业质量的重要性。他表示,包括证券公司、基金公司、期货公司、投资管理机构,从业人员包括会计师、律师、服务机构,评估评级机构等都要进一步地回归本源,勤勉尽责,把功能性放在首位,不断地提升和专业服务的水准。

据记者了解,证监会将加强分类评价结果运用,引导证券公司不断提升债券执业质量,进一步增强债券市场服务实体经济高质量发展的能力。

改动一:扣分更加精准,整体力度加大

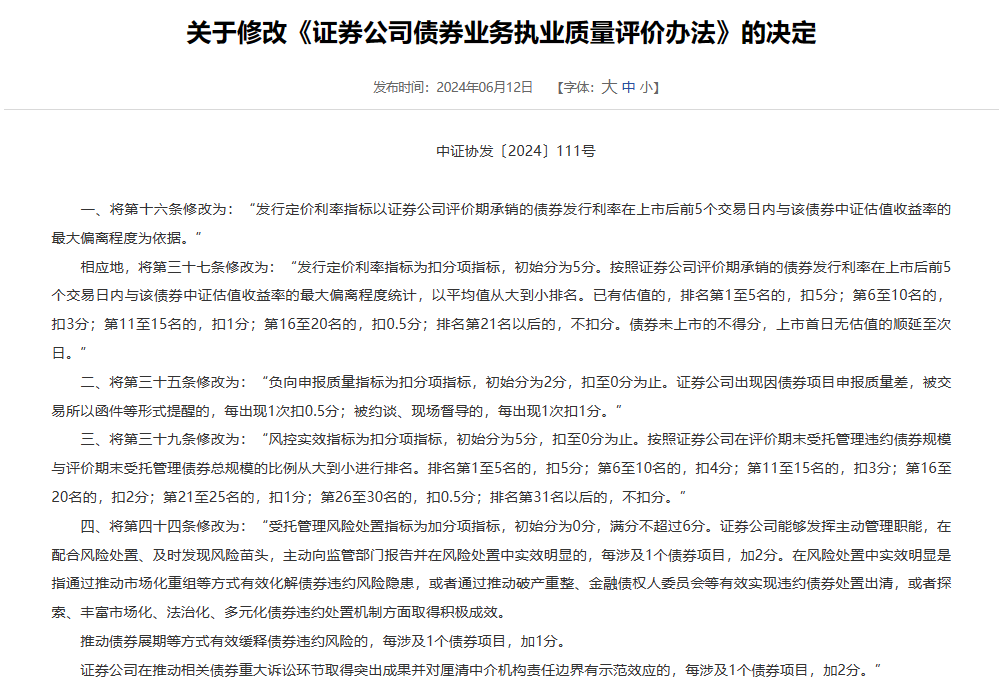

本次修订突出了加分与扣分项的调整,尤其是扣分事项受到行业关注。最终修订的《证券公司债券业务执业质量评价办法》修改了第三十五条,就涉及了扣分的事项。

(旧版本)负向申报质量指标为扣分项指标,初始分为2分,扣至0分为止。证券公司出现因债券项目申报质量差被约谈、现场督导或被交易所以函件等形式提醒执业质量的情形的,每出现1次扣1分。

(新版本)负向申报质量指标为扣分项指标,初始分为2分,扣至0分为止。证券公司出现因债券项目申报质量差,被交易所以函件等形式提醒的,每出现1次扣0.5分;被约谈、现场督导的,每出现1次扣1分。

此次修改颇受业界关注的就是第三十九条。

(旧版本)风控实效指标为扣分项指标,初始分为5分,扣至0分为止。按照证券公司在评价期末受托管理违约债券规模与评价期末受托管理债券总规模的比例从大到小进行排名。排名第1至5名的,扣5分;第6至10名的,扣3分;第11至15名的,扣1分;第16至20名的,扣0.5分;排名第21名以后的,不扣分。

(新版本)风控实效指标为扣分项指标,初始分为5分,扣至0分为止。按照证券公司在评价期末受托管理违约债券规模与评价期末受托管理债券总规模的比例从大到小进行排名。排名第1至5名的,扣5分;第6至10名的,扣4分;第11至15名的,扣3分;第16至20名的,扣2分;第21至25名的,扣1分;第26至30名的,扣0.5分;排名第31名以后的,不扣分。

中证协提到,结合去年评价开展的实际情况看,部分证券公司存在受托管理加分分值大于扣分分值的现象。为进一步引导证券公司加强债券风险控制,本次修订增加风控实效指标扣分的层次,将原违约率排名前20扣分调整为排名前30扣分,同时增加相关扣分力度。

围绕发行定价利率指标以及有关扣分要求,新版本还将第十六条及第三十七条进行了修改,二者有所关联,也是扣分项。

(旧版本)发行定价利率指标以证券公司评价期承销的债券发行利率与上市当天该债券中证估值收益率的偏离程度为依据。

发行定价利率指标为扣分项指标,初始分为5分。按照证券公司评价期承销的债券发行利率与上市当天该债券中证估值收益率的平均偏离程度从大到小排名。已有估值的,排名第1至5名的,扣5分;第6至10名的,扣3分;第11至15名的,扣1分;第16至20名的,扣0.5分;排名第21名以后的,不扣分。债券未上市的不得分,上市首日无估值的顺延至次日。

(新版本)发行定价利率指标以证券公司评价期承销的债券发行利率在上市后前5个交易日内与该债券中证估值收益率的最大偏离程度为依据。

发行定价利率指标为扣分项指标,初始分为5分。按照证券公司评价期承销的债券发行利率在上市后前5个交易日内与该债券中证估值收益率的最大偏离程度统计,以平均值从大到小排名。已有估值的,排名第1至5名的,扣5分;第6至10名的,扣3分;第11至15名的,扣1分;第16至20名的,扣0.5分;排名第21名以后的,不扣分。债券未上市的不得分,上市首日无估值的顺延至次日。

改动二:加分更具方向性

加分的部分主要是修改了第四十四条,除了调整“推动市场化重组等方式”,还新增了两大加分情形,主要针对的是风险缓释以及与诉讼有关。

(旧版本)受托管理风险处置指标为加分项指标,初始分为0分,满分不超过8分。证券公司能够发挥主动管理职能,在配合风险处置、及时发现风险苗头,主动向监管部门报告并在风险处置中实效明显的,每涉及1个债券项目,加2分。在风险处置中实效明显是指通过推动债券展期、债务重组等方式有效化解债券违约风险隐患,或者通过推动破产重整、金融债权人委员会等有效实现违约债券处置出清,或者探索、丰富市场化、法治化、多元化债券违约处置机制方面取得积极成效。

(新版本)受托管理风险处置指标为加分项指标,初始分为0分,满分不超过6分。证券公司能够发挥主动管理职能,在配合风险处置、及时发现风险苗头,主动向监管部门报告并在风险处置中实效明显的,每涉及1个债券项目,加2分。在风险处置中实效明显是指通过推动市场化重组等方式有效化解债券违约风险隐患,或者通过推动破产重整、金融债权人委员会等有效实现违约债券处置出清,或者探索、丰富市场化、法治化、多元化债券违约处置机制方面取得积极成效。

(此段全部为新增)推动债券展期等方式有效缓释债券违约风险的,每涉及1个债券项目,加1分,证券公司在推动相关债券重大诉讼环节取得突出成果并对厘清中介机构责任边界有示范效应的,每涉及1个债券项目,加2分。

可以看到,在本次修订中增加了债券重大诉讼取得突出成果并对厘清中介机构责任边界有示范效应的情形作为风险处置指标的加分标的。中证协称,考虑到部分债券违约时间较早,在评价期前已进入破产重整等程序,按照2023年发布的《评价办法》则不予加分。而在此类债券项目中,证券公司在推动债券承销与受托管理相关重大诉讼方面仍有可能取得突出成果,并对厘清债券业务中介机构责任边界具有示范作用。

因此,中证协为鼓励证券公司在债券违约后妥善处理诉讼事宜,在第四十四条中增加“证券公司在推动相关债券重大诉讼环节取得突出成果并对厘清中介机构责任边界有示范效应的,每涉及1个债券项目,加2分”的规定。

中证协解释道,在风险处置中实效明显是指通过推动债务重组等方式有效化解债券违约风险隐患,或者通过推动破产重整、金融债权人委员会等有效实现违约债券处置出清,或者探索、丰富市场化、法治化、多元化债券违约处置机制方面取得积极成效。

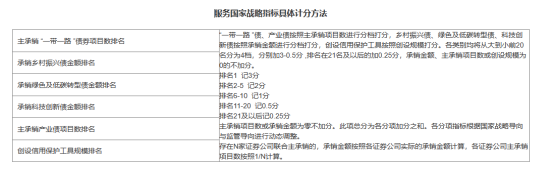

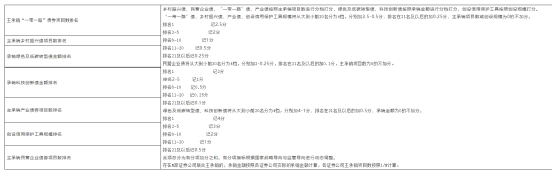

改动三:服务国家战略指标具体计分方法做调整

本次修订适度提升证券公司承销绿色及低碳转型债、科技创新债的加分分值,适当调降其他分项的加分分值,同时调整各分段排名的计分方法。

中证协表示,2023年中央金融工作会议指出,做好科技金融、绿色金融、普惠金融、养老金融、数字金融五篇大文章,为贯彻落实中央金融工作会议精神,激励证券公司通过承销绿色及低碳转型债、科技创新债服务实体经济绿色可持续高质量发展,积极服务国家战略,才做了此番修订。

京公网安备 11010802028547号

京公网安备 11010802028547号