财联社6月4日讯(记者 邹俊涛)进入6月份后,银行业继续优化负债结构,压降负债成本。

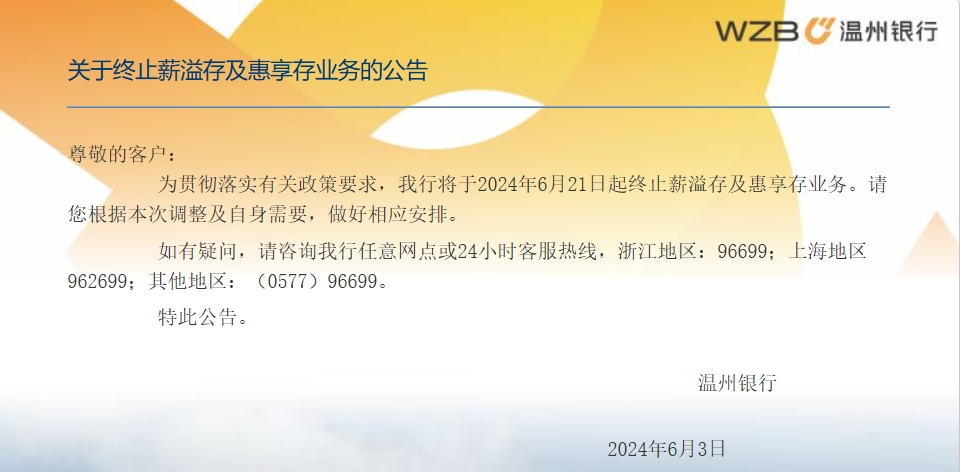

6月3日,温州银行在官网发布公告,称为贯彻有关政策要求,将自6月21日起终止薪溢出存及惠享存业务。公告要求客户根据本次调整及自身需求,做好相应安排。

据了解,温州银行上述两项业务涉及高息揽储产品,其中薪溢存明确将“让活期存款享受定期的收益”作为卖点。6月4日下午,财联社记者从温州银行客服处获悉,目前上述两项业务已停止办理,存量签约客户账户将在6月21日后按照活期挂牌利率进行计息。

值得关注的是,银行持续“出清”高息存款产品的一大原因在于息差持续收窄,今年一季度,商业银行净息差已降至1.54%。不过,有业内人士和研究机构认为,当前银行净息差已接近触底,后续压力有望减缓。

商业银行持续“出清”高息存款产品

公开资料显示,此次温州银行即将终止的“薪溢存”业务,依托薪意卡,是温州银行为代发薪酬客户精心打造的金融产品。

相关产品介绍称,“当卡内活期时点余额大于或等于5000元,当日利息自动按挂牌的整存整取三个月定期存款利率计息,让活期存款享受到定期的收益,如5000元的薪溢存,每天利息收入比普通卡多0.16元,一年超额收益为57.75元,可大幅提升企业员工的存款收益率,且完全没有任何风险,是企业代发薪酬户必不可少的金融锦囊。”

业内人士指出,从产品描述上来看,薪溢存与上个月各家银行纷纷终止的智能通知存款比较类似。财联社记者也就该问题咨询温州银行的客服人员,该客服人员没有直面回应,只是强调了该产品目前已经终止办理,并且表示,该行目前也没有其他类似产品存在,都只能按照定期存款或者活期存款直接计息。

据了解,相较于普通通知存款,智能通知存款省略“客户提前通知”和“客户通知后按时支取”的环节,自动按照最高收益计算。融360数字科技分析师刘银平指出,智能通知存款具有自动滚存的功能,可以灵活支取,并且利率要明显高于活期存款利率,这类存款推升了银行的揽储成本。

2023年5月,监管曾发文要求停办不需要客户操作、智能自动滚存的通知存款,并设置了一年的过渡期。据了解,今年5月15日已是监管要求的最后期限。财联社记者注意到,温州银行在公告中提到,终止上述产品“为贯彻有关政策要求”。

关于“惠享存”,此前汉口银行、交通银行等也曾推出过名称相同的产品。根据汉口银行此前介绍,九通惠享存产品可在约定期限内实现利率上浮,收益提升,相较于同期定期存款收益更高。财联社记者注意到,目前,汉口银行和交通银行的惠享存产品均已停止办理该类业务。

机构预判银行业息差收窄有望减缓

5月31日,金融监管总局发布2024年一季度银行业保险业主要监管指标数据情况。据金融监管总局披露,继去年四季度末商业银行净息差首次低于1.7%,达到1.69%后,今年一季度,商业银行净息差进一步降至1.54%。

不过,在上述数据公布之前,国内各商业银行已普遍着手在负债结构方面加大调整力度,压降负债成本,应对息差下行压力。据公开信息显示,今年5月份,包括交通银行等在内的国有行,以及招行、平安、光大等在内的股份行均已公告终止智能通知存款类产品,部分银行还下架了大额存单产品。

此外,在今年4月8日,市场利率定价自律机制发出《关于禁止通过手工补息高息揽储 维护存款市场竞争秩序的倡议》,明确“即日起,银行不得以任何形式向客户承诺或支付突破存款利率授权上限的补息。此前违规作出的补息承诺,在付息日一律不得支付。银行应立即开展自查,并于2024年4月底前完成整改”。

光大银行金融市场部宏观研究员周茂华告诉财联社记者,市场对银行净息差收窄已有预期,主要是近年来银行面临经营环境较为复杂,滞后影响有所体现。近年来,居民储蓄定期化整体推升银行负债成本,银行持续减费让利实体经济,加之金融资产价格波动等,导致净息差收窄。

但他预计,当前的银行净息差压力已接近触底,数据显示经济保持良好复苏态势,存款市场逐步向常态回归,实体融资逐步恢复,金融市场整体趋势回暖,都有助于银行净息差压力缓解。

华福证券在昨日研报中也同样预计,后续银行业息差收窄压力有望减缓。资产端来看,一方面前期LPR利率下调的影响已逐步体现,另一方面银行积极调整资产结构,提高贷款占比,结构优化有望对息差带来正向贡献。负债端来看,监管层和银行自身通过禁止手工补息、降低存款利率、调整存款结构等方式进行存款成本管控,呵护银行净息差。

京公网安备 11010802028547号

京公网安备 11010802028547号