日前,一家IPO公司恒达智控和其保荐人中信建投证券,双双向上交所递交了撤回首发的申请,由此,匆匆结束了其半年多来的IPO之旅。之所以该公司的撤回如此受关注,还在于该公司也是2024年第一批首发申请企业现场检查抽签企业。

公开信息显示,恒达智控在2023年9月25日进行的预披露,保荐机构为中信建投证券,10月份进入问询环节。

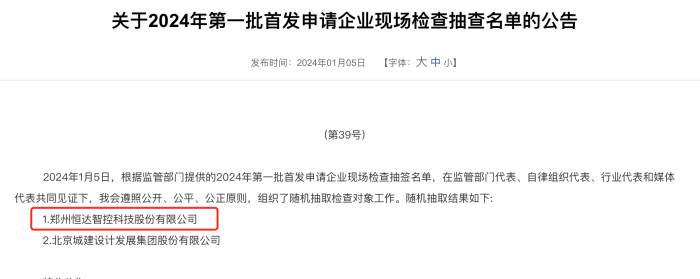

时间来到2024年1月5日,根据监管部门提供的2024年第一批首发申请企业现场检查抽签名单,在监管部门代表、自律组织代表、行业代表和媒体代表共同见证下,中国证券业协会组织了随机抽取检查对象工作,最终抽中了恒达智控和另一家公司城建设计。

来源:中国证券业协会

2024年3月29日,恒达智控已更新提交相关财务资料。

2024年5月11日,恒达智控和保荐人分别向交易所提交了撤回首发的申请。而直到此刻,恒达智控仍未披露问询回复,其说明书也是2023年9月25日的版本。

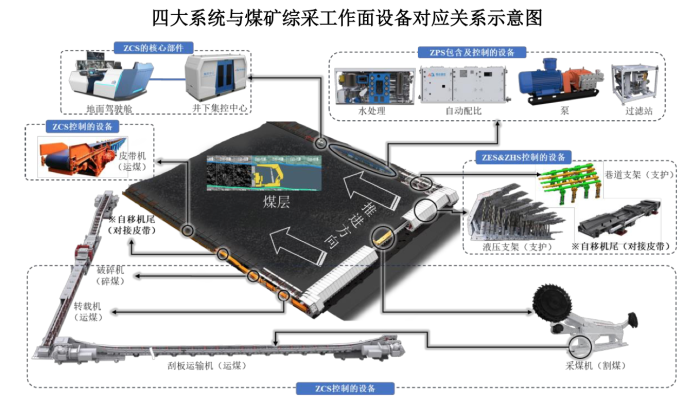

说明书显示,恒达智控主要从事煤炭智能化开采控制系统技术与产品的研产销,以自主、可靠的智能化产品与服务推动煤炭行业转型升级。经过多年的经营发展,恒达智控已形成能够满足各类型井工煤矿智能化建设需求的产品体系,涵盖煤矿采掘、支护、运输、安全等领域。恒达智控计划募资25亿元。

公司主要产品为电液控制系统、智能集成管控系统、液压控制系统与智能供液系统四大系统,涵盖了综采工作面装备的智能控制以及全工作面的智能感知和集成管控。

来源:公告

说明书显示,2020年至2022年恒达智控的营业收入分别为14.54亿元、18.5亿元、24.28亿元,净利润分别为4.2亿元、5.23亿元、7.33亿元。2023年一季度的营业收入和净利润为6.1亿元和2.09亿元。

恒达智控选择的上市标准为第一套标准。

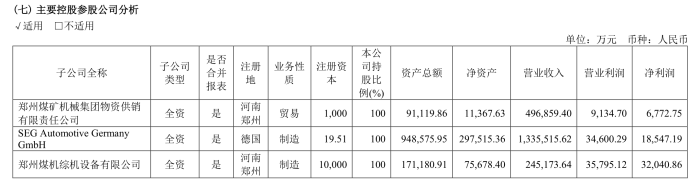

需要指出的是,恒达智控的控股股东系郑煤机(601717.SH),持股恒达智控86.23%。遗憾的是,在郑煤机2023年年报里有关“主要控股参股公司分析”中,并未有披露有关恒达智控的业绩情况。

来源:公告

界面新闻注意到,虽说5月11日交易所才披露恒达智控终止IPO,但从郑煤机的公告中可以看到,其在4月26日就召开董事会监事会审议通过了终止分拆所属子公司至科创板上市的议案。郑煤机也承诺,在终止分拆恒达智控至科创板上市事项公告后的一个月内,不再筹划重大资产重组事项(含分拆上市)。

在恒达智控的说明书中可以看到,2020年至2022年恒达智控向关联方重大经常性关联销售额分别为4.79亿元、5.95亿元、8.43亿元,2023年一季度为1.72亿元,占当期营业收入的比例分别为32.94%、32.20%、34.73%和28.29%。除此外,也有部分非关联方客户在采购公司产品后,将产品销售给郑煤机及郑州煤机综机设备有限公司,由郑煤机及郑州煤机综机设备有限公司统一销售给最终使用方。这类客户在2020年至2023年一季度的销售金额分别为450.44万元、548.95万元、2108.10万元和0万元,占各期营业收入比重分别为0.31%、0.30%、0.87%和0%。

来源:公告

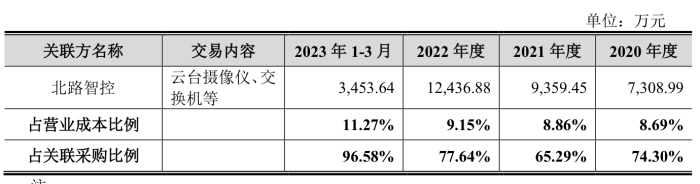

关联采购方面,恒达智控发生的重大经常性关联采购金额分别为7308.99万元、9359.45万元、12436.88万元和3453.64万元,占当期营业成本的比例分别为8.69%、8.86%、9.15%和11.27%。供应商北路智控(301195.SH)提供的是云台摄像仪、交换机等。恒达智控和北路智控建立业务合作是从2017年开始的,根据恒达智控的说法,对北路智控的采购金额是逐年增加的。

来源:公告

当然还有一些偶发性的关联交易,比如恒达智控向郑煤机购买厂房及对应土地使用权等。甚至从人员简历也可以看出,恒达智控有不少高层,也是来自郑煤机系统。

恒达智控作出风险提示,若公司未能及时拓展第三方客户,一旦郑煤机等关联方客户的经营情况因宏观经济、产业政策调整、行业景气度下滑或市场竞争等原因发生重大不利变化,将对公司的经营和业绩造成不利影响。

需要注意的是,2020年至2022年,恒达智控进行过大额分红,分别为3.5亿元、3亿元、7.5亿元,合计有14亿元,大约占到3年净利润总数的83%。

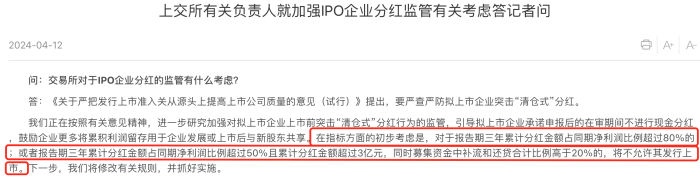

实际上,IPO公司突击“清仓式”分红一直是市场高端关注的行为。就在4月12日上交所有关负责人也就拟上市企业突击“清仓式”分红的行为给出了初步的量化考察标准,即“对于报告期三年累计分红金额占同期净利润比例超过80%的;或者报告期三年累计分红金额占同期净利润比例超过50%且累计分红金额超过3亿元,同时募集资金中补流和还贷合计比例高于20%的,将不允许其发行上市”。

来源:交易所

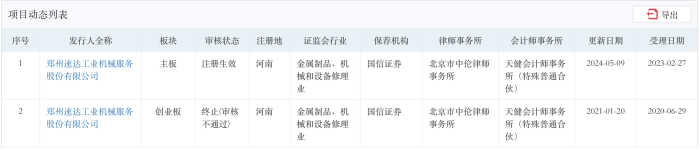

虽说恒达智控撤回了,但郑煤机作为战略股东的IPO公司还有一家:速达股份,其已然注册生效。

来源:交易所

速达股份属于“二进宫”,早在2020年6月29日,速达股份就获得了创业板的受理,保荐机构国信证券,律师事务所为北京市中伦律师事务所,会计师事务所为天健会计师事务所(特殊普通合伙),预计融资金额5.95亿元。遗憾的是,在2021年1月20日上会时,速达股份并未获得通过,由此终止了自己的首轮IPO之旅。

时间不过1年半,2022年6月22日速达股份便在证监会网站上进行了预披露,目的地从创业板换成了深市主板,2023年2月27日平移至深交所,保荐机构同样是国信证券,律师事务所和会计师事务所也都没变化,这一次的融资额拟定为6.63亿元。在2023年3月24日进入问询环节之后,于2023年8月31日过会,2023年11月20日提交注册,2023年11月29日注册生效。2024年5月9日,交易所披露了“关于同意速达股份首次公开发行股票注册的批复”。

速达股份也同样被抽中过现场检查,在2022年第三批首发企业信息披露质量抽查抽签名单中。

据资料,速达股份是一家专注于机械设备全生命周期管理的专业化服务公司,业务目前主要围绕煤炭综采设备液压支架开展,为煤炭生产企业提供维修与再制造、备品配件供应管理、二手设备租售等综合后市场服务,并为机械设备生产商提供流体连接件产品。公司产品目前已覆盖内蒙古、陕西、山西、河南、新疆等主要煤炭生产区域,与中国神华神东分公司、宁煤集团、河南能源化工集团、陕煤集团、中铁工业等大型国有企业有合作。

发行前,郑煤机持股速达股份19.82%,为第二大股东。

来源:界面新闻

京公网安备 11010802028547号

京公网安备 11010802028547号