记者 胡群 微众银行成为国内首家净利润超100亿元的民营银行。

微众银行在4月末发布的2023年年报显示,截至2023年末,该行个人有效客户数为3.99亿人,比上年末增加约3700万人;总资产为5355.79亿元,同比增长13.02%;净利润为108.15亿元,同比增长21.01%;2023年度户均利润贡献仅为约28元。

年报显示,微众银行形成了产品矩阵,精准对接不同群体的需求,其中,“微粒贷”面向广大个人用户提供便捷的信贷服务;“微户贷”则将普惠的触角延伸至融资难、融资贵的个体工商户及小微企业主;“微业贷”则专注于支持中小微企业的资金需求。

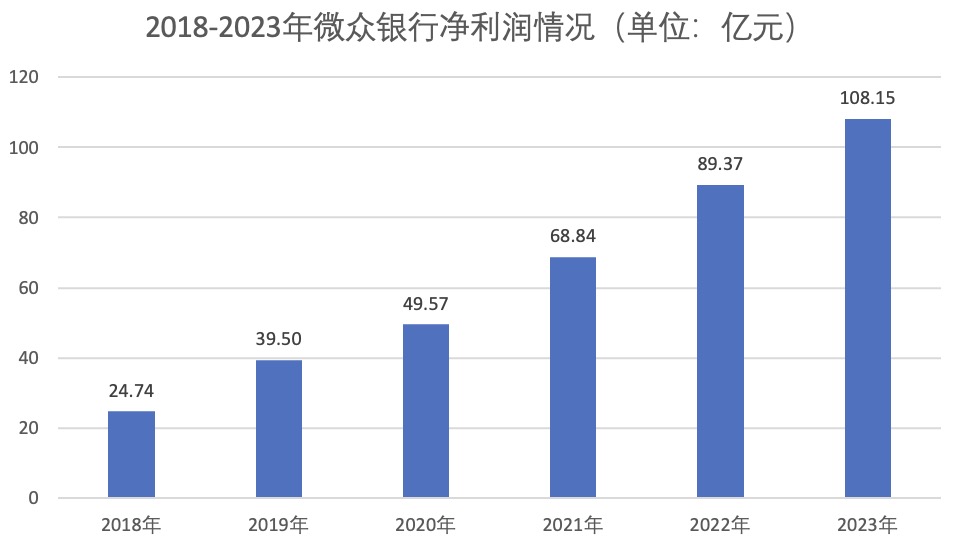

净利润超百亿元

微众银行近年展现出强劲的盈利增长势头。

数据来源:微众银行年报

尽管2020年全球市场环境充满挑战,该行仍实现了49.57亿元的净利润。2021年,凭借数字金融的深度应用与市场拓展,微众银行的净利润达到了68.84亿元,同比增长38.88%。2022年,这一增长趋势得以延续,净利润增长至89.37亿元,同比增长29.82%。2023年,微众银行的财务表现再创新高,净利润达到108.15亿元,同比增长21.01%,意味着其在民营银行业的领先地位得到进一步巩固。

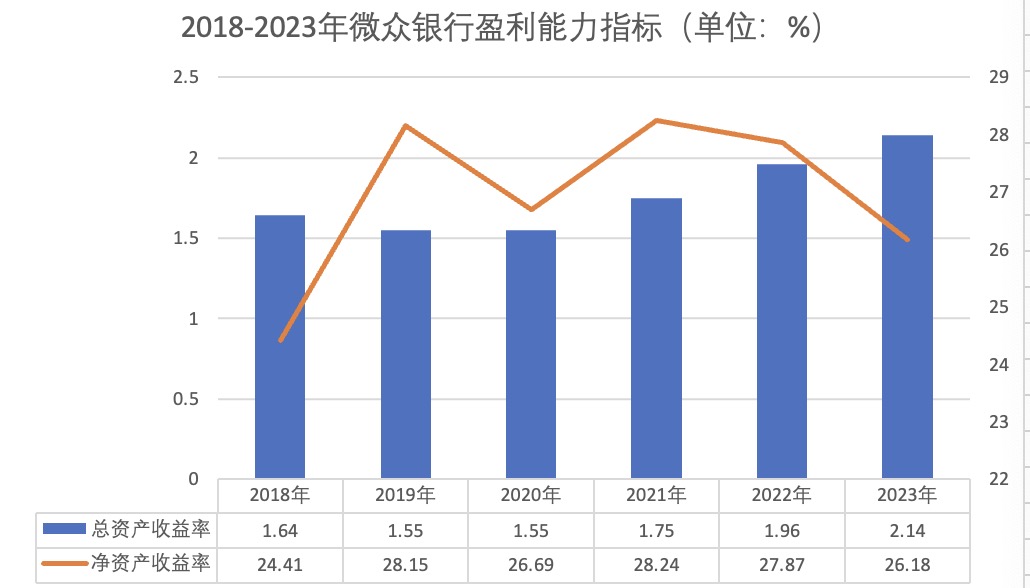

作为国内首家民营银行和互联网银行,微众银行盈利能力的变化一直是业内关注的焦点。自2018年起,微众银行的总资产收益率(ROA)与净资产收益率(ROE)经历了起伏波动,映射出该行在复杂经济环境下调整战略、应对挑战的动态过程。

2018年,微众银行1.64%的总资产收益率和24.41%的净资产收益率,展现了其在数字金融赋能下的高效率运营和资本回报能力。随后两年,该行总资产收益率略有下滑,2019年和2020年均为1.55%,净资产收益率也经历了小幅回调,从28.15%降至26.69%。市场分析认为,波动可能受到宏观经济环境变化、监管政策调整及市场竞争加剧等因素的影响,对银行资产配置效率和盈利能力构成了阶段性压力。

2021年,微众银行调整策略,通过优化资产结构、强化风险管理及提升数字化服务水平,扭转了指标下降的趋势。该行的总资产收益率反弹回升,从2021年的1.75%持续上升至2023年的2.14%。这一时期内,微众银行通过“微粒贷”“微业贷”等一系列普惠金融产品,有效扩大了客户基础,特别是深入服务小微企业和个体工商户,为银行自身带来了稳定且高质量的资产增长。

年报给出了产品矩阵的用户画像。其中,“微粒贷”业务方面,截至2023年末,逾81%的客户为非白领从业人员,约85%的客户为大专或以下学历,约17%的客户为此前无人民银行信贷征信记录的“首贷户”;笔均贷款金额仅7400元,2023年累计超8000万笔借款的存续期不足7天,约70%的单笔借款成本低于100元。

“微户贷”业务方面,约25%的客户为无人民银行经营性贷款记录的“首贷小微客户”,超70%的客户集中于批发和零售业、制造业、住宿和餐饮业等基础民生行业。2023年,“微户贷”已结清借据的平均存续期仅47天,约75%的单笔借款成本低于200元。

“微业贷”业务方面,户均授信约110万元,笔均借款约25万元,约50%的单笔借款利息在1000元以内。

2023年,微众银行的净资产收益率下滑至26.18%,虽然相比历史高位有所回调,但仍保持在较高水平。

数据来源:微众银行年报

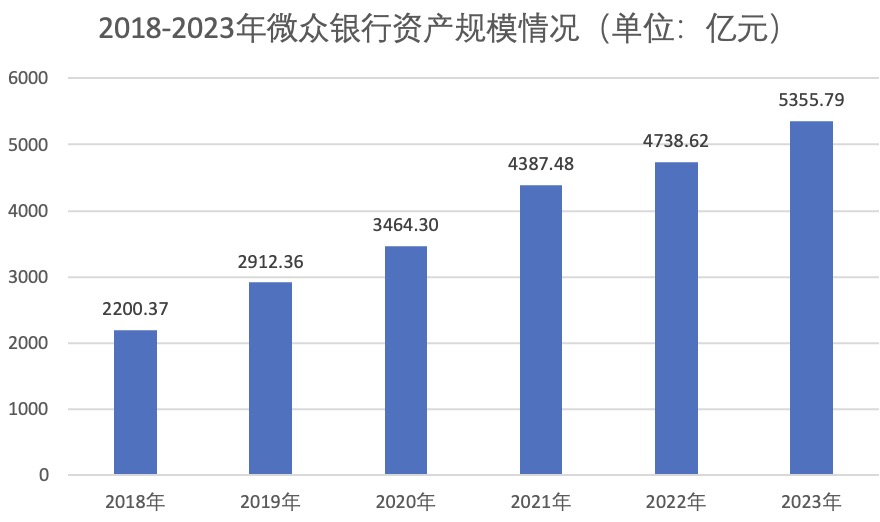

截至2023年末,微众银行总资产达到了5355.79亿元,比上年末增加617.17亿元,增长13.02%。资产规模较2018年(2200.37亿元)实现了翻倍。

数据来源:微众银行年报

作为一家数字原生银行,微众银行保持高水平的科技投入,科技人员数量保持在全行员工总数的50%以上,历年IT投入占营收比重超过9%。截至2023年末,微众银行已累计提交专利申请3778件,累计有效授权专利752件。2023年,微众银行研发费用为33.22亿元,同比增长12.89%,占全年营业收入的8.44%。

微众银行行长李南青在年报致辞中称,数字化是驶向银行业未来的方舟,而“科技创新X人才”是登陆的船票。

拨备覆盖率进入下行区间

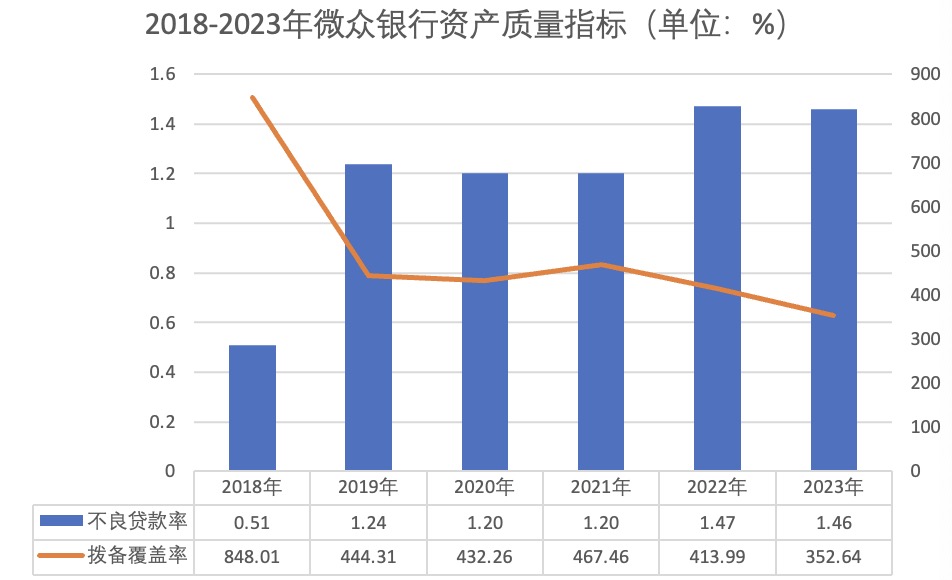

尽管微众银行近年来实现了资产规模的稳步扩张与净盈利水平的持续提升,但是面对小微企业与消费金融市场的不确定性,其贷款资产的质量状况引起了关注。

截至2023年末,微众银行不良贷款率为1.46%,贷款拨备率为5.14%,拨备覆盖率为352.64%,高于监管要求及商业银行平均水平。

过去几年,微众银行的资产质量经历了较大的起伏变化。

数据来源:微众银行年报

从不良贷款率来看,该指标在2018年至2020年间保持在一个较为稳定的区间内,但2021年出现了上升趋势,达到了1.47%。随后两年,即2022年与2023年,不良贷款率略有回调,表明银行采取的有效措施对于控制和减少不良贷款产生了积极作用。这一动态变化反映了微众银行在面对小微企业金融及消费金融市场风险加剧的挑战时,积极调整策略,有效管理风险,保障资产质量。

拨备覆盖率作为评估银行风险缓冲能力的重要标尺,其变动趋势同样值得关注。较高的拨备覆盖率意味着银行有更多的资金来应对可能的贷款损失,从而提高了其抵御风险的能力。微众银行2018年的拨备覆盖率为848.01%,随后逐年下降,到2023年降至352.64%。这意味着微众银行为应对潜在贷款损失而储备的资金比例在逐渐减少。虽然拨备覆盖率的下降可能与银行的风险评估和风险管理策略有关,但这也意味着银行面临的风险敞口在增加。

值得注意的是,微众银行近年来加强贷款减值准备管理,特别是在贷款损失的预防与应对方面展现出了前瞻性的布局。贷款减值准备,本质上是一种审慎的财务缓冲机制,旨在为银行可能遭遇的贷款违约风险提供资金储备,确保银行体系的稳健运行。

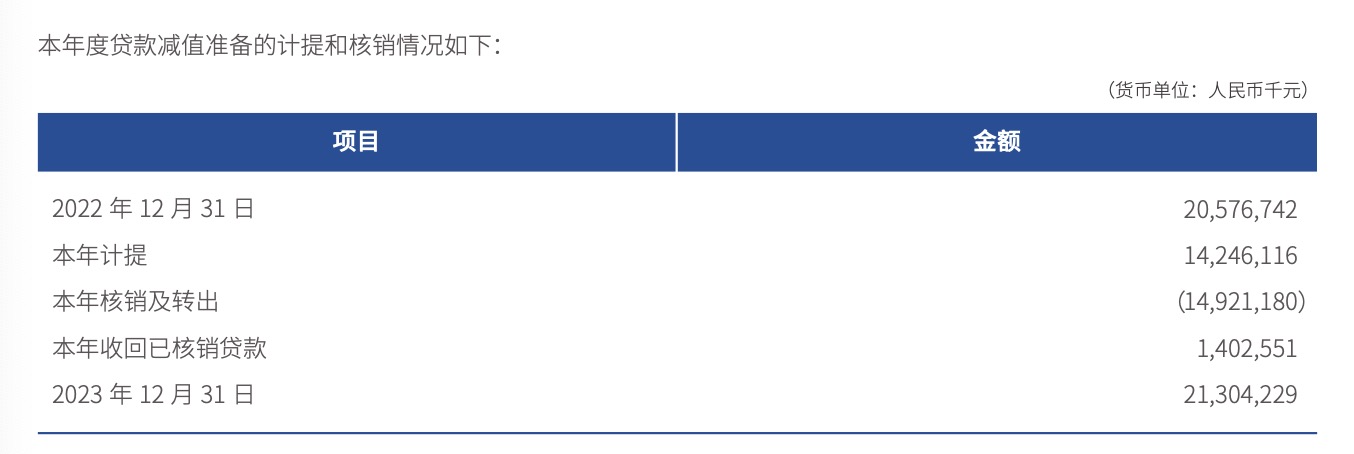

截至2023年末,微众银行的贷款减值准备余额达到了213.04亿元人民币,比2022年末的205.77亿元,增长3.53%。

来源:微众银行年报

在具体操作层面,2023年微众银行采取了更为积极的核销政策,计提贷款减值准备142.46亿元,同时核销及转出149.21亿元的不良资产,较2022年计提140.62亿元和核销及转出90.79亿元有了显著提升。此外,微众银行还成功收回了14.02亿元已核销贷款,相比2022年的7.88亿元,几乎翻倍。

京公网安备 11010802028547号

京公网安备 11010802028547号