薛洪言/文 进入5月,一年即将过半,全年行情的进度条越走越快了。如果2024年A股注定反转,到了5月份,也该有些苗头了。

刚刚过去的4月,市场受各类消息主导,内有重磅经济数据发布、上市公司业绩雷预警,外有美联储降息预期延后、黄金原油铜大涨,市场情绪多有反复。全月,上证指数上涨2.09%,实现三连涨,近5个月来月线首次站上3100点。

宽基指数层面,中证500(2.93%)、科创100(2.7%)、红利指数(2.43%)涨幅靠前,万得微盘股指数(-5.09%)、中证2000(-2.35%)逆势收跌。年内看,红利指数(12.8%)、沪深300指数(5%)涨幅靠前,科创100、中证2000跌幅均超过10个百分点。

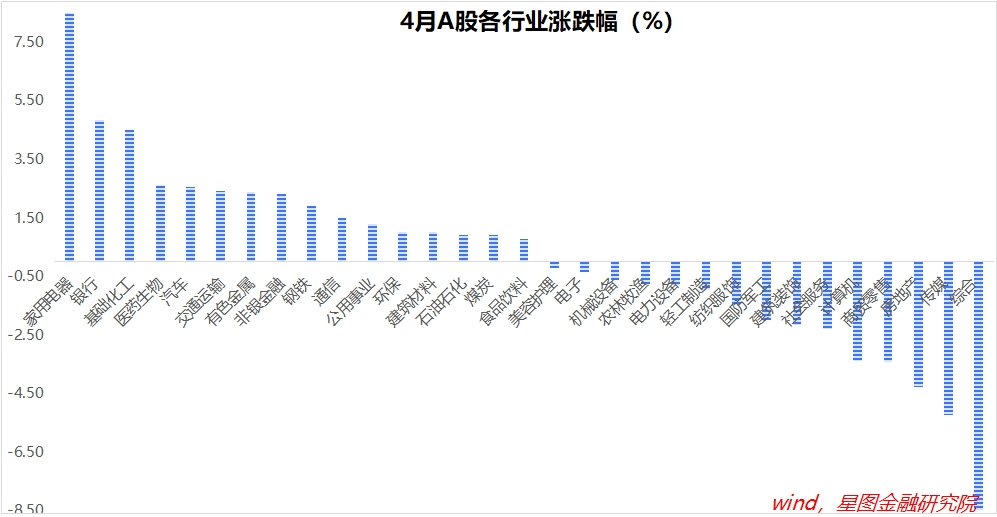

行业层面,家用电器(8.5%)、银行(4.36%)、基础化工、医药生物、汽车、交通运输、有色金属等涨幅靠前;传媒(-5.23%)、房地产(-4.26%)、商贸零售、计算机、社会服务等跌幅靠前。年内看,家用电器、银行、石油石化、煤炭、有色金属涨幅均超过10个百分点,计算机、房地产、电子跌幅均超过10个百分点。

从行业涨幅排名看,4月与前4月涨幅高度重合,均是家电、银行、有色金属领涨,计算机、房地产、商贸零售等跌幅靠前。

就5月行情看,连涨3个月后,上证指数有望实现4连涨,站稳3100点、上攻3200点是大概率事件。

从基本面的角度看,经济复苏趋势愈发清晰,不断提振市场信心。如4月30日政治局会议所述,“经济运行中积极因素增多,动能持续增强,社会预期改善,高质量发展扎实推进,呈现增长较快、结构优化、质效向好的特征,经济实现良好开局”。

从一季度数据看,我国GDP同比增长5.3%。结构上,固定资产投资同比增长4.5%,社会消费品零售总额同比增长4.7%,净出口(人民币口径)同比增长4.84%。房地产投资同比下降9.5%,仍是主要拖累项,其中,新开工面积同比下跌27.8%,跌幅比2023年全年扩大8个百分点。

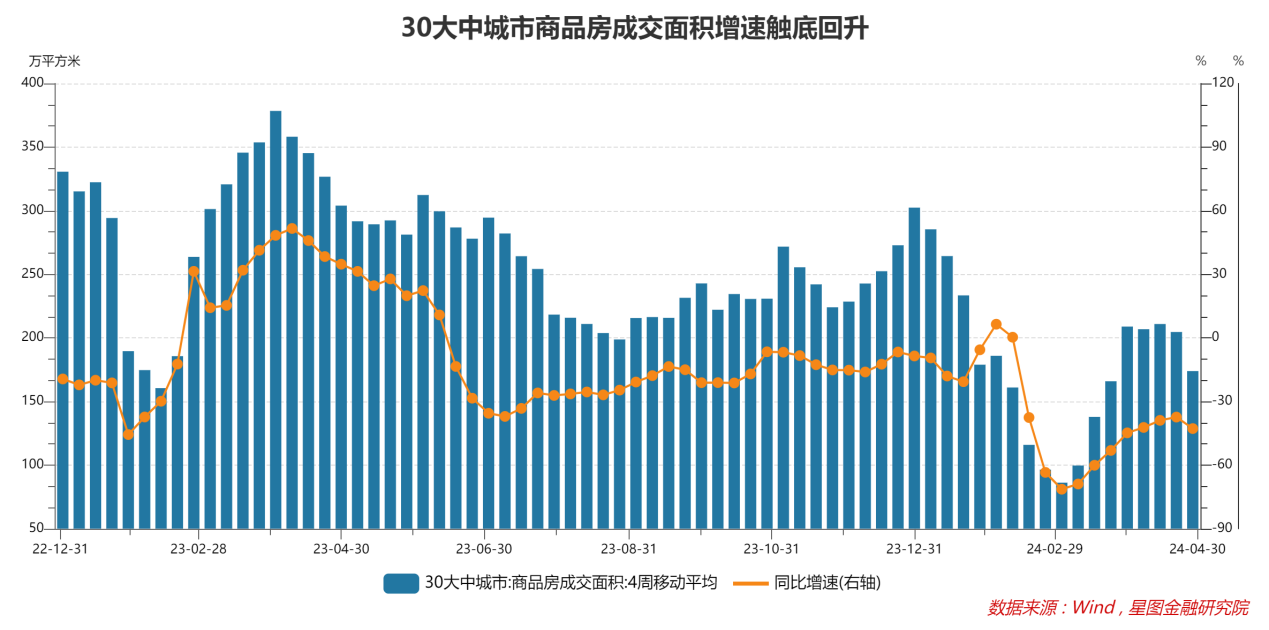

进入二季度,地产刺激政策继续加码,更多一二线城市开始放松限购、限价,对商品房销售面积形成支撑。4月底政治局会议首提消化存量、优化增量,更多需求端政策有望出台。从基数角度看,商品房销售面积于去年4月前后见到相对高点,之后快速回落。受益于政策刺激和基数效应,5月以后,商品房销售面积同比降幅有望快速收窄。

房地产仍是制约市场情绪的主要因素,房地产销售增速触底,有望显著提振市场情绪,地产、地产链、金融等板块有望触底反转,带动大盘指数震荡上行。

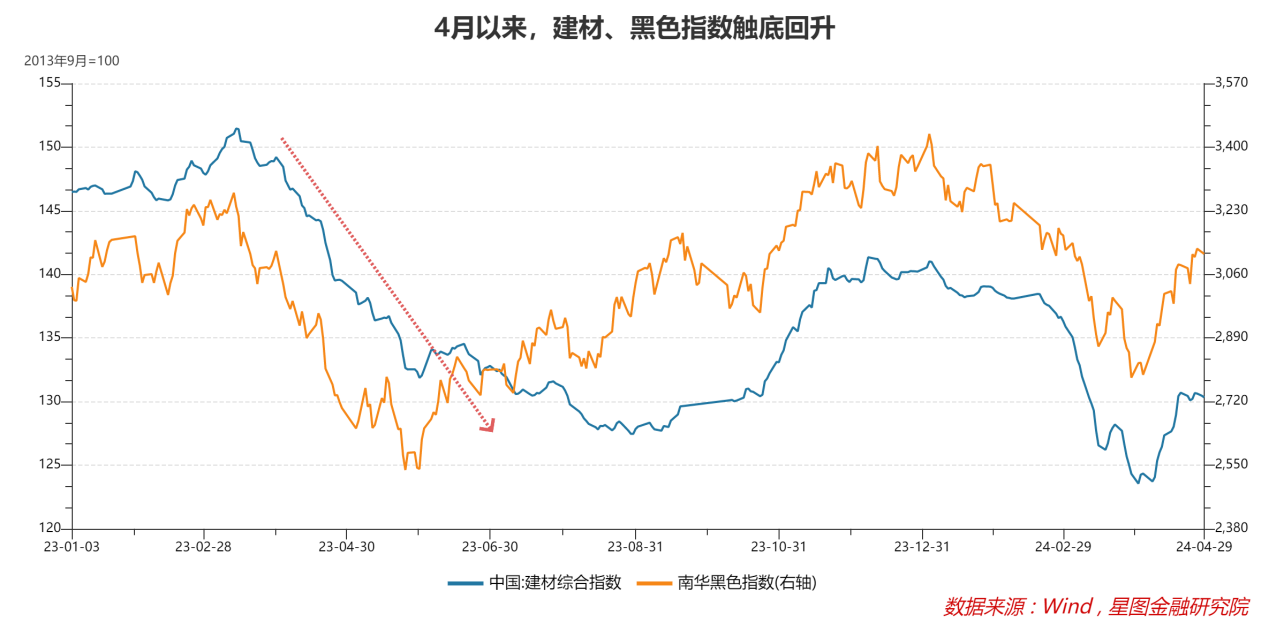

除地产外,通缩阴影是另一个压制市场情绪的变量。1季度,PPI同比下降2.7%,名义GDP仅同比增长4.2%,微观主体体验较差。4月政治局会议明确要求要及早发行并用好超长期特别国债,加快专项债发行使用进度,5月以后,专项债发行有望提速,超长期国债也有望更快落地,将对基建投资形成支撑。4月以来,黑色系、建材价格指数已经触底回升,叠加基建提速和低基数效应,对PPI的拖累有望迅速收窄,带动PPI增速触底回升,提振市场风险偏好。

从资金面看,近期北向资金流入具有持续性,或成为Q2重要的增量资金来源。自2月以来,北向资金已连续3月净流入,4月下旬以来,流入速度开始加速。4月26日和29日分别流入224.49亿元和108.92亿元。

北向资金大幅流入,一方面受我国基本面向好驱动,国际大行纷纷唱多做多中国资产;另一方面也有横向对比的跷跷板效应,具有持续性。

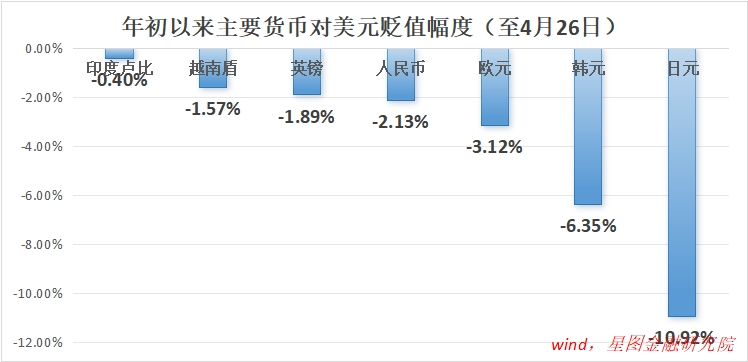

年初以来,美联储降息预期不断后移,10年期美债利率震荡向上,全球主要货币均对美元贬值,其中,因日本央行前期加息意愿不足,日美利差悬殊,日元对美元贬值近11个百分点,在主要货币中居首,汇率风险凸显。叠加日本股市估值处于高位,外资开始减配日本股市。放眼望去,唯港股和A股处于估值洼地,且人民币汇率坚挺,大举流入A股和港股成为必然。

短期看,在日本央行干预下,日元贬值趋势暂得缓解,但考虑到日本央行难下决心大幅加息,且日本在新一轮产业革命中缺乏亮点,日元贬值压力仍在,中期贬值预期不变。全球资本离开日本市场寻求估值洼地具有持续性,展望5月,外资有望继续大幅净流入,支撑A股市场震荡向上。

综上,5月A股市场大概率继续震荡向上,不排除上攻3200点。结构上,短期可重点关注地产链、龙头白马的机会,中期继续看好红利板块和新质生产力的哑铃型配置结构。

(1)地产链。当前,地产销售增速已有触底迹象,4月政治局会议首提“统筹研究消化存量房产和优化增量住房的政策措施”,更多需求端政策有望陆续出台,看好地产链行情在5月的持续性。

(2)龙头白马。外资流入,龙头白马股仍是配置首选。可重点关注茅指数、中证A50指数表现。

(3)红利板块。年内以来,中证红利指数上涨12.8%,在主要宽基指数中遥遥领先。今年,险资是重要的增量资金来源,险资偏好于哑铃型配置结构,一端高股息,一端优质成长,红利板块具有长期配置价值,适合逢低买入、长期持有。

(4)新质生产力。新质生产力代表着中国经济的未来,属于中长期配置主线。短期看,新质生产力更偏主题属性,只有当市场出现连涨行情时,赚钱效应带来人气提升,代表未来的新质生产力才有演绎空间。5月,随着市场情绪回暖,新质生产力有望迎来主题机会,可重点关注科创100指数。

【注:市场有风险,投资需谨慎。在任何情况下,本文所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。】

本文由公众号“薛洪言微语”原创,作者为星图金融副院长薛洪言

京公网安备 11010802028547号

京公网安备 11010802028547号