几重共性正在多家上市股份行负债管理端上演:零售“存款定期化”的挑战加剧、吸收存款的成本抬升、利息净收入普降。

在这些因素的叠加下,股份行的息差水平集体下行:截至2023年末,有据可查的股份行阵营里,只有招行、平安和浙商银行,站在了2%的息差荣枯线之上。而从当前公布2023年业绩报告的23家A股上市银行来看,只有7家银行的净息差保持在2%以上,除了上述3家股份行外,还包括1家国有大行,以及3家区域银行。

这也就是为什么,有股份行直接在年报里做了“坚决打好息差保卫战”的表述,也有股份行行长在业绩发布会上直言要“打响付息率压降战”。

零售存款定期化提速

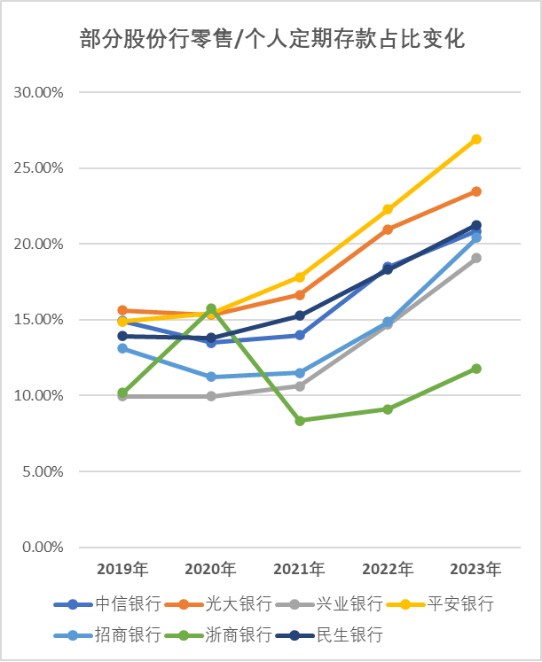

负债端零售存款“活期降、定期升”在多家股份行的年报上表现得尤为明显,而这也是分析师屡屡提及的“存款定期化”挑战。

招商银行零售活期存款占比由2022年末的26.32%下降至2023年末的22.43%;零售定期存款占比则由41.19%上升至42.85%。

兴业银行个人活期存款占比由2022年的8.23%下降至2023年的7.34%;个人定期存款占比则由14.69%上升至19.06%。

中信银行个人活期存款占比由2022年的6.8%下降至2023年的6.2%;个人定期占比由18.3%上升至20.6%。

光大银行的零售活期存款占比由2022年的6.49%下降至2023年的6.09%;零售定期存款占比由20.6%上升至23.08%。

民生银行的个人活期存款占比由2022年的7.25%下降至2023年的6.91%;个人定期存款占比由18.3%上升至21.26%。

浙商银行的个人活期存款占比由2022年的3.72%下降至2023年的2.8%;个人定期存款占比由8.97%上升至11.62%。

(数据来源:Choice)

(数据来源:Choice)

招行在年报里直言将持续面临规模增长与成本管控两方面的压力,并在阐述相关举措时,专门强调要坚持核心存款为主的推动策略,通过结算服务、财富管理、产品创新等方式拓展稳定的低成本存款。

兴业银行也在年报中表示,要“坚决打好息差保卫战”,坚持把压降负债成本作为稳定息差的关键抓手,不断加大低成本定期存款置换高成本协议存款、结构性存款力度。

另据券商中国记者多方了解,不少银行表示要将或者已经实质开启加大对高成本存款的压降力度,包括降低协议存款、结构性存款及三年期以上的大额存单的成本和供给量。

存款成本率抬头

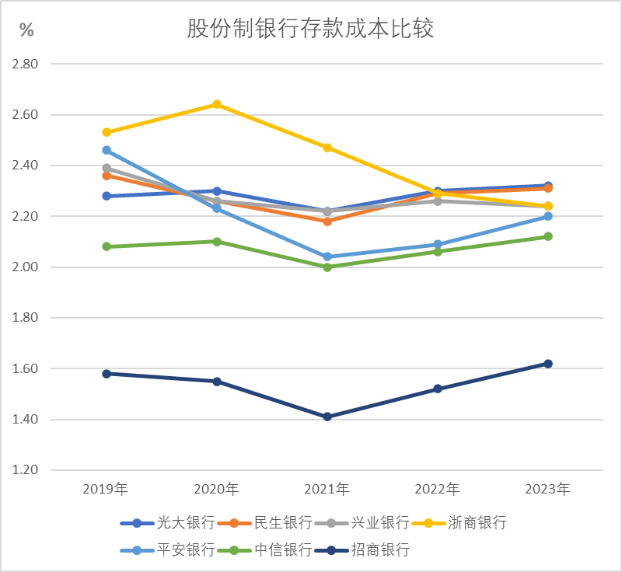

尽管2022年以来,银行业完成了多轮大范围的存款利率下调,但不少银行的存款付息率仍然难以压降。券商中国记者截取披露了相关数据的上市银行年报,多家银行吸收存款平均成本率在攀升。

(数据来源:Choice)

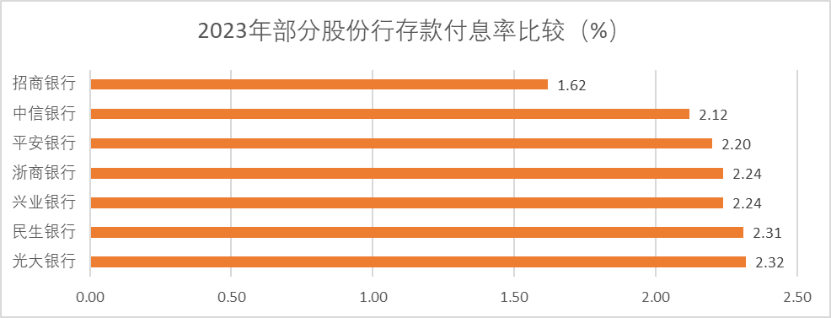

2023年,招商银行、光大银行、民生银行、平安银行以及中信银行的存款成本不同程度抬升。

具体来看,光大银行的客户存款平均成本率为2.32%,较上一年上升了0.02个百分点;次之是民生银行,该行去年的客户存款平均成本率为2.31%,较上一年上升了0.02个百分点;平安银行客户存款平均成本率为2.20%,较上一年上升了0.11个百分点;中信银行客户存款平均成本率为2.12%,较上一年上升了0.06个百分点。

表现较优的招行,其2023年末的客户存款平均成本率仅为1.62%,是唯一一家低于2%的股份行。分细项来看,招行对公存款平均成本率为1.76%,零售客户存款的平均成本率仅为1.42%。但需要注意的是,此前多年该行的存款成本是一直下行的,但自2022年开始,该行存款成本开启上升势头,2023年招行存款成本较上一年抬升10个BP。

需要关注的是,如果只看人民币存款的话,多家行的人民币存款付息率是在下降的。以有据可查的三家股份行为例:招行人民币客户存款平均成本率同比下降4个基点;平安银行人民币存款成本率同比下降9个基点,兴业银行全年境内人民币存款付息率同比下降11个基点。

那为什么整体的存款成本率还在上升?那是因为受外币市场利率大幅上升等因素作用,外币存款成本率大幅上行,抬高了整体存款的成本。

目前唯一一家存款成本率下降的股份行是浙商银行。该行2023年存款增速保持在两位数,但付息成本在逆势下降。数据显示,2023年末,该行的吸收存款日均余额1.77万亿元,较上年增长10.27%;同时,2023年存款平均付息率2.24%,较上年下降5个基点。

“压降付息率是最快实现营收和不消耗资本的方法,但也是最难的方法。”在浙商银行2023年度业绩说明会上,该行行长张荣森坦言,从策略的实施到最后达到目标是非常艰难的。

“我们要打响压降付息率战役。”张荣森说。据他透露,在付息率方面,近几年浙商银行压降了将近40个BP,若按2万亿元存款计算,一年少付60亿~80亿元,以此降低了财务成本。近几年该行压掉将近4000亿元的高息存款,吸收了将近1万亿元的低息存款,以此置换掉高成本存款。

利息净收入普降

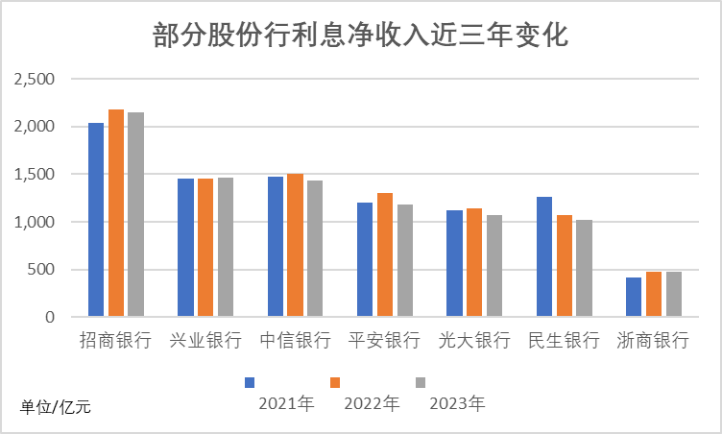

利息净收入普降,是多家上市股份行面临的棘手难题。

(数据来源:Choice)

从公布了这一数据的几家上市股份行来看,仅有兴业银行和浙商银行在2023年度有所上升,分别同比上涨了0.85%和0.99%,利息净收入分别实现1465.03亿元和475.28亿元。

值得注意的是,利息净收入降幅最大同时也是绝对数额最小的是港股上市银行渤海银行,降幅22.16%,达176.46亿元。

从利息净收入金额的排名上看,前三的银行分别是:招行2146.69亿元,同比下降1.6%、兴业银行1465.03亿元,同比上涨0.86%和中信银行1435.39亿元,同比下降4.72%。

利息净收入减少与净息差下行核心相关。在当前公布2023年业绩报告的23家A股上市银行中,只有7家银行的净息差保持在2%以上,而在2022年末,这一数据还是21家。

也就是说,去年有14家银行掉出了2%的息差荣枯线。

具体来看7家2%息差阵营的构成:国有大行中只有邮储银行一家;三家股份行,即平安银行、招商银行、浙商银行;区域银行三家,包括郑州银行、江阴银行以及常熟银行,值得一提的是,净息差最高的为常熟银行,达到了2.86%。

梳理股份行阵营,平安银行净息差为2.38%,在8家股份制银行中最高,比去年下降0.37个百分点;净息差最低的是渤海银行,为1.14%,同比下降0.36个百分点。值得一提的是,这两家银行也是8家银行中净息差变动幅度最高的两家银行。

此外,其他银行在净息差放的变动幅度都集中在0.1-0.3个百分点之间,招商银行、浙商银行、兴业银行、中信银行、光大银行、民生银行去年的净息差分别为2.15%、2.01%、1.93%、1.78%、1.74%、1.46%,分别与上年相比下降了0.25个百分点、0.2个百分点、0.17个百分点、0.19个百分点、0.27个百分点、0.14个百分点。

来源:证券时报

京公网安备 11010802028547号

京公网安备 11010802028547号