财联社4月23日讯(记者 梁柯志)在息差压力之下,终于有银行对高成本存款说“不”,出重手压降调整,甚至不惜阶段性影响到存款总规模。

昨日晚间,天津银行发布第一季度经营业绩,数据显示,该行资产总额人民币8711.17亿元,较年初增长3.61%;其中客户贷款及垫款金额为人民币4322.41亿元,较年初增长9.15%。负债总额人民币8046.56亿元,较年初增长3.73%。

尤为值得关注的是,天津银行第一季度客户存款金额人民币4466.78亿元,较年初减少人民币40.08亿元,降幅0.89%。财联社记者注意到,在目前发布一季报的A股和H股上市银行中,天津银行是唯一一家一季度末存款比年初下降的银行。

对此,天津银行称,主要原因是该行持续压降高成本存款,客户存款平均付息率较2023年下降22个基点,一定程度上影响了各项存款增长。

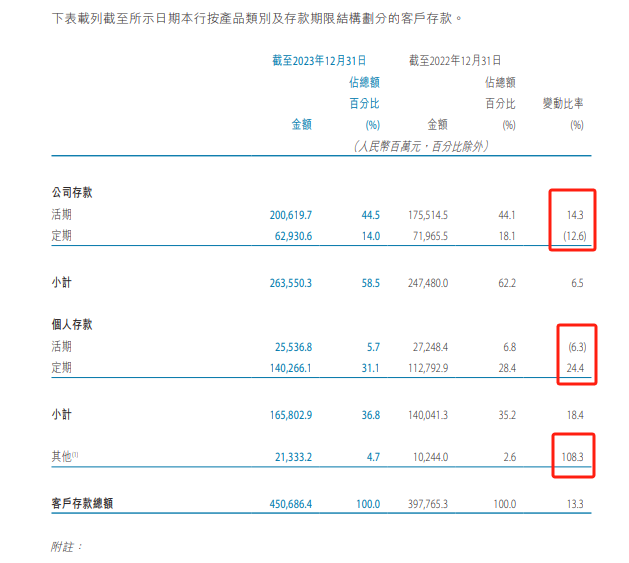

而事实上,在此之前天津银行刚刚打赢一场“存款攻坚战”。天津银行2023年年报显示,当期客户存款为4507亿,较2022年年末的3978亿增长13.3%。管理层彼时表示,由于坚持存款立行的理念,打好存款攻坚战,压实全行揽存增存责任,发挥绩效考核作用,从而实现存款规模快速提升。

4月22日,某股份行广州分行信贷人士对财联社记者表示,部分银行年底冲刺存款比较猛,在一季度可能会把部分虚高的存款压降。不过,一般情况不至于压降到负增长。

去年开始调整负债结构,一季度付息率下行加速

在2023年年报中,天津银行董事长于建忠表示,2023年该行净利差为1.75%,客户存款付息率为2.89%,同比下降7个基点。在有效压降高成本存款的前提下,客户存款为4507亿,较2022年年末的3978亿增长13.3%,对公存款和个人存款分别增长6.5%、18.4%。

具体来看,天津银行去年末增长较多的是公司活期存款和个人定期存款,分别增加14.3%、24.3%。同时,主要为保证金存款、应解汇款及临时存款的“其他存款”达到108.3%。显示其存款有保有压,且该行去年末存款特点为储蓄定期化、对公活期占比大。

对于第一季度存款存款出现负增长,天津银行称,主要原因是该行持续压降高成本存款,客户存款平均付息率较2023年下降22个基点,一定程度上影响了各项存款增长。

财联社记者注意到,天津银行一季报并未披露客户存款的平均付息率指标。但以去年2.89%的水平计,其一季度的平均付息率水平下行22个基点后当为2.67%,下行速度较去年大幅加速。

根源仍是息差压力

一季报显示,天津银行贷款增长9.15%,资产增长3.61%,但是该行净利润仅增长1.63%,与不少上市银行一样,受到息差的压力,出现增收不增利的情况。

在近日发布一季报的平安银行和杭州银行,存款策略都有不同程度的变化。

平安银行一季报数据显示,3月末吸收存款本金为3.45万亿,较去年末微增1.3%,不过,其中企业存款较去年末微降0.1%,录得2.20万亿,如果不是个人贷款增长3.9%拉动,平安银行第一季存款也可能整体负增长。

在一季报中,平安银行表示主要通过做到AUM带动活期沉淀、拓展存款经营场景和提升代发服务能力等来拉动零售存款规模。数据显示,一季度个人存款日均余额1.23万亿,同比增长14.2%;代发及批量业务带来存款3135亿,较去年末增长4.8%。

从成本来说,平安银行3月末存款平均成本率为2.22%,略高于去年12月末的2.19%。值得关注的是,3月末的企业存款的平均成本率是高于去年12月末的,分别为2.15%和2.12%,与个人存款下降的趋势相背,显示体量更大的企业存款的维护压力更大。

这与天津银行的情况类似,个人存款虽然定期化会增加成本,但是总量增长稳定,出现变数的多为企业存款。

平安银行行长冀光恒曾坦言,“2024年平安银行对公业务的压力在存款,零售业务的压力在贷款,对公跟零售需要互相帮扶,希望对公业务能顶上去,能为零售争取喘息的机会”。

平安银行表示,第一季度吸收存款平均成本率同比上升2个基点,主要受外币市场利率持续高企和人民币存款定期化的影响。下一步将加强高成本存款产品管控,促进低成本结算存款沉淀,优化存款成本。

京公网安备 11010802028547号

京公网安备 11010802028547号