这两日令小米怒气连发、智己再三道歉的拉锯战,缘起碳化硅(SiC)参数。

4月8日晚的智己L6的发布会,全程对标小米SU7。在电驱的参数对比方面,却出现了SiC的错误标注。

智己发布会上的PPT显示,小米SU7 Max版为“前IGBT 后SiC”。

实际上,小米SU7 Max 与智己L6一样,均为前后双SiC。

小米汽车产品经理潘晓雯更是发文称:“小米SU7全系全域碳化硅,不仅前后电驱都是碳化硅,就连车载充电机(OBC)和热管理系统的压缩机都用了碳化硅。”

根据产品性能介绍,小米SU7 Max版(双电机版,800V电压平台)的电驱供应商为汇川联合动力,其中搭载了来自英飞凌的SiC芯片和模块产品;标准版和Pro版(单电机版,400V电压平台)搭载了联合汽车电子的电桥,应用了博世第二代沟槽型SiC芯片产品。

这一轮PPT对标掀起的碳化硅大战,其实显示了作为入局造车的新新势力小米和老牌传统企业上汽的新能源精英智己,在残忍的降价潮中上市新品,压力都不小。

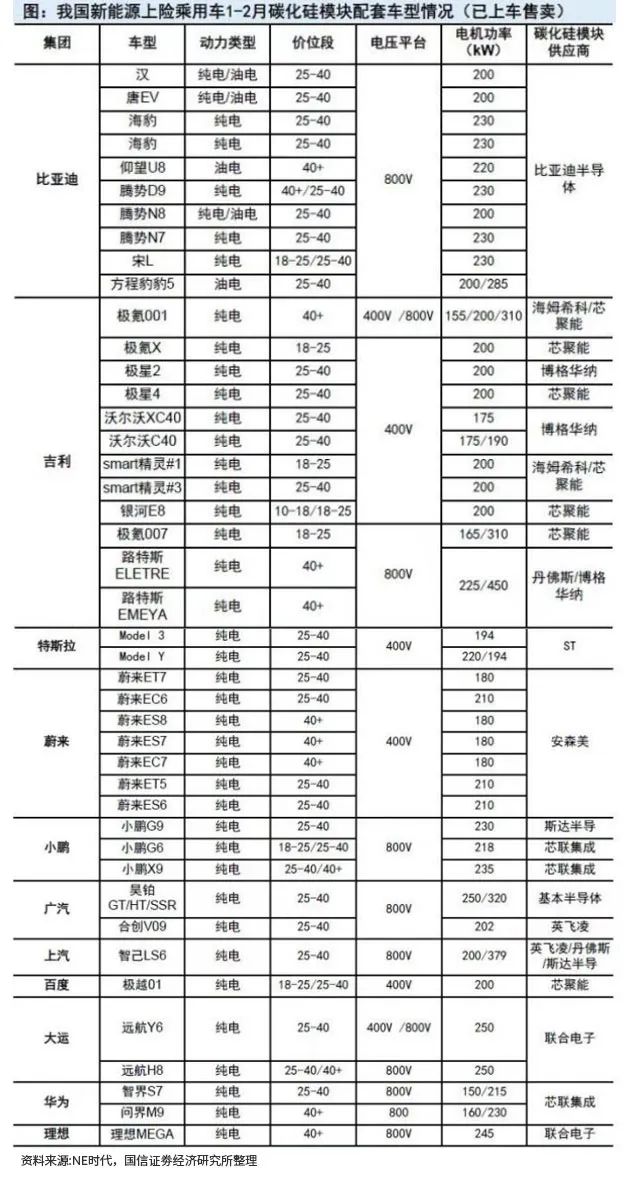

随着800V高压超充越来越成为中高端车型的标配,碳化硅的“上车量”,也成为车企们争夺的吸睛之地。

据业内人士透露,小米SU7单电机版本约为64颗SiC芯片,其中主驱约36颗,OBC(车载充电机)约14颗,高压DC-DC(高低压直流转换器)约8颗,空压机电控约6颗;双电机版本约为112颗,其中主驱48颗,辅驱36颗,OBC约14颗,高压DC-DC约8颗,空压机电控约6颗。这还不包括充电桩和PTC等环节。

而最先在电动车上应用SiC芯片的特斯拉,却要推翻自己开创的潮流,绞尽脑汁想要在下一代电驱系统上减少3/4的SiC用量。

最早使用SiC MOSFET(金属 - 氧化物半导体场效应管)的是丰田,早在2015年丰田就开始测试SiC MOSFET,只不过是在氢燃料车上。2016年,丰田的氢燃料车使用的SiC MOSFET由丰田关联公司电装提供,实现了从磊晶到芯片再到模块的垂直供应。

特斯拉是最先在电动汽车上使用SiC的汽车厂家。

2018年,特斯拉率先将意法半导体生产的第二代SiC应用于Model 3,开启了主驱逆变SiC器件在电动车的商业化应用。

作为第三代半导体材料的代表之一,SiC被称为新能源汽车800V高压快充的标配器件。

为了解决续航里程和充电快捷方便两个痛点,缓解补能焦虑,新能源车企采取加大电池容量、提供快充甚至超级快充的方案。

快充技术的核心在于提高整车充电功率。要提高整车充电功率,技术手段上,加大充电流,提高充电电压。加大充电电流意味着更粗更重的线束、更多的发热量以及更多附属设备瓶颈,而提升充电电压则有更大的设计自由度。这直接推动了400V(整车高压电气系统电压范围230V-450V,取中间值400V)电压平台向800V(550V-930V,取中间值800V)电压平台转换。

随着吉利、长城、零跑等一众车企相继发布800V技术的布局规划,再加上宁德时代发布了更有性价比的磷酸铁锂神行超充电池,2023年也被称作800V快充元年。

SiC 芯片作为第三代半导体,具有极低的开关损耗,非常适用于高压高速开关的应用。高压快充要想提升功率密度就必须提升开关器频率,SiC是不二之选。

在新能源汽车上,SiC主要用在主驱Inverter(逆变器)、OBC、DC/DC上。

SiC在纯电动车、混动车的主驱上都有应用。

比如,Model 3全车搭载了24个SiC模块,拆开封装每颗有2个SiC裸晶(Die),所以算下来共计搭载48颗SiC MOSFET。后续有比亚迪、蔚小理、吉利等车企跟进。

在OBC、DC/DC上,相比SiC主驱逆变器,其所使用的SiC MOSFET允许更高的导通电阻,技术成熟度更高,一些车企早在2018年就开始在OBC中应用碳化硅器件。

SiC 芯片的主要生产商英飞凌对汽车商业评论称,800V 车型对SiC 芯片需求量会比较大。一台OBC/DCDC可能会用到14-18颗SiC MOSFET, 规格相对较小,约40-80mohm;一台逆变器会用到36-72颗芯片,规格比较大,需要12-17mohm芯片。粗略计算,逆变器对SiC的需求量大概在OBC、DC/DC 10倍左右。

2023年,无所不卷的中国新能源汽车把800V高压快充卷成了中高端车型的标配,SiC亦随之上量上车。这里主要指主驱逆变器上的SiC。

相比此前400V系统的硅基IGBT,无论400V系统还是800V高压系统,SiC MOSFET逆变器损耗均可以降低50%左右,提升电驱效率,从而降低整车能耗。

从A00级别到大型SUV级别,SiC MOSFET电驱产品可以将整车电耗降低5%-7%,这等于同等容量电池下续航至少增加5%。

虽然SiC器件具有诸多优势,但成本仍是其能否被广泛应用的一个主因素。

一位新势力汽车厂商的电驱高管对汽车商业评论称,SiC芯片的采购成本比IGBT要高上3-5倍,量级上升之后,能下降一些,达到2-3倍。

新能源电动车成本最贵的是电池,根据原材料价格起伏约占整车成本的30%-60%,原先IGBT约占8%。如果都替换为SiC,那么芯片成本将和电池差不多。

此外,由于使用了SiC逆变器,电驱系统的SIC 驱动芯片要用适用于SiC开关的型号。SiC 开关频率更高,门极开通电压比IGBT低,对系统的抗干扰能力要求更高,逆变器内部du/dt大幅提升,这对于逆变器EMC设计带来巨大挑战。

也因此,800V高压快充主要集中在20万元以上的中高端车型上。

SiC器件,占据总成本最大头的是衬底,占其总生产成本的45%之多。

衬底是所有半导体芯片的底层材料。SiC衬底是一种由碳化硅材料制成的片状衬底,可以作为半导体器件的支持基底。

目前的SiC主要以6英寸衬底为主。根据TrendForce的数据,6英寸SiC衬底的市场份额达到了80%,8英寸衬底仅占约6%的市场份额。

降低SiC器件成本的一个关键就是转向更大的衬底尺寸。

根据SiC衬底厂商天科合达的测算,从4英寸提升到6英寸,单位成本预计能够降低50%;从6英寸到8英寸,成本能够在这个基础上再降低35%。

同时,8英寸衬底能够切出更多的芯片,预计可多切90%,边缘浪费也会更低。也即8英寸衬底具备更高的有效利用率,这也是各大厂商积极研发8英寸衬底的直接原因。

根据TrendForce的数据,2022年前五大SiC功率半导体公司分别为意法半导体(36.5%)、英飞凌(17.9%)、Wolfspeed(16.3%)、安森美(11.6%)和罗姆半导体(8.1%),其余公司仅占9.6%。前五大公司占据了超过90%以上的市场份额。

Wolfspeed在2023年已经实现了8英寸SiC衬底的量产。

自2015年Wolfspeed首次展示样品,8英寸SiC衬底至今已发展9年。Wolfspeed正在继续建设美国北卡罗来纳州SiC衬底工厂的John Palmour碳化硅制造中心,后续该工厂将持续推动衬底产能的扩充,配合其8英寸晶圆厂的扩产需求。

意法半导体也在8英寸SiC衬底上早有布局。除了此前与Soitec的合资之外,2023年年中,意法半导体与湖南的三安光电宣布将斥资50亿美元在重庆建立一座8英寸SiC衬底厂。

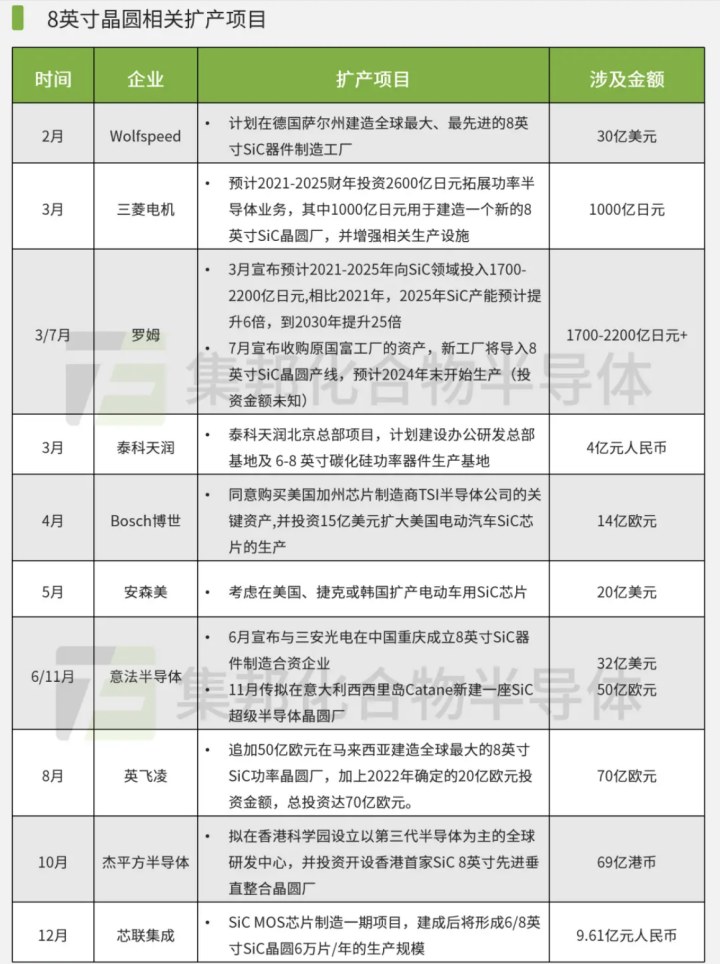

据集邦化合物半导体不完全统计,2023年约12个8英寸晶圆相关扩产项目落地,其中8个项目由Wolfspeed、安森美、意法半导体、英飞凌、罗姆等国际厂商主导,合资的有意法半导体与三安光电项目,另外3个项目由泰科天润、芯联集成、杰平方等中国厂商主导。

英飞凌方面对汽车商业评论称,SiC发展趋势向好是确定的,但距离真正大批量应用还有一段路要走,产能和技术都还在早期开发阶段,要做好SiC芯片需要更多的积累。“比如开发8英寸良率更好的晶锭和基片,以降低成本,从平面工艺向沟槽工艺转发,提升SiC性能。”

英飞凌科技高级副总裁、汽车业务大中华区负责人曹彦飞3月对汽车商业评论在内的媒体称,英飞凌在碳化硅领域已经布局了将近30年,公司从一开始推向市场的量产SiC芯片就是沟槽工艺。

自2010年Wolfspeed和罗姆推出SiC MOSFET以来,平面栅结构工艺一直是主流。

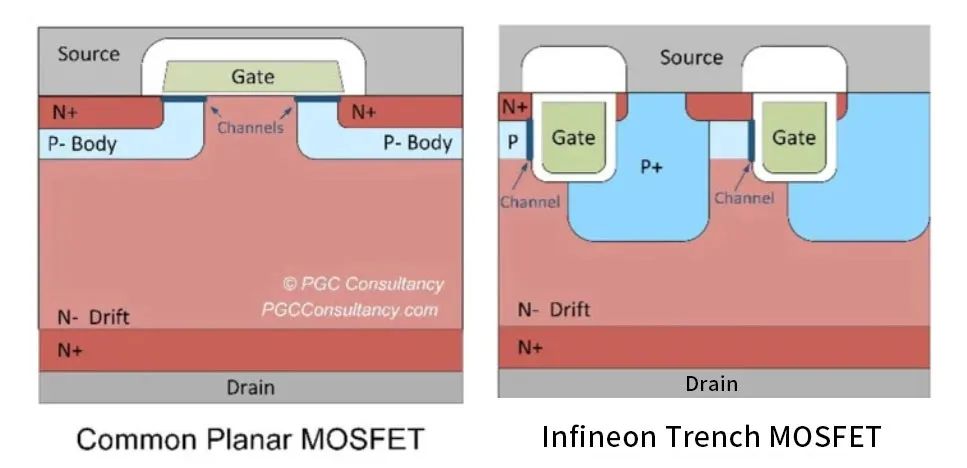

沟槽工艺是将栅极埋入基体中形成垂直沟道,工艺复杂、单元一致性比平面结构差,但是沟槽结构可以增加单元密度,没有JFET效应,寄生电容更小,开关速度快,损耗非常低,而且通过选取合适沟道晶面以及优化设计的结构,可以实现最佳的沟道迁移率,显著降低导通电阻。在更高代次的产品中,沟槽栅结构将取代平面栅结构。

(图左为平面工艺,图右为英飞凌的沟槽工艺)

为了用好SiC芯片,半导体厂商还需要在功率器件的封装上加强导流、导热能力的开发,使SiC能够在更安全稳定的环境里工作。

令人吃惊的是,2023年3月1日,马斯克在特斯拉投资者大会上宣称下一代电驱动系统将要削减75%的碳化硅用量。此言一出,除英飞凌外的碳化硅厂商股票纷纷大跌。

这主要是由于马斯克想要削减成本。此外特斯拉的充电桩包括快充最高是480V,800V平台的暂时用不着,使用的主要是意法半导体的单管SiC,成本比SiC模块要低。

不过,特斯拉的皮卡和卡车则直接上了1000V平台,其下一代产品特别是高功率车型极大概率也得用SiC模块。

据《2023年碳化硅(SiC)产业调研白皮书》统计,2022年以来,有6家Tier 1以及车企通过投资SiC企业来锁定碳化硅产能,涉及企业包括特斯拉、博格华纳、安森美等。

其中,特斯拉被传出2022年3月参与投资安森美在韩国富川的碳化硅研究中心及制造工厂。

特斯拉对关键的零部件供应商总是既爱又恨。

正如此前其对电池正极原材料供应商嘉能可,一边喊着“自研无钴电池”令嘉能可股价大跌,一边又签订长协并考虑入股。

而电动汽车朝着高功率和高压平台的发展,必将带动所需SiC功率器件的增长。

根据Yole Intelligence 2023年发布的SiC功率器件报告,预计到2028年,全球SiC功率器件市场将增长至约90亿美元,相比2022年增长31%,汽车应用将是SiC功率器件的主要市场。

(本刊记者钱亚光对本文亦有贡献)

京公网安备 11010802028547号

京公网安备 11010802028547号