进入3月份以来,随着A股的大幅反弹,“股债跷跷板”效应再现,一直上演极致行情的债券市场发生波动。伴随着30年国债收益率的走低,部分债券基金的收益率也出现了较大回撤。

这让不少“ALL IN”债基的投资者感到疑惑,不买股票的债券基金为什么收益会出现回撤?面对债市的调整,基金经理又将如何调整资产配置,平衡收益和风险?

3月份以来,A股市场反弹势头延续,上证指数高歌猛进突破3000点,两市成交额再度突破万亿元。

在刚刚结束的全国两会上,《政府工作报告》再次定调了今年的“宽货币”政策。

在货币持续宽松的背景下,叠加市场对低利率行情的预期,近期各类机构涌入债券市场抢购中长期债券,推动中长期债券收益率创下新低。对于不少采取“高抛低吸”交易策略的机构,已经到了一个止盈的点位。

这也让不少债券型基金收益出现一定的回撤。在不少社交论坛,一些“满仓买债基”的投资者非常疑惑,“听说债券基金不买股票,没有那么大波动,收益也很稳定,所以才把一些零钱挪过来的,结果每天的收益就像过山车一样。”

对于日前的债券波动,工银瑞信基金固收团队表示,与股票市场相比,债券市场也会因周期性变化而出现波动,但震荡曲线要平缓得多,且债市的周期一般呈现出“牛长熊短”的特征,拉长时间来看,也更能体现“时间换空间”的效果,更能体现长期主义优势。

债券基金可以从三个维度来看:从投资标的维度来看,分为纯债基金和带权益的债券基金(一级债基和二级债基);从管理模式来看,分为主动管理型债券基金和被动指数债基;从产品策略来看,则可以分为超短期债基、纯信用债基、纯利率债基等等。

以近期个人投资者追捧的纯债基金为例,这类产品的收益来源是债券的利息和买卖债券的差价。

究其根本原因,主要是因为债券本身是还本付息的,即使价格会随利率波动,但只要不发生违约,到期基本都可以获得利息,所以,即便出现了短期波动,在一般市场环境下,长期来看,债市总体的向上趋势不变。

自去年下半年以来,债券市场经历了大幅上涨。截至3月29日,中证纯债债券型基金指数(930609.CSI)近一年收益率为3.53%,2023年收益率达3.38%,今年以来收益率为1.06%。

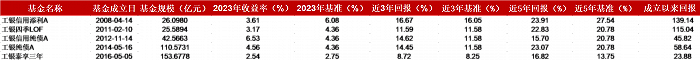

在工银瑞信基金旗下,就有几只长期业绩优异的债券型基金,既有成立十余年的开放式“翻倍基”,也有设立了定开和持有期的债券基金。

以2008年4月14日成立的工银信用添利为例,根据基金年报,截至2023年12月31日,基金成立以来回报率位139.14%,是业内少有的“翻倍债基”。同期业绩比较基准的收益率为131.53%,相对超额收益为7.61%。

为何能取得如此亮眼的业绩?这和工银瑞信固收团队完善的投研体系与高效的信用风险管理,“稳健投资、价值投资、长期投资”的理念是公司成员铭记于心的准则。

资产荒之下,高收益资产格外引人注目,一些债基通过重仓城投债、加杠杆以及波段操作等方式来收获高收益。对此,工银瑞信固收团队认为,债券资产需要通过时间来获得收益,短期大幅改善产品收益率的概率不高。在面对高票息、高风险的“信用下沉”时,选择暂时回避该类不确定性较高的资产。

债基仍值得配置

债券在经历了大幅上涨后,今年是否还有机会?

工银瑞信固收团队表示,债券市场需要进入一个新的平衡,当配置资金形成稳定预期后会形成一个新的价格中枢,然后再根据经济发展情况和政策效果寻找新的方向。如果短期政策段发力或者经济企稳效果较好,那么债券有可能进行盘整;如果经济数据仍然偏弱,那么有希望继续稳步上涨。

据了解,至3月末,工银瑞信管理公募基金245只,管理年金、专户、专项组合581个,管理资产总规模达到了1.8万亿元。

在固定收益方面,工银瑞信基金打造了全类别固收精品,构建了包括纯债基金、短债基金、中长期基金、固收+基金等多层次的产品体系,为投资者构建资产配置底仓提供了丰富、优质的选择。

对于现在一些投资者跟风“ALL IN”某只债券基金的行为,该团队建议,投资者在选择债基的时候根据自身的收益预期、风险偏好和投资经验选择更适合自己的产品。

风险提示:

基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。基金过往业绩不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。提及基金为债券型基金,其长期平均风险和预期收益率低于股票型及混合型基金,高于货币市场基金。投资者投资基金前应认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等法律文件,及更新等法律文件,在全面了解产品情况、费率结构、各销售渠道收费标准及听取销售机构适当性意见的基础上,选择适合自身风险承受能力的投资品种进行投资。基金投资须谨慎。

来源:界面新闻

京公网安备 11010802028547号

京公网安备 11010802028547号