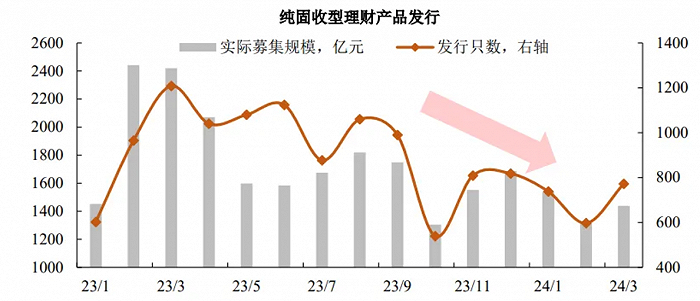

今年以来,理财公司不论是新发产品数量还是实际募集规模相对于去年同期都有不小的缩量,而在这一现象背后,是理财产品背后缺乏票息收益的支撑。

根据国投证券统计,截至3月29日,收益在2%至2.8%之间的非金融公募信用债规模达到15万亿,其中在2.3%至2.8%的现券规模占比高达92%;而超过3%的资产规模仅在2万亿。而去年同期收益分层点在3%至3.5%,且3.5%以上现券体量在5.7万亿。

有限的高收益资产还要面对市场的疯抢,银行理财分得这杯羹的难度可想而知。

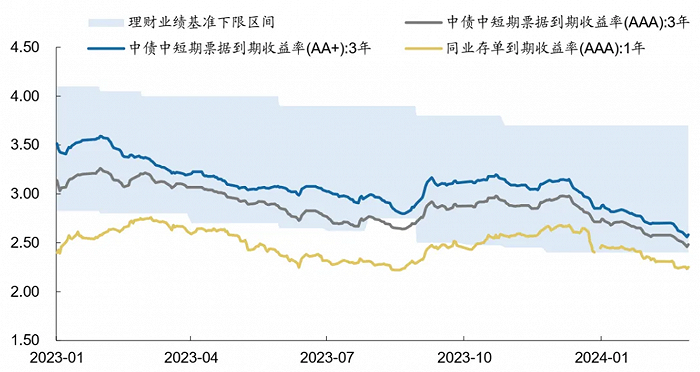

而与之相对的是银行理财负债端的非同步下行,即理财的报价下降的幅度追不上资产收益下行的速度,导致理财报价和底层资产的价差逐步收窄,甚至出现倒挂。

理财产品的报价,不论是产品的业绩比较基准还是成立以来的年化收益率,都跟不上收益端的“脚步”。

根据普益标准数据,截止3月31日,全市场存续开放式固收类理财产品(不含现金管理类产品)的成立以来年化收益率的平均水平为3.20%;理财公司存续开放式固收类理财产品(不含现金管理类产品)的成立以来年化收益率的平均水平为3.06%。

从业绩比较基准来看也是一样的情形,国投证券统计,截至今年3月末,存量产品规模居首的股份行理财子公司新发纯固收类理财业绩基准下限已经降至新低2.75%。虽然近期多家银行理财公司陆续下调旗下产品的业绩比较基准,但是从数据来看,还是跟不上资产端收益率的下降,形成了倒挂。

面对理财产品的报价和底层资产收益的“倒挂”,产品的业绩比较基准或许将持续调降。

华西固收首席经济学家刘郁分析指出,在资产与负债收益矛盾的问题上,主动“降低”负债成本,或是一个行之有效的解决办法。一是适度下调产品预期收益率下限,二是主动地将比较标准由业绩基准下限切换至存款利率。如此理财产品大多能够基本完成业绩基准下限目标。

但主动降低业绩比较基准也使得理财公司面临获客困境。一位银行理财业内人士对界面新闻记者指出,目前理财公司之间为了获客不得不加入内卷。降费、提高业绩比较基准等方式都是竞争的主要方式。

除了负债端的调整,刘郁表示,理财的资产配置也可以做出相应调整,在有收益资产供给出现之前,存单可能也成为理财兼顾波段与票息的优质品种。“理财的投资重心或从过去的二永债+信用债下沉品种,逐渐向同业存单加上1-2年以内信用债下沉品种偏移,存单用于做波段,短债做票息打底。”刘郁指出。

但不论是理财公司从资产还是负债端做出调整,面对理财产品报价和底层资产的倒挂,投资者们都应该保持相应的警惕。有市场分析人士指出,报价和底层资产价格的倒挂,往往是风险积累、甚至风险需要释放的开始。

来源:界面新闻

京公网安备 11010802028547号

京公网安备 11010802028547号