牛钰/文 3月26日晚间,营收规模、总市值多年位列行业第一的券商巨头中信证券(600030.SH)发布2023年年报。

数据显示,2023年,中信证券实现营业收入600.68亿元,同比减少7.74%;实现归属于母公司股东净利润197.21亿元,同比减少7.49%。截至2023年12月31 日,中信证券的资产总额为14533.59亿元,同比上年度末增长 11.06%。

近期,中信证券的投行业务引起舆论关注。3月22日晚深交所公告称,因联纲光电及其保荐人中信证券回复问询函的内容不够清晰、所涉问题未充分说明,决定对中信证券启动现场督导,进一步压实保荐人的“看门人”责任。

上述公告披露后,本周一(3月25日)中信证券的股价大幅低开,表现疲弱,单日下跌4.88%。至19.50元。至3月27日收盘,其股价收于19.35元,下跌1.28%;总市值为2673亿元,仍稳坐行业头把交椅。

3月27日,中信证券召开2023年业绩发布会,管理层对年报数据、行业监管及发展方向等方面的问题作出回应。

营收连续两年下滑

2022年,受疫情及市场波动等因素影响,中信证券实现营业收入651.09亿元,同比下滑14.92%;实现归属于母公司股东净利润213.17亿元,同比下降7.72%,这也是自2018年以来首次出现业绩双降。

同比来看,2023年中信证券的业绩回暖预期并未实现,营业收入下滑7.74%,归属于母公司股东净利润下滑7.49%,继续保持下滑趋势。

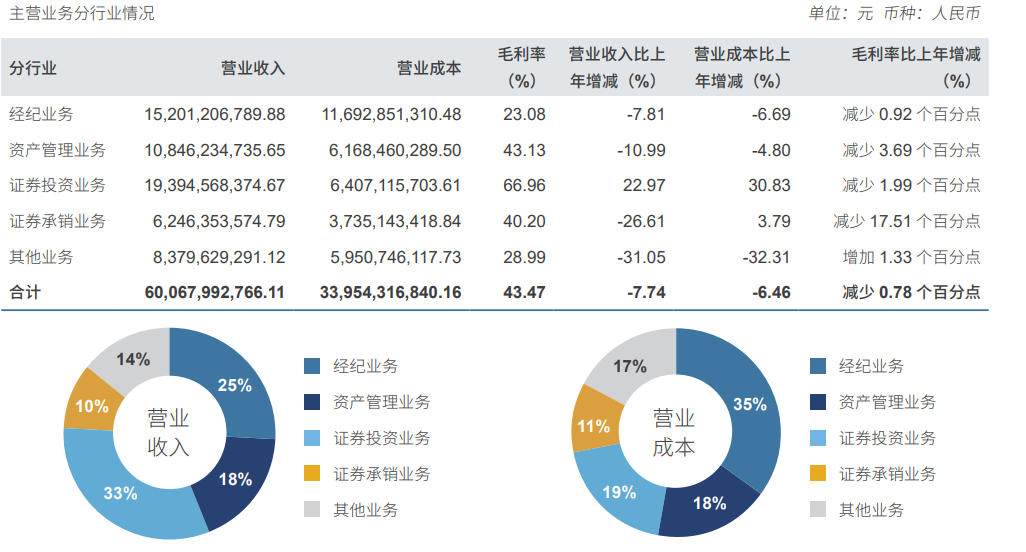

分业务来看,中信证券在2023年除证券投资业务营收为193.95亿元,较去年增加22.97%外,经纪业务、资产管理业务、证券承销业务和其他业务的营收均同比减少。

2023年中信证券实现经纪业务净收入102.2亿,同比减少8%,降幅较前三季度缩窄。财富管理方面,2023年公司代销业务表现亮眼,收入逆势增长1%,截至2023年末,托管客户资产规模保持10万亿级,境外高净值客户规模增加,财富管理产品销售收入同比翻倍增长。

浙商证券研报预计,展望未来,2024年2、3月日均股基成交额同比增长,市场活跃度有提升趋势,有利于中信证券发挥代买及代销优势。

除“其他业务”外,作为主营业务之一的资产管理和证券承销业务的营收分别为108.46亿元及62.46亿元,同比分别下滑10.99%及26.61%。

数据来源:公司年报

从中信证券一直稳居行业龙头的投行业务来看,2023年其债务融资承销债券规模合计为19099.92 亿元,同比增长21.01%,占全市场承销总规模的 6.85%,排名市场第一,占证券公司承销总规模的14.14%。

同样排名市场第一还有股权融资业务,2023年,中信证券完成IPO(首次公开募股)项目34单,主承销规模为人民币500.33亿元,市场份额为14.03%,再融资项106单,主承销规模人民币为2278.80亿元,均排名市场第一。

面对营收、利润已经两年下滑的增长难题,中信证券今年要发的“红包”比去年更大。据其同日公布的2023年度利润分配预案,拟每10股派发4.75元(含税),现金分红70.39亿元,占公司2023年实现可分配利润的36.67%,较2022年提升1.79个百分点。

中信证券财务负责人张皓在3月27日的业绩说明会上表示,近3年公司现金分红比例始终保持在30%以上,在行业内处于较高水平。分红方案还有待公司股东大会审议通过,监管机构提出要推动绩优公司结合半年报三季报实施一年多次分红,中信证券将严格按照监管规定的要求,积极稳妥地推动相关工作。

投行业务承压

虽然“守擂”成功,但在审核趋严、上市节奏整体放缓的行业趋势下,券商“一哥”的日子也不太好过。2023年,A股IPO企业数量及发行规模均有所下降,全市场合计313家企业完成IPO,同比下降26.87%,发行规模人民币3565.39亿元,同比下降39.26%。

2022年,中信证券的IPO项目数量较2021年下滑14.70%至58个,而2023年同比再次减少41.38%,承销规模也大幅缩水66.6%,从2024年至今的业务表现来预计,今年可能将继续缩水。

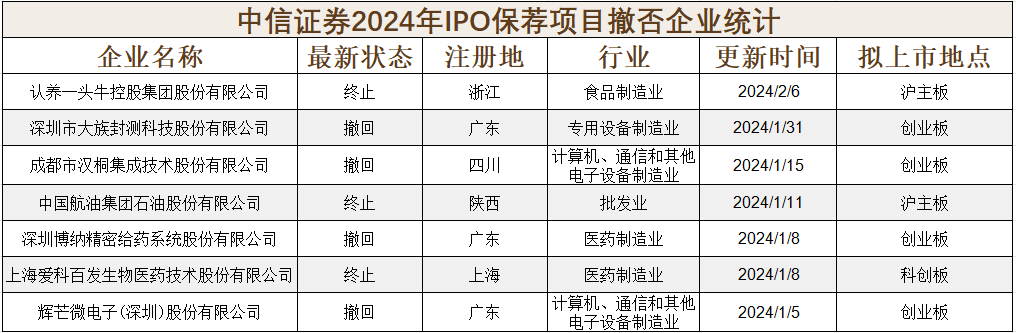

以东方财富Choice数据统计,截至3月26日,今年A股市场终止注册、撤回IPO申请的企业(以下简称“撤否企业”)共计84家。撤否企业数量较多的券商主要为头部券商,中信证券赫然在列,共有7家公司撤否,与民生证券数量相同,比数量最多的中信建投少1家。

数据来源:东方财富Choice

考虑到小型券商保荐项目过少而不具有可比性,以今年保荐项目大于20个的5家券商做撤否率对比来看,中信证券、中信建投、民生证券、海通证券及中金公司的撤否率分别为19%、21%、25%、21%及23%。

另外据Choice数据,截至3月26日,中信证券年内新股发行过会数量仅为2家,远低于2023年同期的13家。据同花顺iFinD数据,在今年前两个月券商承销保荐费用排行榜上,排名第一的招商证券获得了2.07亿元的承销保荐费,中信证券以1.27亿元的收入位列第三,“一哥”地位受到威胁。

今年1月12日,证监会因投行业务对中信证券采取出具警示函措施。证监会经查发现,中信证券保荐的恒逸石化股份有限公司(发行人)可转债项目,发行人证券发行上市当年即亏损、营业利润比上年下滑50%以上。

管理层表态

中信证券总经理杨明辉在上述业绩会上表示,在“严监管”的市场下,综合能力强的保荐机构会拥有更多的业务机会和优质的项目资源,随着监管继续推动资本市场高水平对外开放,中资企业的国际业务也会有很大的发展潜力。

对于今年中信证券投行业务的发展,杨明辉表示将主动适应新形势,一是提高客户项目质量,以实体经济的融资客户为核心;二是持续优化业务结构,加大增量业务的开拓;三是提升国际化服务能力。

除投行业务外,在当前的逆周期调节下,中信证券2024年在“两融”发展方面也有新的思考。张皓在业绩会上表示,近期监管机构对两融业务提出了新的指导意见,相关规则及指导意见有效维护了业务的平稳运行,中信证券将聚焦于发挥两融交易工具的功能,结合投资者的需求,为客户提供一站式、一揽子、定制化、差异化的综合金融解决方案,持续强化信用重检工作,确保两融业务稳健发展。

近期,证监会连发四文,再次释放“强本强基”“严监严管”信号。中信证券董事长张佑君对此表示,监管机构的系列政策是进一步促进资本市场高质量发展、走好中国特色资本市场发展之路的重要举措,也为证券公司明确定位、发挥功能以及提升专业能力确定了方向,也对中信证券提出了更高要求,明确了发展路径。中信证券将把“功能性”放在首要位置,落实中介机构的“看门人”职能。

京公网安备 11010802028547号

京公网安备 11010802028547号