年内,红利类型的基金再度大火。以ETF为例,无论是行情下挫时的补仓还是企稳时的加购,资金入场的动作均十分果断。在公募行业迈向成熟的背景下,红利类基金高胜率与稳健分红的特点,无疑非常契合“长期投资”和“价值投资”的理念。

当前,在行情到达阶段性高位之时,多家机构依旧旗帜鲜明地表示看好,同时也有业内人士表达了谨慎乐观,行情尚需时间检验,但在估值达到3年来高位之际,公募基金应主动抵制“规模诱惑”,避免跟风以及同质化布局。

“红利”热力持续

震荡市中,红利基金业绩也十分出色。Wind数据显示,截至发稿,多只跟踪上证红利指数或中证红利低波动指数的ETF基金,以及部分主动权益类产品业绩不菲,取得了超过10%的收益率,百余只基金产品名称中带有“红利”的有87只,占比达75%。

从红利基金成份股来看,这类资产大都分布在金融地产、消费、周期行业。在行情普遍向好的阶段,这部分公司并不显山露水,但在板块轮动剧烈之时,相较于高估值的成长股,这类资产常常成为避险资金甚至逐利资金的青睐。

数据显示,华泰柏瑞中证红利低波ETF份额较年初增加了34.91亿份,是年内新增份额最多的红利ETF,增长幅度达126.25%;景顺长城红利低波动100ETF份额较年初也增加了22.76亿份,新增份额排名第二。大多数产品份额均稳定增长,无论是行情下挫时的补仓还是企稳时的加购,资金入场的动作均十分果断。

此外,当前还有不少产品趁势上新。如当前有中银中证央企红利50A以及广发中证红利ETF等10只红利主题的基金正在发行,也有建信基金、平安基金等公募共计20余只产品排队待审批。

天弘基金认为,从海外经验看,红利低波策略的有效性是长期的,在长周期视角下有望提供超额收益。因此,配置红利低波产品需要长期视角,过于聚焦短期业绩,不利于投资者树立合理的长期投资预期。如果看好这一策略的长期有效性,可以考虑作为权益类资产的一部分底仓来配置。

已有机构谨慎看好

然而,火爆之余让投资者担心的是,近几年以公募基金为代表的机构喜欢一窝蜂涌入热门赛道,白酒、新能源以及医药和近两年大火的人工智能莫不如是,“市梦率”既成全了一部分基金的净值,也“带崩”了部分高位入场的追随者。

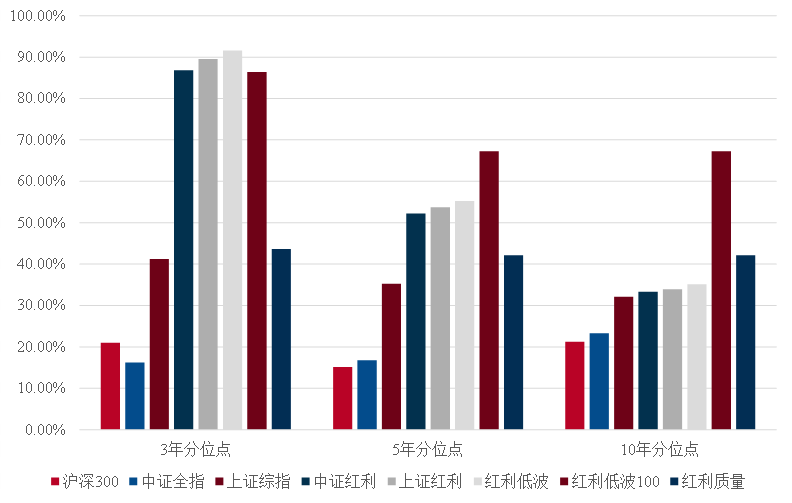

“低估值”作为红利基金的特色,在个股接连创下阶段性新高后已经来到了历史平均水平之上——截至3月8日,中证红利整体市盈率为6.76倍,位于过去3三年的88.08%分位点。天相投顾认为,红利相关指数估值整体适中,但和其他指数相比可能吸引力较弱。就市盈率、市净率指标来看,红利相关的主要指数PE/PB大多处于近3三年的80%分位以上;拉长5年来看,基本处于50%分位偏上;如果从近10年来看,则处于35%左右分位。沪深300、上证综指则分别处于近三年的12.64%、14.7%分位,拉长至5年、10年来看,则均处于10%分位以下。

从交易拥挤度来看,数据显示,中证红利指数近10周周度平均成交额422.32亿元,中证全指该项数据为8475.38亿元。中证红利相对于中证全指成交额占比4.98%,处于近1年/3年的65.31%/46.76%分位点,拥挤度较为适中。

图:红利相关指数和主要宽基指数PE所处分位点

行业基本面上,天相投顾认为银行目前仍有着较低的估值和较高的利润,带来高分红。煤炭受需求端周期性影响,利润和分红贡献或不如先前。“当前指数配置的行业板块估值呈现一定的分化,但其盈利支撑及净利润增速整体仍保持稳定,短期的估值波动可以通过稳定的分红来消化,从长期持有角度仍有配置价值,但短期可能有一定回调风险。”

天相投顾认为,从红利策略的可持续性来看,国内经济增长动能新旧切换,投资者收益率预期有所下修,基于中长期逻辑的资产增配或会持续,目前经济弱复苏及利率下行环境中高股息策略仍然有效。

华东某公募表示,从估值和交易拥挤度等指标来看,当前红利策略的关注度尚未达到极值,具有进一步提升的空间。目前来看,红利策略虽然获得了更多关注,但还未到过热的阶段。该机构分析称,从历史经验来看,如果没有新的主题出现,红利策略有望延续。

然而,虽然消费、周期、金融等方向暂时缺乏亮点,但人工智能持续超预期,存在接棒红利策略的可能。此外,阶段性来看,积极的宏观政策持续发力,尤其是5年期LPR(贷款市场报价利率)调降及地方融资协调机制的设立,或带动地产回暖和经济复苏。在此背景下,红利策略的长期占优或阶段性被打断。

业界建议公募避免跟风布局

诚然,在公募行业迈向成熟的背景下,红利类基金高胜率与稳健分红的特点,无疑非常契合“长期投资”和“价值投资”的理念。且在行情到达阶段性高位之时,多家机构依旧旗帜鲜明地表示看好,也有业内人士表达了谨慎乐观,行情尚需时间检验,但公募基金应该避免跟风以及同质化布局,如中证红利指数的挂钩产品就有7只产品,规模合计约280亿元。

不仅如此,从过往几年行情来看,当某些行业或领域表现出色时,公募基金管理人通常会看到投资机会并希望借此提高业绩,同时投资者的需求和偏好也会影响公募基金的产品布局。对基金管理人来讲,这期间的基金容易发行销售,可以迅速做大规模,而投资者也认为自己通过基金参与了行情,没有“踏空”。

天相投顾认为,公募基金在布局新产品时应考虑市场的整体情况和投资者的需求,基于对市场的深入研究和行业趋势制定合理的投资策略和产品布局。基金经理应密切关注市场动态和估值变化,谨慎考虑是否继续追加投资,并随时准备调整投资组合以应对市场变化。普通投资者也应坚持价值策略,长期持有,不追涨杀跌。

“人多的地方不要去,太热的东西不要追”,这句话不仅是投资大师和大多数投资者的共识,其中也蕴含着市场波动往复的规律性认识。华南某头部基金公司市场人士对记者表示,任何人都无法精准判断某一个时点上某类资产是否过热或者过冷,但作为专业投资者,应当对此保留一定的清醒和冷静。

“这2年市场整体震荡下行,其中一个鲜明的特质就是风格、板块切换比较快,在这种大环境中,是跟风追涨、随波逐流,进而放大风险造成损失;还是客观冷静、坚守原则,实际上也能看出机构投资者的风格与操守。”

来源:证券时报

京公网安备 11010802028547号

京公网安备 11010802028547号