财联社3月12日讯(记者高艳云)一方面是春节后就没有企业上会,另一方面是这一大环境下引发的保代过剩,属于投行的IPO熊市来了。但不可否认的是,从2018至2023年,投行刚刚经历了一轮最长的IPO牛市。

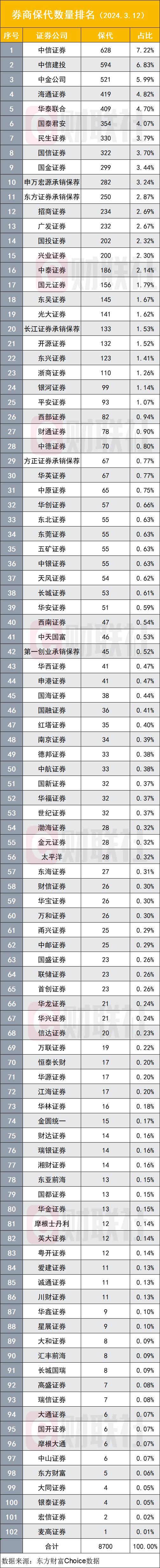

数据显示,投行保代人数已达8700人。是4年前也即2019年科创板试点注册制时的2.29倍;是20年前即2004年推行证券保荐制度时的14.29倍。分布来看,头部券商保代人数较多,前5家券商分别是中信证券(628人)、中信建投(594人)、中金公司(521人)、海通证券(419人)、华泰联合(409人)。

另一方面,是IPO保荐承销市场的蛋糕正在迅速缩小。在“827新政”推行的近7个月时间,IPO承销保荐业务萎缩明显,上市公司数量不足百家,94家企业上市募资193.16亿元,同比减少134家,募资同比下降53.29%。

保代分化也较为突出,8700名保代中一半人员无保代项目,占比仅2.87%保代的保荐项目数量达到10个及以上。“投行牛市的时候,各家储备的保代太多了。”有投行人士感慨。

大环境变化,投行项目减少,更彰显保代人员过剩。项目与收入锐减,倒逼不少券商降低人力成本,在去年三四季度已经着手裁员+降薪,有投行人士预计今年下半年投行裁员并降薪将会更多。

但“某头部投行裁员三四成”的坊间传闻,显然夸大其词,记者采访了解到,一些投行团队裁员三四成是正常的,不可能存在整个投行团队裁掉三四成的情况。

“目前,大部分投行都在硬撑,亏损的投行不在少数,但裁员也会相对审慎,毕竟培养一名相对成熟的保代周期很长,所以券商对这类人才也会相对珍惜。”有受访保代向记者分析称。

被裁员的保代出路在哪?显然是个大难题,一方面是选择其他合适的投行,这是最好的出路;另一方面,转向一级市场也是一个选择方向,但二级不好,传导一级也难,因此并非好选择;能担任拟上市公司董秘也是出路之一,但缺点却是难回金融行业。

对投行来说,每次大环境的变化,全行业都会有一次明显的洗牌变化,中小券商面临压力往往更大,是否存在逆势突围可能?“当生存环境严苛的时候,不会存在行业黑马。”受访投行人士谈到。

保代进入人才过剩时代

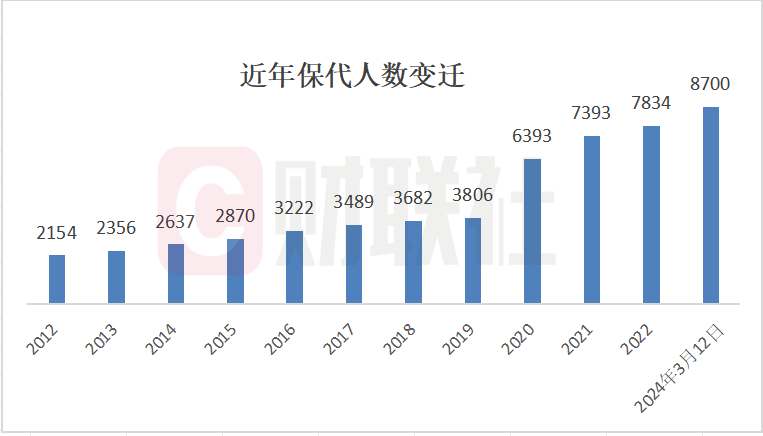

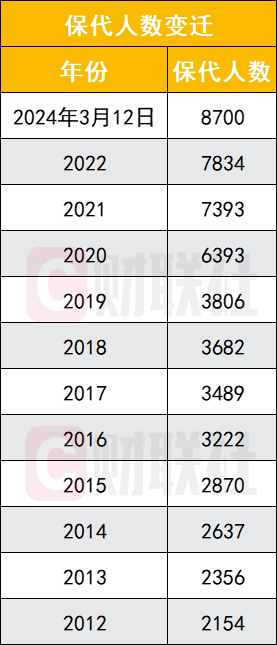

保代人数的增长变迁,大致可分为两个阶段。

第一阶段是2004年至2019年,该阶段保代人数增长缓慢。2004年,我国资本市场实施证券保荐制度,彼时保代人数仅有609人,2019年底保代人数有3806人,15年内增员3197人。

第二个阶段是2020年至今,保代人数激增,2020年是保代人数增幅最为“浮夸”的一年,当年末保代人数为6393人,较前一年增2587人,增幅为67.97%。至2021年末,再增加1000人,2022年增441人,2023年至今增866人。

截至今年3月12日,保荐代表人数已多达8700人,相较2019年增加4894人,增幅达128.59%。

就保代人数分布来看,人数排名前十券商在全行业占比达47.79%。中信证券保代人数排名第一,为628人,行业占比达7.22%;紧随其后是中信建投,保代人数为594人,中金公司保代人数也高达521人,“投行黑马”民生证券保代人数为330人。

其他保代人数较多的还包括海通证券(419人)、华泰联合(409人)、国泰君安(354人)、国信证券(322人)、国金证券(299人)、申万宏源承销保荐(282人)。

16家券商的保代人数是个位数,这16家保代人数之和仅有96人。

保代整体难以“温饱”

人员的急速扩张后,投行又一次面临IPO保荐承销业务的“熊市”。特别是自827新政阶段性收紧IPO以来,IPO保荐承销业务数量显著下滑。

统计显示,自2023年8月27日至2024年3月12日,共计94家公司发行上市,不足百家上市公司募金总额为193.16亿元。相较上一个周期即“2022-08-27至2023-03-12”,同比减少134家,募资同比减少220.4元,降幅达53.29%。上述周期,共计228家公司发行上市,募集资金总额达413.56亿元。

今年以来的IPO数据更为惊心。上交所企业上市服务信息显示,截至3月10日,沪深京三家交易所今年新增申报企业仍仅1家,同比减少8家;上市22家,同比减少25家,上市募资194.5亿元,同比减少228.57亿元,降幅达54.03%。

严监管之下,IPO撤否情形较多出现。2024年以来,已公布终止审查(撤材料+否决/终止注册)企业66家,其中上交所21家(主板13家,科创板8家),深交所25家(主板5家,创业板20家),北交所20家。

保代整体难以“温饱”。“几年前,有2个签字项目的保代比比皆是,现在屈指可数。”上述人士感慨。

8700名保代中,250名保代保荐项目数量达到10个及以上,占比仅2.87%;保荐项目为0的保代有4257人,占比为50.52%;保荐1到5个IPO项目的保代有3286人,占比38.99%;保荐项目数量在5到10个的保代有713人,占比为8.46%。

下半年投行裁员降薪将更突出

投行业务大环境不好,项目减少,相应收入降低,随之而来的是保代数量过多,投行运营成本承压。降本成为不二选择。

有资深投行人士告诉财联社记者,去年三四季度,已有券商开始对投行条线裁员,2024年下半年投行大环境预期难改,投行裁员降薪情形将会比较突出。

“降薪大部分出在头部投行,因为头部券商保代起薪高,甚至超过行业的三四倍,因此首当其冲被降薪。中小投行保代由于起薪低暂时少有降薪,但是会考核团队,达不到要求的就会降级,同等于降薪。”上述投行人士分析称。

与此同时,在投行大环境不好的情况下,头部投行的抗风险能力相对强,中小券商下滑比较明显,特别是中小券商又以中小项目为主,这类项目撤否高,生存环境就更堪忧。

再融资以及并购重组业务能否成为投行出路?显然并不是个大概率答案。

京公网安备 11010802028547号

京公网安备 11010802028547号