张涛/文 张涛、路思远/文

按照美国《联邦储备法案》,美联储每半年需向美国国会提交货币政策报告(Monetary Policy Report),同时联储主席还须向国会阐述货币政策(Testimony),3月6日鲍威尔循例依法向美国国会阐述了货币政策,与去年6月21日的证词相比,鲍威尔的看法有了明显变化:

去年6月,鲍威尔看法是:“经济活动继续以温和的速度扩张”、“劳动力市场仍然非常紧张”、“通胀率仍远高于我们2%的长期目标”。

今年3月,鲍威尔看法已经变为“经济活动以强劲的速度扩张”、“劳动力市场仍然相对紧张,但供需状况继续保持较好平衡”、“通胀明显回落,但仍高于2%的长期目标”。

从鲍威尔措辞的变化来看,美联储对美国经济实现“软着陆”越来越有信心,基于此,鲍威尔表示“目前美联储的政策利率可能在本轮紧缩周期中达到峰值。若经济如预期发展,那么在今年的某个时候开始减少政策限制可能是合适的”,即不出意外的话,美联储不会再次加息(近期萨默斯等人还是呼吁美联储需要进一步加息),且年内会开启降息周期。目前CME“FedWatch”所显示的情况是,市场预期美联储6月首次降息的概率仅为58.1%,较年初预期3月首降的预期大幅调整,之所以如此,主因是美国通胀与就业之间平衡关系的变化。

在“软着陆”信心上升推动下,美联储在政策方面的耐心就会进一步增强,即在美联储利率政策完成“too higher”之后,市场更为关注就是“too longer”的问题,那么,究竟该如何观测美联储的耐心呢?

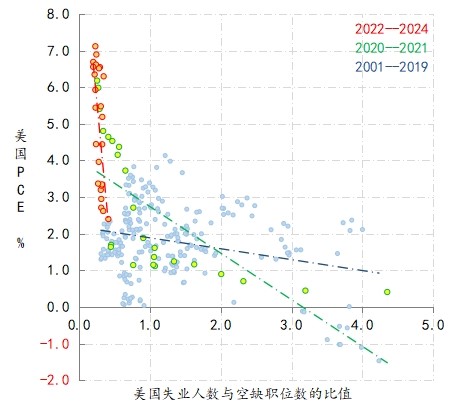

首先,从美国贝弗里奇曲线的变化情况来看,2022年3月美联储启动加息周期以来,截至今年1月末,美国PCE以近乎90%的斜率回落,由峰值的7.1%降至2.4%,平均每月降幅约0.25%,但同期美国失业人数与空缺职位的比值虽较前期低值0.2有所上升,但依然停留在0.4的较低水平,反映出目前美国经济确实在“软着陆”的轨迹之上。

图1:美国贝弗里奇曲线变化情况

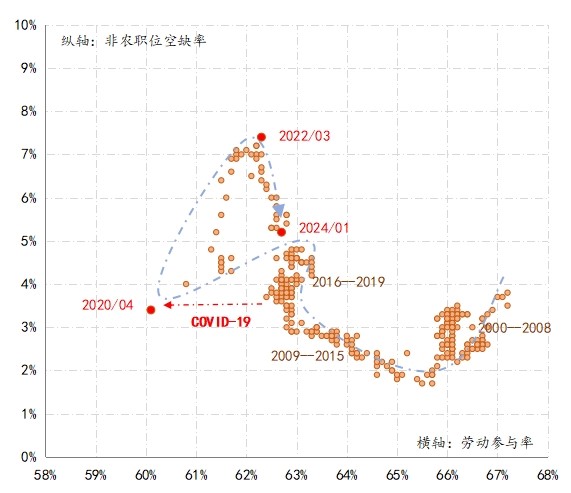

其次,在辨析本次美国经济“着陆”时,不能忽略美国劳动力市场的变化。例如,在新世纪之初,美国劳动参与率在67%以上,而且与之对应的是次贷危机之前非农职位空缺率一度接近4%,即呈现出典型的就业市场过热。2008年次贷危机之后,美国劳动参与率开始下降,至新冠疫情之前,实际上已经降至63%,同时在美联储上一轮加息期间(2015-2018),非农职位空缺率也未超过5%。但受新冠疫情冲击,劳动参与率一度降至60%,直接导致了疫后复苏阶段空缺率攀升至7%以上。因此,本轮加息以来,美国劳动参与率回暖背景下空缺率的回落(目前,美国的劳动参与率为62.5%,非农职位空缺率5.3%),更多反映出美国经济供给侧的疫后修复,而此也是同期通胀的回落重要因素。不过劳动参与率很难回升至新世纪之初67%的水平,拜登经济学则是通过移民来对冲此变化,对此鲍威尔在3月6日国会作证时,也进行阐述。

图2:美国劳动力市场的供需变化情况

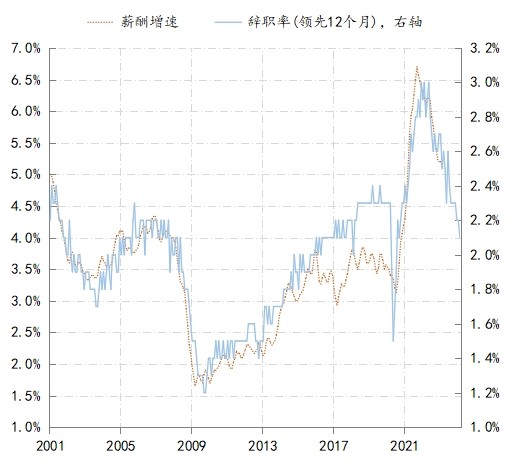

第三,从就业与薪酬的关系来看,美国辞职率一般领先雇员薪酬增速12个月。截至今年1月份,美国辞职率已由2022年4月的3%,降至2.1%,累计降幅30%,以此推算,至2025年1月,美国薪酬增速才能由目前的5.1%降至4.7%,仍高于疫情前3.7%的水平,即前期美国通胀的降速可能会大幅放缓。如果以此来看待美联储的耐心,2024年降息的概率为0。

图3:美国雇员辞职率与薪酬增速的变化情况

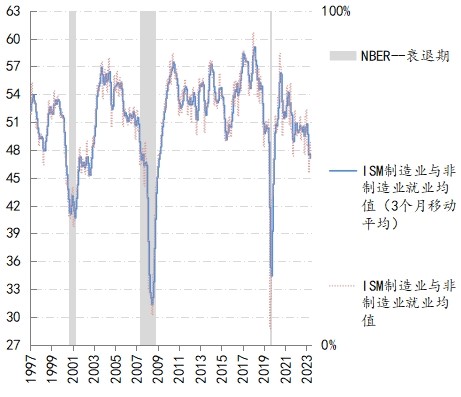

第四,伴随高利率政策的持续,需求被抑制的程度逐渐显现,并一定会反映到就业市场上。例如,观察ISM就业指数变化情况(制造业与非制造业平均值),已经由2022年初的54.1,降至今年2月份的47.1,平均每月降幅0.28,按照此降幅推算,6月份就会降至46,9月份降至45.2,12月份降至44.3。过去经验数据显示,ISM就业指数降至45及以下,美国经济必将出现衰退,即IMS就业数据指向9月份美联储需要开始降息。

图4:ISM就业指数变化情况

综上,基于对美国就业与通胀的平衡关系与潜在变化轨迹的观察,目前6月首次降息的市场预期还是偏早。我们预计美联储降息最早也得等到9月份,且不排除会延后至11月份才开始降息,即市场依然低估了美联储本轮的政策耐心。

(作者供职于中国建设银行金融市场部,仅代表个人观点)

京公网安备 11010802028547号

京公网安备 11010802028547号