历史新高,超过预期。

这是通用、福特、Stellantis去年财报的关键词。

美国三大在充满挑战的2023年,营利双收,让股东们赚得心花怒放。它们有几个共同点:燃油车业务大赚,电动化业务亏损且进展慢,受到罢工事件影响导致单车成本上涨,在中国市场被自主品牌狙击到式微。

一组数据表明,美国的电动化市场基本上是特斯拉一枝独秀,其他品牌不温不火。

2023年,美国一共卖了接近120万辆纯电动车,渗透率为7.6%,其中特斯拉占据一半多的市场份额。最畅销的车型,Model Y和Model 3以394497和220910的销量位列前两位,通用汽车的雪佛兰Bolt和福特野马虽然紧跟其后,但62045辆和40771辆的销量,却和“榜一”大哥拉开了一大截距离。

和中国市场31.6%、欧洲市场20.6%的新能源汽车渗透率相比,美国消费者在拜登政府力度不小的《反通胀法案》的政策激励和补贴下,显得没那么积极。

最近,超过4700家北美汽车经销商向拜登发送了第二封信,称环境保护局(EPA)一项迫使美国转向纯电动汽车(EV)的提案是不切实际的。

这是北美经销商继去年11月之后,第二次提出暂缓电动化的意见。EPA的提案要求,到2032年,美国销售的新车中,有三分之二是电动汽车,也即8年后市场渗透率要达到67%。

经销商们认为,严格的电动汽车税收抵免规定使得符合标准的车型数量减少。“税收优惠减少,充电基础设施严重不足,消费者需求不足,这些因素叠加起来,使得拟议的电动汽车强制令完全不现实,并存在争议。”

市场渗透率和销量现实表明,电动化转型的沉默成本是高昂的。对上市公司来说,财报和股价表现和股东们的分红在和企业的重大战略决策相比,有时候更占上风。

也因此,三大在今年调整了电动化战略,关键词是“减码”。每家企业减码的程度和方式不同。

通用汽车在电动化转型上相对积极,未出台生产指导产量,只给出了25万辆的年销量目标;福特去年扭亏为盈,暂缓力度最大,推迟了整体电动投资计划,缓建电池厂,减少电动汽车工厂生产班次,调离雇员去燃油车工厂,减少对大型电动车的投资,在华市场战略做减法,将福特电马并入主力合资公司长安福特;Stellantis则有守有攻,先是在华采取轻资产运营,又看准机会投资入股中国电动车新势力表现突出的零跑汽车。

另一方面,三大并未放弃对电动化趋势的备战。

来自中国的高性价比车型已在欧洲、东南亚等市场初露头角。对三大而言,能取得多少竞争优势,或取决于其降本幅度和推出低价车型的速度。

也因此,通用汽车今年电动化投资的重点在于保证电池质量和产量,尽量减少因电池问题导致的电动车交付延缓,并且开始进入多年前抛弃的混动路线;和2023年相比,福特汽车并没有减少电动化的投资,依然打算斥资40亿美元,只是准备研发价格更便宜的小型电动车,聘请了特斯拉的旧部,正在就小型电动车平台垒灶搭锅;Stellantis在投资零跑汽车之后,还准备用并购的招式在电动化和数字化领域“购买”竞争力。

通用汽车是美国“三大”中最先发布2023年财报的。

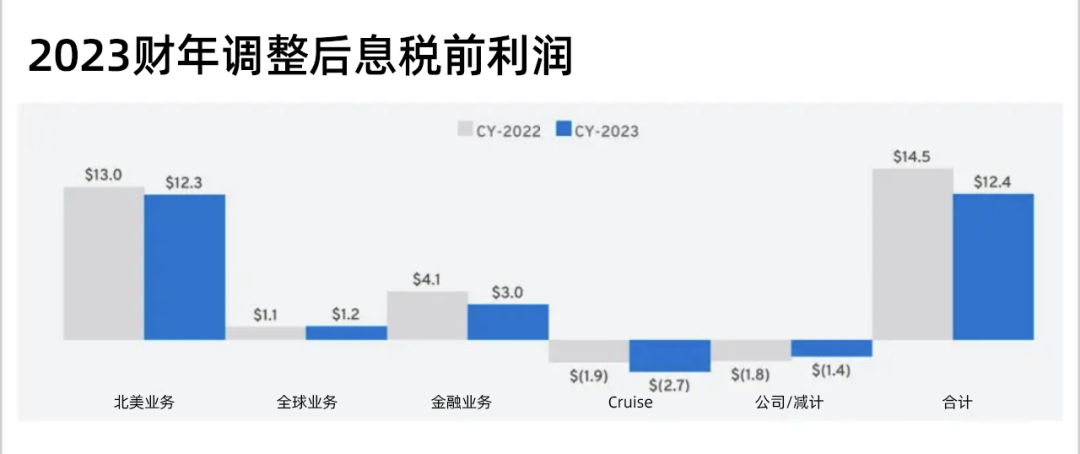

1月30日,通用汽车发布的财报显示,2023年净收入达1718亿美元,创历史新高,同比增长9.64%;归母净利润达101.27亿美元,同比增1.94%;调整后息税前利润(EBIT,相当于营业利润)达124亿美元,同比下降14.6%,虽然同比下降了,但连续三年超财务预期;摊薄后每股收益为7.32美元,调整后摊薄后每股收益为7.68美元;调整后汽车业务现金流达117亿美元。

通用汽车2023年第四季度实现了429.8亿美元的营收,净利润为21.02亿美元,较2022年同期的19.99亿美元有所增长。

2022年和2023年调整后的汽车业务现金流达220亿美元,它打算拿出其中的2/3—约146亿美元回报给股东。

财报显示,通用汽车的利润主要来自北美市场。

124亿美元的EBIT,有123亿美元是在北美市场赚的。其他运营板块,包括亚太地区在内的全球业务(GM International)一共赚了12.1亿美元,金融业务贡献了约30亿美元。

通用汽车2023年全球销量达到618.8万辆,同比增长4.2%,但全球市场占有率为7.1%,比上年减少了0.4个百分点。

美国为通用第一大市场,2023年累计在本土销售了259.5万辆,同比增长14.1%,市场占有率为16.2%,比上年增加了0.2个百分点,成为美国市场的销冠,压制了老对手丰田。

通用汽车方面表示,美国市场对高利润大型SUV和皮卡的持续需求,是销量增长的主要因素。

在其第二大市场中国市场方面,通用汽车出现了下滑,2023年累计销量为209.9万辆,同比下降8.9%,市占率由2022年的9.8%降至8.4%。其中,上汽通用销量为87万辆,同比下降16.1%,上汽通用五菱销量为122.9万辆,同比下降2.9%。

通用汽车CFO保罗·雅各布森(Paul Jacobson)在随后举行的财报电话会议上表示,由于中国消费者更加青睐自主品牌,通用汽车在中国市场正面临挑战。

2023年,通用汽车在中国市场的利润为4.46亿美元,同比下降34.1%。雅各布森预计今年通用汽车中国的收益水平与去年持平,在今年第一季度预计出现亏损。

除了中国市场之外,通用汽车在其他地区市场的表现呈增长态势,去年共计销售约150万辆汽车,同比增长9.5%。在除中国以外的亚太、中东和非洲市场,通用汽车销量为57.6万辆,同比增长14.1%,市占率为2.6%,比上年增加0.1个百分点;在以巴西为代表的南美市场,通用汽车销售汽车45.6万辆,同比增长1.1%,市占率为12.2%,比2022年减少0.1个百分点。

电动汽车和自动驾驶业务给通用带来了亏损。

由于预期利润率为负,通用汽车因电动车库存亏损达17亿美元。

2023年,由于电池生产供应问题导致电动车产量提升难,通用汽车取消了近期的电动车销售指导。

通用汽车和韩国LG新能源合资的Ultium Cells电池公司运营初期出现的磕绊,影响了旗下电动汽车的交付。

2022年,由于电池组密封不良可能会进水,导致通用汽车被迫暂停销售BrightDrop Zevo 600厢式电动货车和悍马电动汽车。凯迪拉克Lyriq的交付也受到影响。雪佛兰Bolt电动汽车也曾被召回,更换电池组。

为了解决核心零部件电池问题导致的交付延缓,通用汽车2月8日宣布,聘请全球知名电池专家、特斯拉前高管库尔特·凯尔蒂(Kurt Kelty)担任新设立的电池业务副总裁,向通用汽车总裁马克·罗伊斯(Mark Reuss)汇报。

通用原本打算在2024年中期生产40万辆电动汽车,现在则改为今年计划销售25万辆电动车,预计在2025年前电动车由负转正,能够实现个位数的EBIT利润率。

在全球最大的新能源汽车市场中国,上汽通用2023年陆续推出了基于奥特能纯电动平台打造的别克E5、E4等车型,电动车销量超过10万辆,同比增长104%,创历史新高;上汽通用五菱销量达1403066辆(含出口),其中新能源车型销量占比超过20%。除了此前的“神车”宏光MINI EV之外,2023年五菱陆续上市了五菱缤果、宝骏悦也、宝骏云朵、五菱星光等全新电动车。五菱今年新能源汽车的产销目标为70万辆,要比去年增两倍多。

2023年,中国新能源汽车产销分别完成958.7万辆和949.5万辆,同比分别增长35.8% 和37.9%。

在偌大的中国电动汽车盘子里,通用汽车的电动车占比仅为4%左右,但新能源车型已经超过其整体销量的四分之一。

其CEO玛丽·博拉(Mary Barra)表示,“我们正在评估中国市场。我们认为在中国有一席之地,如果我们能做得好,这是一个巨大的增长机会。”

通用汽车另一个“出血点”,就是自动驾驶部门Cruise。Cruise去年税前亏损了27亿美元,同比扩大42%,还不包括裁员遣散费等特殊项目。

过去一年内,Cruise无人驾驶出租车发生多起事故,导致美国司法部和美国证券交易委员会等多个机构调查该部门。

通用汽车预计今年在Cruise上的开支将减少约10亿美元。

2023年,Cruise烧掉了19亿美元,因裁员和重组的成本就达5亿美元。2023年12月,Cruise计划将裁员900人,占其员工总数的24%。

雅各布森称,通用汽车仍然相信Cruise的技术,因而Cruise的大部分裁员都来自行政部门,技术部门工程师则仍保持完整性,但正在研究如何在危机中重新启动业务。

其他支出,还包括美国汽车工人联合会(UAW)罢工导致的11亿美元费用开支,以及与LG新能源之间近8亿美元的新商业协议等。

虽然电动化转型不易,通用汽车是比较积极拥抱新趋势的,只不过投资和布局从激进到谨慎。

今年,通用汽车将扩大电动车产品的阵容和销量,雪佛兰探界者EV 、索罗德EV、GMC SIERRA EV Denali皮卡、凯迪拉克凯雷德IQ等车型都将陆续亮相。

除了前述已经运营中的Ultium Cells合资电池公司,通用汽车和LG新能源还有两家合资电池工厂,位于田纳西州的第二家Spring Hill工厂今年年初正式投入运营。此外,通用汽车在2月8日宣布,未来十年将斥资190亿美元从LG化学采购电动汽车电池所需的关键材料。

通用汽车的电动化还有一个重要的战略转变:在北美市场开始考虑插混路线。多年前弃用插混技术路线之后,在经销商的压力下,通用汽车重启插混路线,计划在北美市场推出几款插混车型。

对2024年,通用汽车表示乐观,预计净利润为98亿-112亿美元,调整后息税前利润预计为120亿-140亿美元,调整后摊薄后每股收益预计在8.5—9.5美元之间,调整后汽车业务现金流预计在80亿-100亿美元之间。

2月6日公布财报的福特汽车营利双红,扭亏为盈。

2023年,福特总营收1761.91亿美元,同比增11.47%,归母净利润43.47亿美元,同比暴增319.43%,和2022年净亏损21.5亿美元相比,扭亏为盈;其调整后息税前利润为104.2亿美元,内燃机和商业业务贡献了147亿美元,而电动汽车业务亏损了47亿美元,高于预期亏损的45亿美元;调整后其自由现金流为68亿美元。

和通用汽车一样,福特的出血点亦在于电动汽车的投资以及去年UAW罢工后导致的劳动力成本上升。

和通用相对比较积极的电动化战略不同,暂缓电动化,是福特释放的明确信号。

在随后进行的财报电话会议上,福特汽车宣布缩减纯电动车型新产能的投资计划,推迟了肯塔基州电池工厂的建设时间,同时减少密歇根州电池工厂的产能,并取消原定在土耳其建电池工厂的计划。

纯电动车型的研发占福特汽车资本支出的40%。宣布完暂缓电动化的消息之后,福特当日的股价上涨了6%。

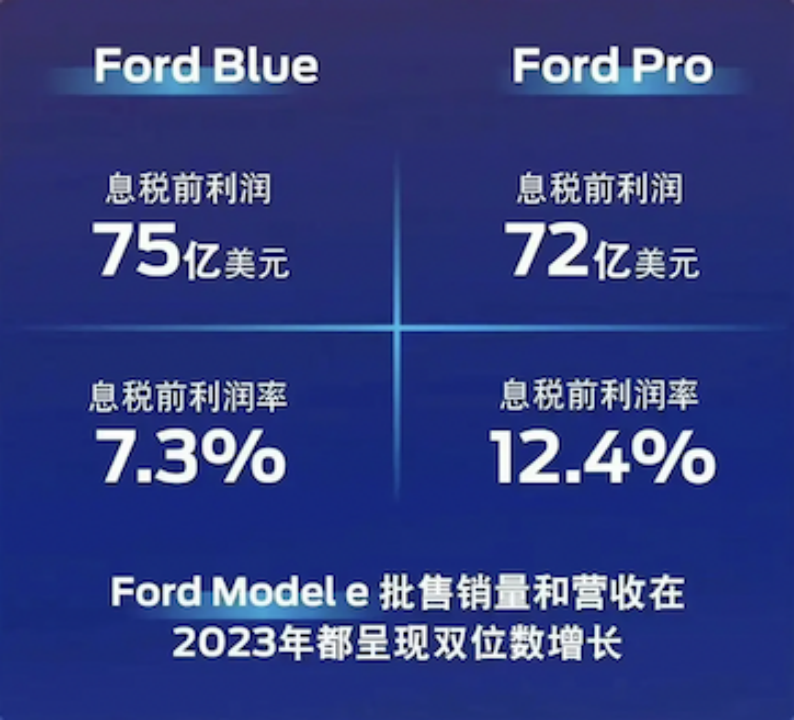

2023年,福特进行了业务拆分。福特Blue2C销售燃油车,福特Pro是2B销售燃油车,福特Model e则销售电动汽车。

在104.2亿美元的营业利润中,销售了137.7万辆业绩的福特Pro占72亿美元,占比近70%,是福特的现金牛。福特对这项业务寄予厚望,今年预期至少增至80亿美元。

销售了292万辆的福特Blue贡献了75亿美元,单车利润不如福特Pro。

福特的电动部门Model e销售了11.6万辆,则亏损了47亿美元,今年预计亏损还将持续扩大,约在50亿-55亿美元。《华尔街日报》报道称,如果福特不再销售野马Mach-E和F-150 Lightning车型,不再投资新一代产品来替代它们,那么调整后营业利润会高出50%。

福特首席执行官吉姆‧法利(Jim Farley)在财报电话会议上强调,将只推出一年内能够盈利的下一代电动汽车。

2023年,福特已经对电动车业务做了减法。

2023年10月,在北美主场,福特管理层称本土消费者不愿接受高价电动汽车,将推迟总金额达120亿美元的电动车投资行动,包括和SK On合作建设第二家电池工厂。

同月,福特暂时削减了密歇根州工厂F-150 Lightning电动皮卡的一个生产班次,从三班制变成两班制,影响了约700个工作岗位。

密歇根州工厂曾经非常风光,是福特展示电动化转型的窗口。2021年,美国总统拜登曾亲临该工厂,并试驾了F-150 Lightning。2022年春,首辆皮卡还未下线,福特汽车就表示要扩建工厂,将产量翻两番。

一年半后,形势大变,该工厂产量减半,工人被调往其他生产燃油动力皮卡和SUV工厂。

根据财报2023年,福特汽车在美国销量达到199.59万辆,同比增长7.1%。

在罢工事件的影响下,导致福特2023四季度营收虽然增长了4%至 460 亿美元,但净亏损了5.26亿美元。罢工事件导致福特去年一共损失了13亿美元,超过了其第三季度12亿美元的净利润。

虽然福特明确了暂缓电动化投资,但仍计划在2024年将40%的资本支出用于此。这一比例与去年持平。

法利仍在盯着电动汽车增长机遇。

他在2023年第四季度财报会议上透露,公司成立一个名为“skunkworks” 的团队,专门开发以降低成本为目标的新电动车平台。该团队由来自特斯拉的老将阿兰·克拉克(Alan Clarke)负责。

福特的电动化战略有两个明显转向,其一是减少大型电动车的研发投入,将目标放在小型电动汽车上。福特招来克拉克开发新电动车平台,就是计划推出一款小型电动汽车,与特斯拉即将推出的Model 2竞争。

除了小型电动汽车,福特另一个电动化的重心是混合动力汽车,尤其是卡车,预计其混动汽车的销量今年将增长40%。

福特已经预料到今年电动部门依然会是亏损的状态,将产生50亿至55亿美元的息税前亏损。

“最终的竞争者将是价格低廉的特斯拉和中国的OEM。”法利对目前的新能源电动市场如是表示。

福特在中国市场,也进行了重大的战略调整,转向轻资产运营的方式。

在华销量持续5年下滑后,福特开始考虑改变在中国的战略。2022年,福特汽车在华销量为49.6万辆,同比下降33.5%,市场份额仅有2.1%,不及福特汽车在华销量巅峰2016年127万辆的40%。

2023年,福特在华的两个主要合资公司销量共为308251辆,其中长安福特销量为233122辆,同比下滑7.13%;江铃福特销售量为75129辆,同比增55.57%。

面对在中国市场推出的新能源产品数量较少且竞争力不足的现实,2023年5月,法利在第一季度财报电话会议上表示,福特在中国的战略将发生变化,将在中国开展投资更少、更精简、更专注、回报更高的业务。

其中,在华的福特电马业务并入在华合资主力长安福特,将中国作为出口中心,向南美、澳大利亚和墨西哥等市场出口价格较低的电动车和商用车。

福特汽车对2024年公司运营保持谨慎乐观,预计全年息税前利润为100亿美元至120亿美元;自由现金流为60亿美元至70亿美元;资本支出80亿美元至95亿美元。

Stellantis的财报来得最迟,但是最炸裂,在三大中是最好的。

2023年,Stellantis集团实现了历史最高水平的净营收、净利润和工业自由现金流,净营收达到1895亿欧元,同比增长6%,净利润达到186亿欧元,同比增长11%,自由现金流同比增长了19%至129亿欧元,返还给股东66亿欧元股息收入,比2022年的43亿欧元增长了53%。

Stellantis经过并购重组之后(2022年10月由法系的标致雪铁龙PSA和意美汽车集团菲亚特克莱斯勒FCA合并)已经不是典型意义的美国车企了,以欧元为货币单位的财报以及营收和销量分布一目了然,主要靠美国和欧洲市场撑着。

在史上最高的营收版图中,Stellantis美国市场营收为865亿欧元,欧洲市场达665.98亿欧元,分别占46%、35%。其他市场依次为:南美市场160亿欧元,中东和非洲市场105.6亿欧元,中国、印度及亚太35.28亿欧元,玛莎拉蒂23.35亿欧元。

该集团在2023年全球交付了617.5万辆车,两个主力市场,欧洲市场销量为271.7万辆排名第二,市占率为16.9%,下降了1.4个百分点;北美市场销量为178.2万,市占率为9.4%,下降了1.3个百分点。

Stellantis并未公布新能源车型销量,只称纯电动汽车销量与低排放车型销量分别同比增长21%和27%,其中,插电式混合动力车型和低排放车型的销量在美国市场分别排名第一和第二。

中国、印度及亚太市场无论是营收还是销量,都排在最末,15.4万辆(含合资)的销量贡献了35.28亿欧元营收。该市场也是Stellantis6个板块中唯一一个营收下降的市场,同比2022年下降了21.7%。

和其他两大相比,Stellantis在中国的市场容量最小,自打结束了和广汽集团合资的广汽菲克之后,只剩下和东风集团的合资公司神龙汽车,2023年销量为80345辆,同比下滑35.81%。其2023年在华一共销售了9.2万辆汽车,占总销量的约1.5%。

Stellantis集团CEO唐唯实对财务的把控是强项,善于并购重组降本增利,也善于闻风而动,对华亦多面多变。

为了补充在华以及电动领域的短板,2023年10月,Stellantis入股中国新势力零跑汽车,“新旧”结合,投资约15亿欧元持有零跑汽车约21%的股份,双方还成立了一家由Stellantis持股51%的合资公司零跑国际,主要向全球其他市场制造和出口零跑汽车。不过,双方的合资主要在财务和海外销售层面。

2023年,零跑汽车成为中国造车新势力中的一匹黑马,完成144155辆的年销量,还在第三季度扭亏为盈。

罢工事件对Stellantis的影响最小。

福特汽车曾表示,从长远来看,新劳工协议将使其到2028年损失88亿美元,即每辆车的额外成本为900美元。届时,通用汽车与美国和加拿大工会达成的协议将使其增加93亿美元的劳动力成本。

Stellantis没有公布增加成本数额,其首席财务官娜塔丽·奈特(Natalie Knight)称,就单车生产成本的提高而言,将与竞争对手的情况相似,但“对我们的整体影响肯定会低于你从同行那里看到的情况”。

Stellantis认为,2023年和2024年都是“艰难且动荡”的年份,正在为艰难的一年做准备。其对电动车的投资和转型一直在缓慢地进行中。

随着电动汽车销量增长放缓以及多年来因供应链中断而被压抑的需求逐渐消退,汽车制造商正面临着更加艰难的环境。压力之一是大量有竞争力的电动汽车从中国涌入。为此,Stellantis将在2024年将推出18款纯电动汽车,其总车型将达到48款。

唐唯实只有一个信念是显而易见且不改变的:盈利,让财务报表好看、更好看,屡试不爽的方法是并购。

他表示,公司正准备进行更多收购,以更好地应对电动汽车和数字化转型带来的挑战。

京公网安备 11010802028547号

京公网安备 11010802028547号