北京商报讯(记者 廖蒙)消费金融机构融资“补血”进程不断。据中国债券信息网披露,3月7日,南银法巴消费金融有限公司( 以下简称“南银法巴消金” )披露“南银法巴2024年第一期个人消费贷款资产支持证券”(ABS)的申购和配售办法说明,本次ABS将在3月8日正式发售。

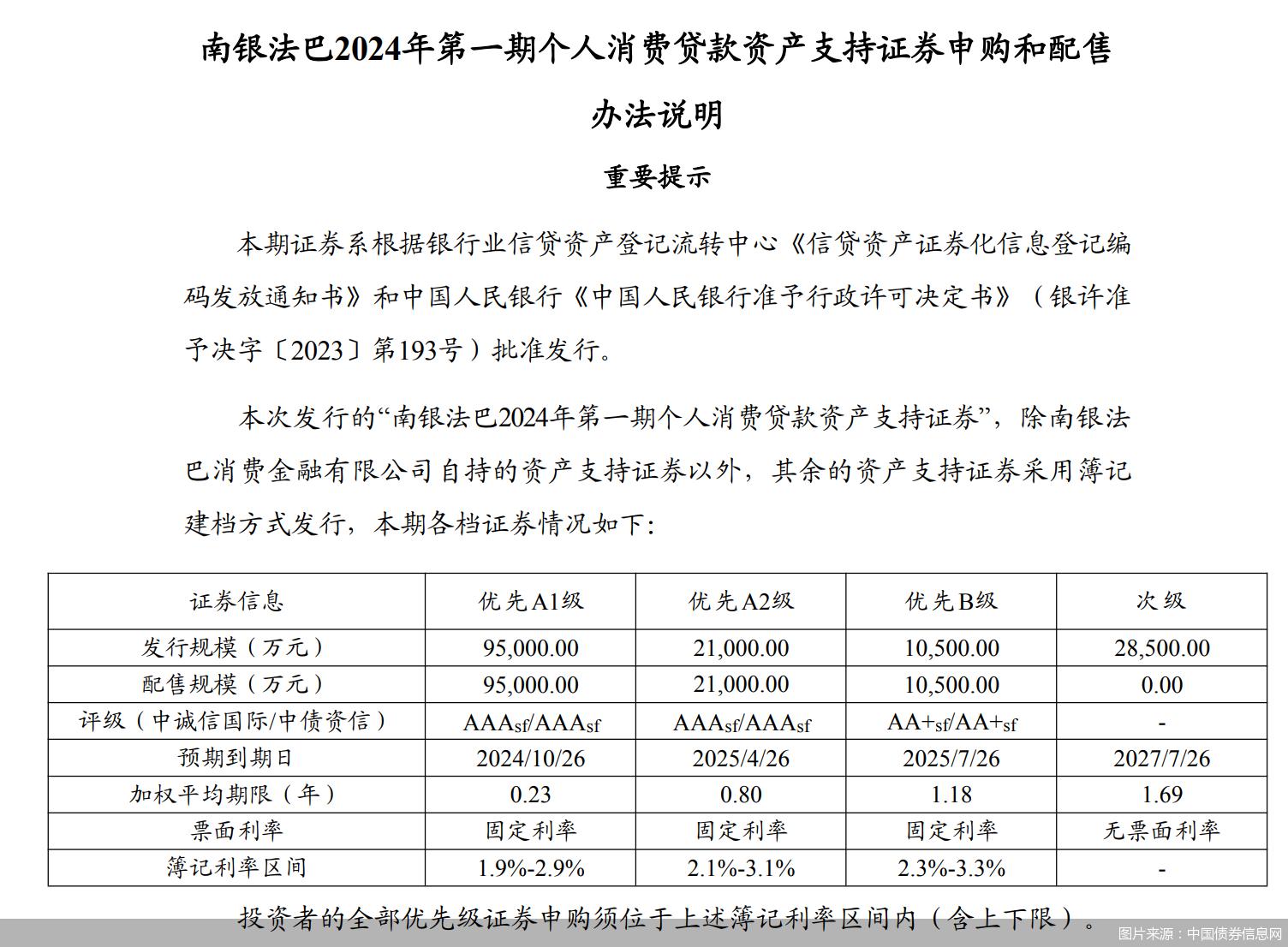

根据南银法巴消金披露的发行报告,本次ABS总规模为15.5亿元,共分为四个等级,其中优先A1级9.5亿元,占比61.29%;优先A2级2.1亿元,占比13.55%;优先1.05亿元,占比6.77%;次级2.85亿元,占比18.39%。

前身为苏宁消费金融的南银法巴消金,近一年以来消息不断。2022年初,南京银行逐步启动对原苏宁消费金融的股权收购工作,并在同年末相继完成更名、股权变更、增资等工作。当前,南银法巴消金注册资本50亿元,南京银行持股66.92%,为公司最大股东,剩余股权则由法国巴黎银行持有。

除了增资以及本轮ABS发行外,南银法巴消金在更名以来以多种方式进行了融资“补血”。2023年7月,南银法巴消金完成首单双段式银团募集,初始募集金额20.6亿元,超募4.12倍。随后在同年11月,南银法巴消金与南京银行完成5亿元同业借款,主要用于满足日常经营资金需求。

另根据南银法巴披露的ABS发行资料,截至 2022 年末,南银法巴消金资产总额45.58亿元,所有者权益为5.76亿元;全年实现营业收入3.04亿元,净利润0.11亿元。截至2023年6月末,南银法巴消金资产总额 226.66 亿元,较年初增长了181.08亿元,所有者权益为50.23亿元。同时,2023年上半年公司实现营业收入10.11亿元,净利润0.47亿元。

对于本次融资的主要资金用途以及后续提振业务规划等问题,北京商报记者向南银法巴消金进行采访,但截至记者发稿,未收到公司回复。

消费金融资深观察人士苏筱芮表示,近年来消费金融公司频频在融资上进行发力,是其不断增强自身实力、实现稳步扩张的重要表现。对于南银法巴消金而言,多元化的融资手段既可以帮助公司在拓展业务规模上实现“多条腿走路”,同时也反映出消金公司良好的发展情况受到外部认可。此外,相较于其他融资方式,ABS发行、审批难度相对较低,也更易成为消金公司的融资选择。

本次ABS的发行,也让南银法巴消金成为2024年首家发行ABS的消费金融公司。而在2023年,马上消费金融、兴业消费金融等8家消费金融公司累计发行了18期ABS,累计金额超过251.41亿元,发行规模较2022年的132.73亿元明显回升。

当前,消金公司融资渠道主要包括股东存款、同业借款、线上拆借、银团贷款、ABS与金融债等。其中,金融债在2023年下半年以来受到多家消费金融公司青睐,年内已经有杭银消费金融、招联消费金融成功发行金融债。

苏筱芮指出,随着越来越多的实力派玩家进入市场,消金行业的竞争也变得日趋激烈,行业频繁的融资“补血”动作持续是必然之势。一方面可以完善公司治理、提升品牌知名度;另一方面也能够增强风险抵御能力。融资渠道“补血”顺畅,能够促进消费金融规模的有序增长,从而为行业健康、长远发展打下坚实根基。

京公网安备 11010802028547号

京公网安备 11010802028547号