上证报中国证券网讯(记者 孙忠)继公募基金后,近期,银行子公司理财去年四季报也陆续亮相。

去年四季报显示,银行子公司理财在过去一年逐渐走出“破净潮”影响,整体风格稳健,不少产品全年净值增长超过5%。但面对处于低位的股市,银行理财并未有太多新产品亮相。据机构测算来看,去年末银行理财子公司管理规模达到22万亿元,其中股份制银行旗下理财子公司规模占比达到50%。

从资产配置看,受到客户稳健回报的影响,银行理财明显重视债券资产的配置,预计今年货币政策有进一步宽松的空间,债牛仍会延续。对于股市而言,银行理财亦认为应该重点关注底部的机会。

四季报扎堆亮相

光大、徽银、杭银、上银等银行理财公司率先披露了去年四季报。

从各家银行理财产品看,固收和“固收+”等风险等级较低产品占据绝对主流,并且在去年逐渐摆脱“破净潮”的影响,并取得稳健回报。

数据显示,在四季度债市走强的背景下,光大理财旗下阳光金系列数十只理财产品收益率超过1%,全年收益率超过4%。华夏理财等固收类产品表现稳健,多只一年定开产品全年收益率超过6%。

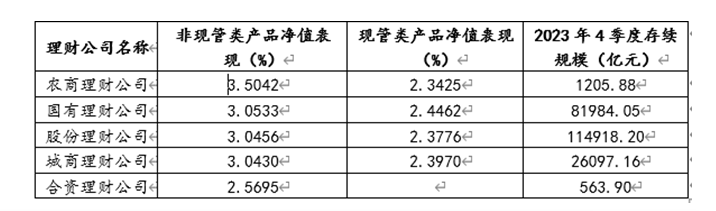

从整体看,农商行固收类产品收益率表现较好——普益标准数据统计,2023年四季度农商行理财公司非现管类产品季度平均年化收益率最高,达到了3.5%。而国有理财公司的现金管理类产品表现最好,季度平均年化收益率为2.45%。

在规模方面,去年末银行理财子公司管理规模达到22万亿元,其中股份制银行旗下理财子公司规模占比达到50%。

普益标准研究员陈雪花表示,在经过2022年末净值回撤风波后,一方面,理财公司大多都加强了封闭式产品的发行,因其流动性相对受限,从某种程度而言,可避免“赎回潮”再现。另一方面,2023年理财产品主打“低波稳健”策略,而固收类产品主要投资于固定收益类资产,风险相对较低,和部分投资者的投资风险偏好吻合。

政策宽松仍有期待

银行理财子公司对于今年债市整体仍整体看好。

“一季度财政政策工具将持续发力,货币政策为经济复苏提供宽松货币环境,债市有望延续上年末的牛市行情。”阳光橙增盈绝对收益策略理财产品投资经理方伟宁表示,未来货币政策宽松预期较高,对债市的影响较为有限。目前10 年期国债利率已经下行到接近2.5%,长端利率在基本面偏弱情况下,有望延续下行的走势。信用债方面,供给偏紧的压力仍然没有得到有效缓解,尤其高息资产的资产荒仍将持续,对信用债行情将形成一定支撑。

也有多家理财子公司更加重视投资节奏。

徽银理财“添盈”固收类产品负责人表示,考虑到宽财政加力、通胀和名义GDP数据的抬升,不应对利率中枢大幅下行抱有过高期待,维持利率将延续低位震荡格局的看法。

利率债投资思路方面,上述负责人表示,一是寻找曲线机会,根据流动性状况和微观的机构行为定价收益率曲线的平陡变化,二是参与波段交易,重点关注财政政策及库存周期带来的经济波动,并根据货币政策顺势操作,积极把握确定性较高的行情。信用债方面,化债背景下高收益资产供给逐渐减少,资产荒或成常态,信用利差有望维持在低位,城投债投资着重中短久期择券,寻找兼具静态收益率和成交活跃度的区域。

“我对今年债市很乐观,但是需要把控节奏,未来利率曲线可能会变陡。在政策上相对乐观,春节前央行已启动降准,今年降息也会出现。”一位合资理财固收投资总监向记者表示。

权益类低迷 量化崛起

从已经披露的四季报来看,银行理财子公司权益产品乃至混合类产品整体表现不佳。

数据显示,去年,银行理财子公司权益类和混合类产品普遍跟随A股走弱。除了阳光红基础设施公募REITs优选1号外,光大理财阳光红系列产品净值在去年均回撤均超过20%。杭银理财幸福99卓越混合(偏股成长精选)365天持有期产品亦有明显回撤。

截至目前,银行理财子公司纯权益类产品始终维持在35只附近,无论数量还是金额占比极低。

不过,银行理财子公司对于A股仍充满期待。

信银理财副总裁孙建近期表示,投资能力是银行理财立身之本。为创造相对稳定的产品业绩,银行理财要在提升债券、非标资产配置灵活性的基础上,进一步探索权益、商品及衍生品的投资空间。

方伟宁表示,当前A股的估值水平处于历史较低水平,随着新一轮扩张周期开启,市场情绪逐步回归理性,美联储加息逐渐退坡,人民币汇率贬值压力缓解,股市面临的内外部环境有所改善,A股有望开启上行空间。

贝莱德建信理财拟任首席多资产投资官刘睿向记者表示,从投资情绪的指标来看,A股成交额、换手率、新增开户数等指标确实位于底部。因此对权益类市场相对乐观,今年吸引力会上升。

相比之下,去年四季度,银行理财量化产品表现抢眼。

其中,阳光橙量化对冲1号理财产品表现亮眼,去年四季度实现1.62%的净值回报率。该产品投资经理雷燕军表示,量化策略在去年四季度超额相对可观,其中套利策略和量化对冲策略均获得正收益。今年一季度,新一轮扩张性的财政和货币政策预计将持续发力、落地、起效,新一轮补库周期或将在一季度重启。量化类策略有望随着市场情绪回暖,获取超额收益的环境进一步改善。

京公网安备 11010802028547号

京公网安备 11010802028547号