财联社1月24日讯(编辑 杨斌)截至目前,公募基金2023年四季报披露完毕,债券基金规模全年增加1.38万亿至9万多亿元,创历史新高。分类型看,纯债债基的规模增长与业绩表现均较混合债基更强。绩优基金经理多在去年四季度拉长了组合的久期,而债基拉久期的行为延续到了2024年。

债基突破9万亿,纯债基与混合债基分化

据Choice数据,2023年末,债券型基金资产净值规模为90435.32亿元,占所有公募基金资产净值规模的32.86%。尽管在2022年4季度,债券基金规模曾出现单季6000多亿元的滑坡,但2023年债市走牛,债券基金规模稳步上升,全年增加1.38万亿元。债基规模不仅修复了理财赎回潮造成的“失地”,还突破了2022年三季度的高点,创历史新高。

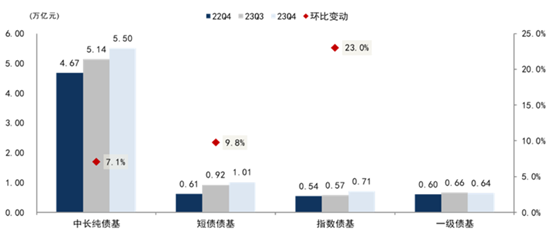

分类型来看,纯债型基金规模有不同程度的扩张,混合型债基规模小幅下调。根据中金公司固收研究团队的数据,截至2023年末,中长期纯债基金在管规模5.5万亿元,短债债基规模突破1万亿元,指数债基约7100亿元。

中金固收团队进一步分析,纯债基金新发与申购两端均呈现增量。申购侧,中长期纯债基金份额增长约3500亿份,短债债基增长786亿份,指数债基增长1219亿份。新发侧,中长期纯债新发超过2000亿元,指数债基增加超过840亿元。或受益于收益效应,中长久期产品、非机构产品和迷你类产品的净申购比例更高。指数债基规模增长较快,净申购主要由中长政金债指数产品贡献。

招商证券基金研究团队指出,含权基金(含股票或可转债)规模下降明显,偏债类降至1.87万亿,低仓位灵活配置类降至0.10万亿;可转债基金规模大幅下降至462亿。

纯债基金四季度收益更好,绩优债基拉久期

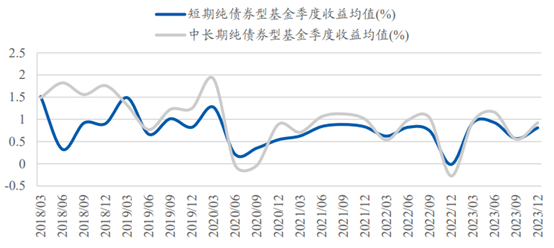

相较于三季度,2023年四季度纯债型基金平均回报有所提升。根据东北证券金融工程研究团队的统计,四季度,短期纯债型基金平均收益0.81%,较上季度的0.57%增加0.24%,中长期纯债型基金收益0.92%,较上季度的0.55%增加0.37%。

而受股市和转债震荡行情影响,四季度混合型债基表现不佳,且出现明显分化。四季度,混合一级债基平均收益0.60%,二级债基-0.42%,可转债型-3.19%,偏债混合型-0.86%。

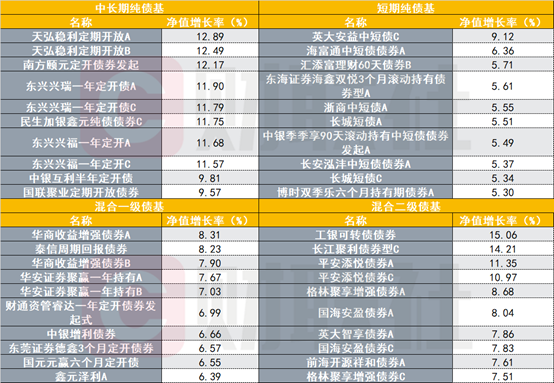

根据财联社此前的报道,2023年超九成的债基取得正收益。最终,天弘稳利定期开放A、英大安益中短债C、华商收益增强债券A、工银可转债债券分别获得2023年长期纯债、短期纯债、混合一级、混合二级债基的收益冠军。

东兴兴瑞一年定开债A/C的基金经理司马义买买提在季报中表示,去年四季度虽然地方债与国债供给有所增加带来债市供给扰动,但在宽货币政策的驱动下货币市场流动性呈现先紧后松的态势。市场初期做多观望的态势,在流动性以及债市供需机构发生边际变化后,整体情绪出现上扬。具体从利率表现来看,四季度利率先上后下,债市收益率整体呈现横盘震荡、中枢下移的特征,其中超长期限表现最为突出。第四季度,基金增配了部分长期限的债券,同时辅以存单及利率债波段交易。

英大安益中短债C的基金经理吕一楠也在季报中表示,基金以短期限、高等级信用债作为底仓,在收益率上行过程中拉长组合久期,保持中性杠杆,严控组合流动性风险。海富通中短债债券A的基金经理刘田也提到,基金11月下旬逐渐增加信用部分久期杠杆配置,并积极参与利率债交易机会,从而把握住了12月债券市场大幅下行带来的超额收益机会。

债基继续拉久期,长久期资产关注流动性

整体来看,四季度纯债基金的杠杆率和久期都有提升。东北证券金融工程研究团队的数据显示,短期纯债型和中长期纯债型基金久期相较于2023年三季度末分别拉长0.08年、0.30年至0.89年、2.09年,增加10.58%、16.57%。短期纯债型和中长期纯债型基金杠杆率相较于三季度末分别上升3.37%、1.10%至116.63%、122.72%。

而2024年开年以来,债基继续拉久期。根据浙商固收首席覃汉的数据,2024年1月第三周,基金对1-5Y、7-10Y、20Y-30Y利率债和二永等各类券种持仓均显著提升。基金久期策略运用力量增强,主因对7-10Y和20-30Y利率债持仓显著增加。

展望后续债市,泰信周期回报债券的基金经理郑宇光认为,货币政策继续保持稳健的取向,流动性环境保持合理充裕,货币政策转向的趋势言之尚早。在宽信用过程,会对债券市场形成预期扰动,但真正形成利率趋势调整则还需要等待经济修复从预期走向现实,长债利率将在震荡中寻求机会。策略上,利率债以防守反击策略为主,在波动中寻找机会,考虑逢高减仓。信用债投资需着重关注流动性及估值风险,策略以票息及杠杆套利作短端收益基石,长久期资产则需要选择流动性优质的资产。

京公网安备 11010802028547号

京公网安备 11010802028547号