11月17日,荣昌生物港股和A股双双大幅下跌。截至发稿,在港股,荣昌生物报24.15港元/股,跌23.21%;在A股,荣昌生物报45.5元/股,跌15.71%。

界面新闻致电荣昌生物董秘办,截至发稿未获回复。

在此次暴跌前,荣昌生物的股价已成下跌趋势。其或已陷入因市场环境造成的流动性紧、估值低、融资难的恶性循环中。其中最亟待解决的便是,荣昌生物的现金流的捉襟见肘与商业化困境。

荣昌生物最紧迫的困难是或即将面临无钱可花的地步。

从财务数据上,荣昌生物看似占用部分上下游资金,形成产业链优势,但仔细观察可见,这部分占有资金的优势并非是由于其业务对上游供应商具有强谈判能力实现的,而是“拖欠”了部分供应商的账款。

从财务数据上,荣昌生物看似占用部分上下游资金,形成产业链优势,但仔细观察可见,这部分占有资金的优势并非是由于其业务对上游供应商具有强谈判能力实现的,而是“拖欠”了部分供应商的账款。

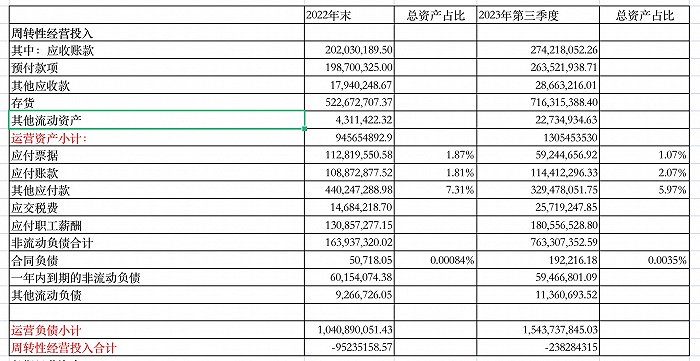

荣昌生物的应付账款主要是材料款和研发服务款。据2023年三季报,荣昌生物的应付票据为5924.47万元,占总资产的1.07%;应付账款为1.14亿元,占总资产的2.07%。荣昌生物的其他应付款是应付设备和工程款。据2023年三季报,荣昌生物的其他应付款为3.29亿元,占总资产的5.97%。

荣昌生物占用上游供应商的资金也越来越多。从财务报表上,荣昌生物的周转性经营投入合计是逐渐扩大,从2022年末的-9523.52万元增至2023年三季度的-2.38亿元。

这也由于,荣昌生物的CDMO(研发生产外包)供应商为其兄弟公司迈百瑞,这样使其在付款等问题上获得优势。不过考虑到迈百瑞也正在IPO中(已过会),其业绩独立性此前多次受到质疑,如迈百瑞成功上市,其与荣昌生物的关联交易也将受到更强的监管。

此外,从不借钱的荣昌生物,在2023年第三季度,新增了两笔借款——短期借款和长期借款。这或是荣昌生物现金流已捉襟见肘的另一缩影表现。

据2023年三季报,荣昌生物新增短期借款1437.8万元和长期借款6.28亿元。而在同期,荣昌生物的类现金(货币现金加可交易金融资产)仅为约7.91亿元,占总资产的14.34%,经营活动现金流为-11.15亿。

荣昌生物的现金流捉襟见肘背后,是其商业化还处在初期阶段,自我造血能力不足。

目前,荣昌生物仅有两款进入商业化产品,分别是泰它西普(RC18)和维迪西妥单抗(RC48)。

其中,泰它西普是全球首款、同类首创(first-in-class)的BLyS/APRIL双靶点新型重组TACI-Fc融合蛋白产品。维迪西妥单抗是首款国产ADC(抗体偶联)创新药、也是目前唯一一款获美国食药监局突破性疗法认定的国产ADC。

据2023年三季报,前三季度,荣昌生物实现营收7.69亿元。同比增长38.08%;实现净利润-10.31亿元,同比下降49.75%。从营收上看,荣昌生物的商业化处于增长态势,但距离在资金上的自给自足还有很长的路。

荣昌生物也面临着激烈的市场竞争。据2023年三季报,荣昌生物的销售费用为5.4亿,销售费用率为142.4%。而在2022年末,其销售费用率还仅为58.42%。

在年报中,荣昌生物自己也坦言,商业化能力建设需持续投入较多费用,另各研发管线持续推进、研发费用大幅度增加。

从商业化角度来看,荣昌生物目前有些后继乏力,短期内没有新的商业化的产品或新拓展的适应症可以扩大销售。据2023年半年报,泰它西普的儿童系统性红斑狼疮、狼疮肾炎、lgA肾炎、重症肌无力等适应症还在临床二期;维迪西妥单抗的HER2表达尿路上皮癌、HER2低表达乳腺癌、HER2低表达黑色素瘤等也均还在临床二期。此外,荣昌生物还有几款针对恶性实体肿瘤的ADC还处于临床二期或更早阶段。

在此情况下,选择出售产品海外权益,或是削减研发可能是荣昌生物为数不多的选择。

来源:界面新闻 作者:李科文

京公网安备 11010802028547号

京公网安备 11010802028547号