本文来源:时代商学院 作者:彭晨雨

来源|时代商学院

作者|彭晨雨

编辑|毕肖磊

中国黄金协会统计数据显示,2023年前三季度,全国黄金消费量达到835.07吨,同比增长7.32%;其中,占比最大的黄金首饰消费量为552.04吨,同比增长5.72%。

在市场需求的推动下,不少黄金首饰企业欲借势冲击资本市场,从而获取更多资金支持来扩大市场份额。其中,2023年11月10日,专注于中国古法手工金器的老铺黄金股份有限公司(下称“老铺黄金”)递交招股书,拟登陆港交所主板。

时代商学院研究发现,2020—2023年上半年(下称“报告期”),老铺黄金的毛利率远超同行业可比公司,其在招股书中表示,古法黄金产品包含更多的工艺技术是其利润较高的原因之一。但古法手工黄金技艺并非该公司独有,报告期内其近四成产品为外包生产。

此外,随着众多黄金首饰品牌纷纷入局古法黄金市场,老铺黄金的市场占有率快速下滑;从渠道方面来看,在黄金珠宝下沉市场快速崛起的情况下,以线下门店全自营模式专注高端市场的老铺黄金想要争取更大市场份额,或许存在一定难度。

毛利率远超同行合理性存疑,接近四成产品为外包生产

招股书显示,老铺黄金是经中国黄金协会认证的中国古法手工金器专业第一品牌,是一家集中国古法手工金器研发设计、生产加工、多渠道零售于一体的专业运营商,也是最早从事传统工艺黄金珠宝品牌化运营的企业,主要产品包括足金黄金产品和足金镶嵌产品。

所谓古法黄金珠宝,是一种将现代设计与中国古典文化相结合,并经特殊的中国传统技术加工而成的纯金珠宝,工艺设计主要包括失蜡、成型、搂胎、锤揲、錾刻、镂空、花丝、镶嵌及烧蓝等。

近年来,老铺黄金的业绩十分亮眼。报告期内,老铺黄金的营业收入分别为8.96亿元、12.65亿元、12.94亿元、14.18亿元,2020—2022年的营收年复合增长率为20.2%。2023年上半年,营收更是同比增长了116.1%。

更引人注目的是老铺黄金超高的毛利率。招股书显示,报告期内,老铺黄金的销售毛利率分别为43.1%、41.2%、41.9%、41.7%,各期毛利率均高达40%以上。

而根据财报,2023年上半年,老铺黄金同行业可比上市公司老凤祥(600612.SH)、中国黄金(600916.SH)、周大生(002867.SZ)、菜百股份(605599.SH)的销售毛利率分别为8.46%、4.23%、18.46%、11.49%,同样冲击港股上市的梦金园(梦金园黄金珠宝集团股份有限公司)毛利率也仅为5.7%。不难看出,老铺黄金的毛利率“吊打”一众同行。

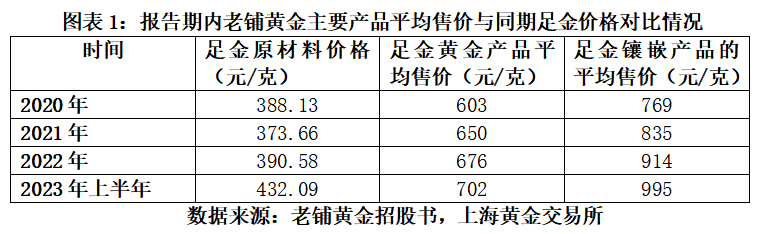

但从平均售价来看,老铺黄金的产品存在不小的溢价。招股书显示,报告期各期,老铺黄金足金黄金产品的平均售价分别为603元/克、650元/克、676元/克、702元/克;足金镶嵌产品的平均售价分别为769元/克、835元/克、914元/克、995元/克。

而据上海黄金交易所数据,报告期各期,上海黄金交易所足金全年加权平均价格分别为388.13元/克、373.66元/克、390.58元/克、432.09元/克。

对于高毛利率和高溢价的情况,老铺黄金在招股书中解释:一是高端的品牌定位能够获得较高的溢价;二是其专注的古法黄金产品往往需要更多的工艺技术,利润亦较高;三是其推出的足金镶钻产品利润率更高;四是全自营模式能令其产生较高的毛利率。

需注意的是,2017年,老铺黄金的产品全为外包生产;2017年后,其自产比例才陆续提升。

招股书显示,老铺黄金生产模式为内部生产为主、外包生产为辅。其中,外包加工模式由老铺黄金向外包加工商提供黄金原料,加工商按要求进行生产加工。

报告期内,老铺黄金的外包加工费分别为1177.4万元、1715万元、1517.7万元、1884.6万元;自产成本金额分别为1568.2万元、2933.6万元、3684.1万元、2842.9万元。

计算可知,报告期各期,老铺黄金外包加工费与自产成本金额的比例分别约为4.3:5.7、3.7:6.3、3:7、4:6。

另据老铺黄金前次深交所主板IPO招股书,2017—2019年,老铺黄金的委外生产金额分别为2301.36万元、3366.01万元、2649.50万元,自产金额则分别为0元、255.18万元、2351.18万元。各期自产金额均小于委外生产金额,且2017年其产品均为委外生产。

老铺黄金在招股书中表示,其产品外包生产过程中仅向加工商下达外包订单及提供原材料,而并不涉及生产技术。那么,所谓“古法手工技艺”是否为行业通用技术,门槛较低,而非老铺黄金独家专有?

另外,在其他对手也可以通过外包加工获得古法手工黄金产品的情况下,老铺黄金的产品是否具备独特性?在产品存在较高溢价的情况下,其产品本身的附加价值与同行产品相比优势是否并不明显?其高毛利率水平又是否能够维持呢?

针对上述问题,1月11日,时代商学院曾向老铺黄金发去调研函询问,但截至发稿并未收到回复。

同行竞对纷纷入场,老铺黄金市占率暴跌12.7个百分点

报告期内老铺黄金业绩得以快速增长,与古法黄金珠宝市场快速发展密切相关。

据招股书披露,弗若斯特沙利文资料显示,市场需求带动下,我国古法黄金珠宝市场规模从2017年的30亿元增长至2022年的973亿元,复合年增长率高达100.54%,预计2027年市场规模将达到2025亿元。

与此同时,古法黄金赛道快速增长的市场吸引了一大批黄金珠宝企业加入,欲在这块细分市场分一杯羹。而面对同赛道众多对手,老铺黄金的竞争优势似乎并不明显。

2.1行业竞争加剧,市占率跌至1.3%

招股书显示,根据弗若斯特沙利文资料,2017年,古法黄金的市场规模为30亿元。彼时,老铺黄金的年营收为4.35亿元,在古法黄金市场的市占率达到14%。

而随着古法黄金爆火,后续一众黄金珠宝公司纷纷开始入局,并快速扩大了古法黄金的市场规模。到2022年时,古法黄金的市场规模已经增长至973亿元,同年,老铺黄金的收入虽增长至12.94亿元,但市占率反而大幅下滑至1.3%。

据招股书披露,2022年,国内前五大黄金珠宝品牌的古法黄金产品的销售收入合计达到463亿元,在古法黄金珠宝市场的占有率达到47.6%。而老铺黄金以1.3%的市占率,市场排名仅为第十。

想要在激烈的市场竞争中拿下更多的市场份额,老铺黄金还有不少需要克服的困难。从知名度方面来看,相对于周大生、老凤祥等成立数十年的老牌知名黄金珠宝公司,成立于2016年的老铺黄金,目前的知名度还比较有限。

从渠道方面来看,据招股书披露,截至2023年6月30日,老铺黄金仅有29家线下门店,而国内前五大黄金珠宝公司的线下门店数量均在2000家以上。从市场覆盖率来看,老铺黄金也明显处于劣势。

另外,随着黄金消费群体趋于年轻化,越来越多消费者习惯在线上渠道购买金饰。根据《2022年中国黄金首饰消费行业消费洞察报告》,从2016年到2021年,青年人购置黄金的比例已从16%增长至59%,成为各年龄段金饰消费潜力榜首;天猫数据显示,2023年双十一预售首日,黄金品类成交额同比增长超过250%。

而据招股书披露,老铺黄金虽然在天猫、京东商城、微信小程序等线上渠道对全国范围的消费者进行了覆盖,但报告期内仍有近九成的收入来自门店销售,线上渠道带来的营收占比平均只有11.3%。

综上所述,老铺黄金在知名度和销售渠道方面均处于劣势,这或与该公司“小而精”的经营策略有关。

2.2下沉市场快速崛起,“小而精”模式下市场份额或被进一步压缩

招股书显示,截至最后实际可行日期(2023年11月3日),老铺黄金的29家线下门店共有15家位于一线城市,8家位于新一线城市,2家位于香港及澳门,占比高达86.21%,且29家全部为直营或联营门店,无加盟门店。

根据弗若斯特沙利文的资料,截至2023年10月,老铺黄金涵盖了全国十大高端购物中心中的8家,该覆盖率在国内黄金珠宝品牌中排名第一。

不难看出,老铺黄金在经营策略上显然偏重直营式扩张,希望能凭借“小而精”的模式,在一线及新一线城市塑造高端的品牌形象。但随着越来越多品牌进军古法黄金市场,下沉市场同样不可忽视。

根据弗若斯特沙利文数据,2017—2022年间,中国一线城市、二线城市黄金珠宝的复合年增长率分别为6.7%、8.3%;而得益于三四线城市消费升级,三线、四线及低线城市的复合增长率分别达到11.0%、11.5%。

而随着一二线城市黄金珠宝市场逐渐饱和,各大黄金连锁品牌纷纷将目光投向了三四线城市,加大了下沉市场的开拓力度。

其中,周大福于2018年推行“新城镇计划”,开放加盟商的合作,在内地三线及以下城市开店。据该公司财报,2023财年,周大福一线城市零售值同比下滑0.8%,而三线城市同比增长7.3%,四线城市同比增长11.7%。

老凤祥则在多年前便通过特许加盟的方式下沉到三四线市场。据2022年财报,老凤祥的渠道策略为“立体式经营”,分为自营银楼、合资公司开设门店、总经销、经销商、专卖店5种营销模式。

周大生则于2022年10月推出了旗下全新子品牌“周大生经典”,该子品牌店铺投资小于综合店,200万元即可开店。通过经典店建设达到“下沉”效果,增加渠道覆盖深度,拓展四五线地区店铺规模。

而老铺黄金招股书显示,此次IPO,该公司拟使用部分募集资金在国内新开35家门店,继续专注于一线及新一线城市,并计划在中国香港、澳门,以及新加坡市场开设12家门店。

在目前“消费降级”趋势日益明显,一二线城市黄金市场增速放缓,三线及以下城市市场快速崛起的情况下,老铺黄金却选择继续加码高端路线,其“小而精”的运营模式是否能维持业绩高速增长,未来市场份额是否会被进一步压缩,都需要打上一个问号。

参考资料:

1. 《老鋪黃金股份有限公司上市申请书》.港交所官网

2. 《2017年至2027年中國珠寶市場行业报告》.弗若斯特沙利文

(全文3740字)

京公网安备 11010802028547号

京公网安备 11010802028547号