资本寒冬之下,二级市场的医药板块不断探底,当前的创新药生态格局正在重塑,药企纷纷砍项目、砍管线、裁员,降低营运成本,缓解现金流压力,创建更灵活和有效的运营模式。

一路由药企热衷研发需求而催生的CXO行业,作为医药行业的服务者,也无法独善其身,现如今整个CRO行业的需求下降,订单数量下滑,增长放缓,大量CRO企业开始“节源开流,降本增效”,于是裁员也成为了CRO企业绕不开的方式之一。

Labcorp裁员:

业绩下滑,持续并购后的“减法”

近日,全球CRO巨头LabCorp(徕博科)向新泽西州劳工部门提交了一份文件,称其将于2024年4月前,在萨默塞特的制造工厂裁员239人。

根据文件内容,裁员将分为多个批次进行,且在今年2月时已经开始;将在11月17日至12月1日期间裁员78名员工,计最后一批将在明年3月31日至4月24日期间进行。据了解,该工厂此前专门负责LabCorp的实验室测试服务。LabCorp表示,裁员是为了“终止运营”,并计划将一部分测试工作转移到其他地点。

LabCorp成立于1976年,总部位于美国北卡罗来纳州,是一家生命科学公司,也是美国排名第一的独立的医学实验室。1995年,LabCorp由罗氏公司临床实验室(RBL)和国家健康实验室(NHL)合并成立。1999年,在政府颁布平衡预算概算法案(TheBalancedBudgetRefinementAct)后,政府开始向优质的病理诊断服务提供资金补助,基于该政策性机遇,LabCorp开始深度布局高端检测,迎来了其十年黄金发展期。

之后,LabCorp试图通过一连串的收购拓展自己的商业版图,尤其是2000年起,脚步加快,以几乎每年完成一项并购案的速度扩张,目前LabCorp以医学检验业务为基,外延拓展CRO业务,当然CRO业务就是LabCorp通过并购完成的。

2014年,LabCorp以现金加股票的形式合计61亿美元收购了当时全球第二大CRO科文斯(Covance)打开了第二成长曲线,之后,在2017年又先后收购了英国的Chiltern和美国的PAML(PathologyAssociatesMedicalLaboratories)两家公司,一跃成为了全球最大的CRO企业。

2018年,LabCorp的总营收113亿美元,成为全球CRO企业营收TOP1,领先排名第二的IQVIA近10亿美元,到2021年,LabCorp以161.2亿美元营收仍然位居全球第一,IQVIA营收138.7亿美元排第二,领先优势进一步拉大,2018-2021年,LabCorp连续4年位居全球CRO营收榜首。

不过2022年LabCorp失去了榜一宝座,取而代之的是CRO业务增长迅猛的赛默飞。

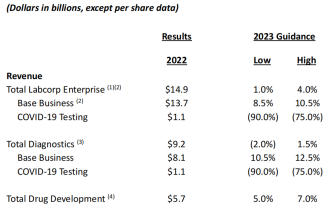

根据财报,LabCorp在2022年总收入为148.8亿美元,比2021年的161.2亿美元减少了7.7%,净利润12.81亿美元,降低46%;其中药物开发业务营收57.10亿美元,下降2.3%;诊断业务营收92亿美元,下降12%;COVID-19检测业务下降10.0%。

Labcorp2022年营收情况,图片来源:2022年财报

赛默飞全年收入增长15%至449.2亿美元,其中实验室产品和生物制药服务225.11亿美元,收入占比首次超过50%,按赛默飞内部实验室产品平均年复合增长率计算,赛默飞2022年的CXO业务收入约在200多亿美元,赶超LabCorp登顶CXO冠军宝座,LabCorp退居榜二。

今年2月,LabCorp宣布将其临床开发业务(原科文斯)分拆形成的新公司将命名为Fortrea,并作为一家独立的上市公司运营,通过财务数据可以看到将被分拆的临床开发业务2021年营收59亿美元,占公司营收的37%,2022年临床开发业务营收57.10亿美元,下降2.3%。

LabCorp在向外界解释拆分理由时表示:LabCorp的实验室服务诊断业务始终无法和CRO业务高效连携,二者的资产结构差异较大,不仅未起到减省成本的原有目的,在进行业务整合时还持续产生了额外的支出。既然未起到“1+1>2”的协同效应,不如尽早分手,使两者都能更专注本身业务,也能合理降低股东过高的期望值。

国内CRO裁员大风刮来

2023年已经进入倒计时,但创新药面对的资本寒冬仍不见暖意,募资难、研发难,成长阶段的创新药企情况不佳成了普遍现象,医药产业链牵一发而动全身,作为掘金者的创新药企们挖不到金子,下游的寒气已经传导到了上游,,卖铲子的CRO们生意自然不好做,出现上游供应商众多而下游需求不足,价格战开始轮番上演,国内CRO们的日子也开始过得紧巴巴。

根据西南证券整理了16家代表性的A股上市CXO公司2022年业绩,其中除了三家接到大量新冠小分子CDMO订单的公司之外,绝大多数CRO公司业绩增速已经回到了30-40%的增速区间,这和此前动辄七八十甚至翻倍的增长截然不同。更有甚者,部门龙头公司步入下滑轨道中,净利润增速以负字当头。

根据动脉网数据统计,在数十家A股及港股上市CXO企业的最新2023年Q3财报中,CXO行业再次迎来集体降速,总体平均收入增速仅10%出头,多家企业的营收还出现了负增长。如果从净利润数据来看,CXO板块平均净利润增速已经开始走下坡路,超10家企业的净利润出现负增长,20家企业平均利润降幅超接近20%,情况不容乐观。

在这样的大环境下,国内各大CRO坐不住了,纷纷开始裁员,缩减规模,从各家CXO企业陆续发布的2023年中报信息可以看到,与2022年年报的在职人员情况作对比。

CXO企业在职人数变化

图片来源:医药经济报

截至今年上半年,药明康德共有41296名员工,比起去年底减少了3000多人。作为头部的药明康德员为何工人数骤降三千其实也早已有迹可循。过去的几年药明康德的高增长是来自新冠的高研发,以及国内的研发都处于上升期。

而现在情况大不相同,新冠订单骤减,同时国内的创新研发动力减弱,因此医药外包业务一直在下滑,目前主要依靠国外订单,但是海外头部原研药企的研发增速也放缓明显,比如辉瑞最新季度的研发增速已经放缓至8.87%,上年同期是15.4%,还有诺华、默沙东以及礼来等研发增速均放缓明显。

药明康德的整体营收增速也逐渐放缓,剔除新冠影响后在手订单同比增长25%,但其增速似乎并不及疫情发生前的水平,现阶段的药明康德的快速扩张期已过,上半年药明开始裁员,且裁的主要是研发部门。

凯莱英的裁员数量仅次于药明康德,凯莱英截至今年上半年员工总数为9145人,比去年底少了570余人。进入2023年,在失去新冠大订单后,凯莱英业绩明显下滑,今年Q1-Q3总营收63.83亿元,同比下降18.29%;归属于上市公司股东的净利润22.1亿元,同比下降18.77%,主要是因为同期小分子CDMO业务收入55.65亿元,同比下降22.01%。

此外,在2023年上半年,国内部分CRO公司新签订单均出现了下滑,纷纷开启裁员降本增效之路。

纵观CRO行业的发展史,除了LabCorp,还有让人望尘莫及的国际巨头IQVIA,以及本土CRO龙头药明康德,这些走上快车道的大主角,基本都是并购、重组、整合贯穿其发展始终。但在现阶段经济下行的大环境下,弃卒保车、裁剪岗位、收缩市场规模谋求更好发展也是他们的共同的生存之道。

总之,适者生存,一切都是CRO企业为了聚焦核心竞争力,寻找下一个增长点的重要举措。

参考资料:

《三优药讯|CRO巨头LabCorp的变革与新生》三优生物医药,2023年3月4日

《药明康德、凯莱英、昭衍新药等大裁员,最高超3000人!营收利润“双降”,CXO的增长逻辑还在吗?》医学经济报,2023年9月12日

京公网安备 11010802028547号

京公网安备 11010802028547号