财政政策是经济运行当中重要的经济政策,在各国经济调控中具有非常重要的地位。目前我国对债务观点有一定分歧,对财政政策在未来经济中所起作用观点不同,财政乘数可以一定程度上量化财政政策的作用。在财政乘数的讨论中,国内外学者对中国财政政策乘数的测算结果也不同,部分学者认为财政乘数在1-2之间,也有学者认为财政乘数小于1。

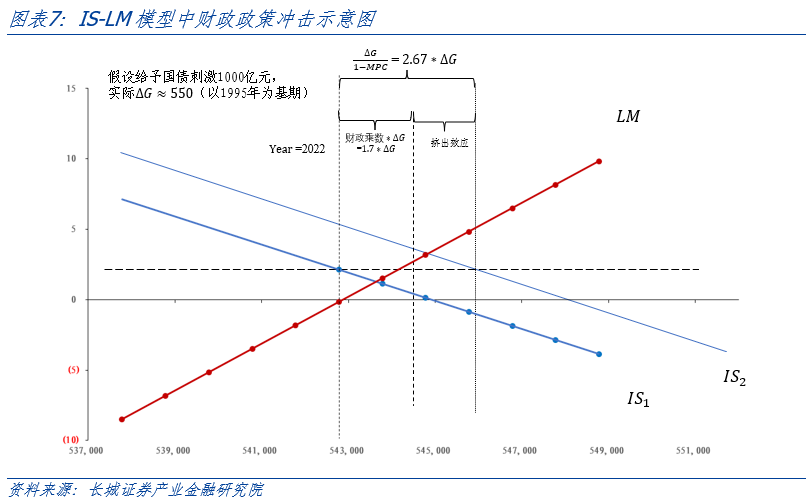

而IS-LM模型推导得到的不含挤出效应的财政乘数公式为1/(1-MPC),其中MPC为边际消费倾向,由于消费倾向一般是小于1的,因此财政乘数的理论值应该大于1。根据我国1995-2021年边际消费倾向测算,我国财政乘数理论值为2.67,文中所列学者测算值均小于该值,原因可能是中国财政政策存在挤出效应。为了更好研究中国财政政策的有效性,本文试图通过多个模型测算财政乘数的大小及其变化规律。

方法一:IS-LM模型测算财政乘数

我们根据四部门的IS-LM模型测算中国1995-2022年的财政支出乘数为1.67,且该数值在发达国家中处于较高的水平,表明积极财政政策效果显著,但仍小于理论值2.67,说明具有一定的“挤出效应”,进一步验证了我们在《中国的“李嘉图等价”是否成立》的观点。另外,财政乘数与边际消费倾向呈高度正相关关系,居民边际消费倾向越高,乘数效应就越大。

方法二:VAR模型测算财政乘数

我们基于VAR模型来构建包含经济周期、财政周期和货币周期的三变量模型用于测算财政乘数,时间跨度与方法一相同。为了计算财政乘数,我们需要对VAR模型做脉冲响应。我们将响应期限数设为50(年),测算结果显示,财政赤字率每上升1个百分点,长期总乘数就会累计达到0.3个百分点,相当于财政乘数为1.4。与IS-LM模型测算结果略有差别。

结论:

(1)中国财政支出乘数在【0-1.67】之间,这取决于M1和M2的比重。

(2)利率市场化不足造成货币供应量与利率关系不显著,尤其是M2。

(3)M1基础上的预算平衡乘数小于1,挤出效应大约为37%。

(4)消费倾向影响经济乘数,因此提振消费具有举足轻重的作用。

最后,我们建议提高居民消费倾向,有利于提高政府支出乘数,减少挤出效应;降低居民储蓄意愿,有利于提高M1占比,提高政府支出乘数;加快利率市场化改革,促使利率成为决定资源配置的决定性因素。

财政政策是经济运行当中重要的经济政策,在各国经济调控中具有非常重要的地位。随着凯恩斯主义的大流行,各国债务率普遍升至历史新高,经济理论也进入新的探索阶段。目前国内对债务观点有一定分歧,对财政政策在未来的经济发展中所起作用观点各有不同,国内外学者对中国财政政策乘数的测算结果也均不同。

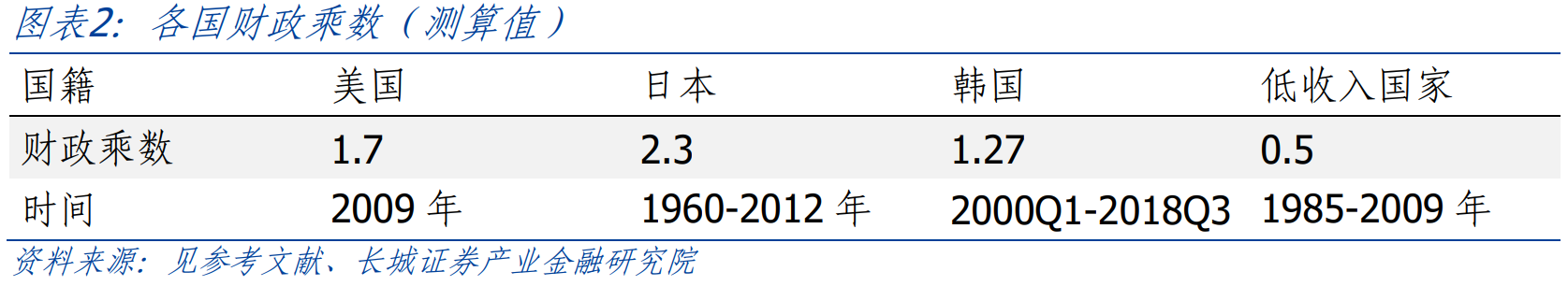

郭庆旺(2004)测算的中国财政乘数为1.49-1.75之间;王国静和田国强(2014)构建 DSGE模型测算的政府消费乘数为0.8,政府投资乘数为6.1;IMF(2017)采用传统估计模型来估算中国的信贷和财政乘数,结果显示2001-2008年间财政乘数均值为0.75,到2010-2015年提升至1.4,提升幅度接近一倍;陈登科和陈诗一(2017)基于金融摩擦和“超低利率”视觉,发现两者均可提升财政乘数,最高可以达到3.44。陈诗一和陈登科两人(2019)又利用SVAR模型重新测算了中国财政乘数,结果显示在1995-2013年间的经济繁荣期和低迷期分别为0.37和0.85,均小于1,与前文差距较大;张开和龚六堂(2018)同样构建DSGE模型来研究不同汇率制度下政府消费和投资的乘数效应,发现无论是消费性支出还是投资性支出,贸易部门的短期乘数都是0.8左右,长期乘数会下降,非贸易部门远远小于贸易部门;王志刚(2021)测算结果显示在2002-2017年间只有0.58-0.67。

在凯恩斯理论中,财政支出乘数被定义为每单位财政支出对GDP产生的拉动作用大小,IS模型推导得到的标准公式为1/(1-MPC),其中MPC为边际消费倾向。由于边际消费倾向一般都是小于1的,因此财政支出乘数一般都是大于1的。比如西方国家的财政乘数一般都大于1。

1995-2021年间中国的边际消费倾向平均值为0.625,该时间段内财政支出乘数理论值为2.67,但各学者测算结果均低于这一理论值,并且相互之间差距较大。有的学者测算结果大于1,有的小于1。为了更好研究中国财政政策的有效性,本文试图通过多个模型测算财政乘数的大小及其变化规律。

1IS-LM模型测算财政乘数

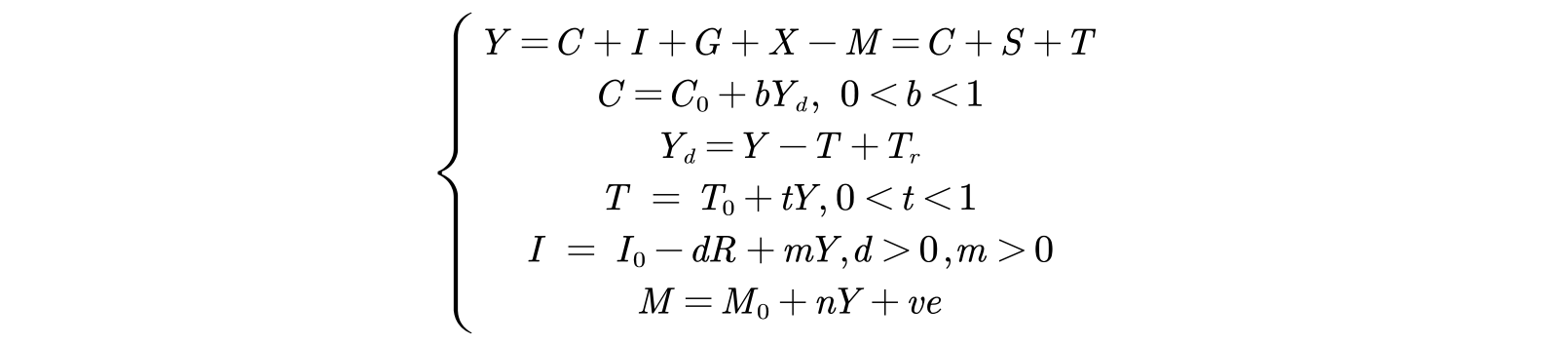

我们基于IS-LM模型测算中国1995-2022年的财政支出乘数、转移支出乘数、税收乘数和货币扩大倍数(为了区别基础货币乘数的概念,本文用货币扩大倍数来表示M1对GDP的影响大小)。首先,在开放经济条件下的四部门经首先,在开放经济条件下的四部门经济IS模型可以由如下方程组推导出:

可推导出商品市场均衡时

而在货币市场均衡的条件下,货币供给等于流动性需求,则LM模型可以由如下方程组推导得出:

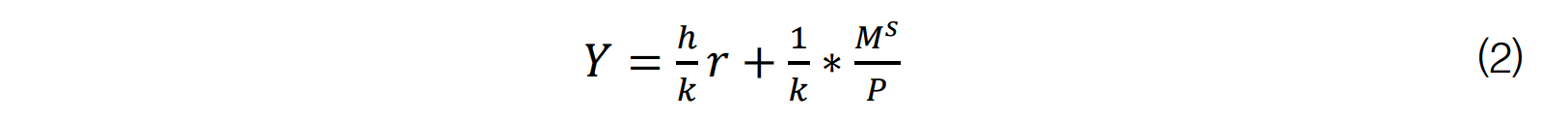

可推导出货币市场均衡条件为:

联

立(1), (2)式可以得到货币市场与商品市场同时均衡的国民收入表达式,如式(3)。

上述各式中所涉及的符号含义如图表3.

鉴于国内利率市场的不完善,为了更好的体现市场利率的变动,货币利率和投资利率均采用两阶段利率替代。货币利率中,1995-2007年用1年期存款基准利率年平均值计算,2008-2022年用3个月SHIBOR年平均值替代;投资利率中,1995年-2007年用1-3年中长期贷款利率年平均值计算,2008-2022年用一般贷款的金融机构人民币贷款加权平均利率计算。所有利率为真实利率,均经过GDP平减指数调整。

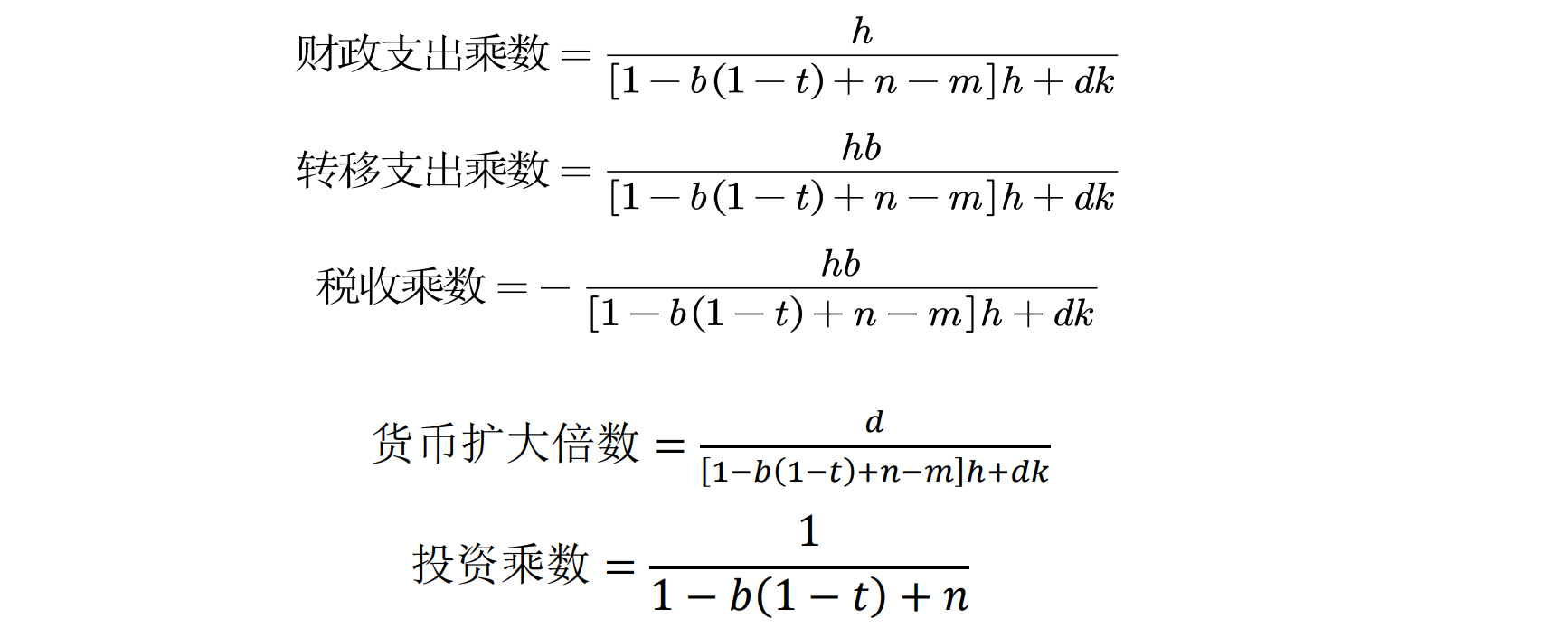

在IS-LM的基础上,分别用Y对G、Tr、T、Y求偏导就可以得到财政支出、转移支出、税收的乘数和私人投资乘数,用Y对M/P求偏导就可以得到货币扩大倍数。

从乘数方程式可以看出,分析财政政策效果关键是要看各参数的大小,我们基于IS-LM方程建立简单回归模型求解各系数大小。其中由于2022年住户部门可支配收入未公布,我们采用1995-2021年住户部门可支配收入和最终消费来测算得出的边际消费倾向作为b0(参照《中国居民消费函数》),为0.625。其余参数可以通过进口方程、投资方程和税收方程回归求解得到,数据来源于统计局,取1995年GDP平减指数为1,并对每个经济数据进行价格调整。各方程回归结果如下,括号内为t统计量:

以上方程拟合优度均在85%以上,表示进口、投资和税收方程拟合程度较高。根据参数估计的结果,我们计算得出各乘数结果如下表。

可以看出,我国的财政支出乘数是明显大于1的,而且该数值在发达国家中也处于较高水平,与美国相差不大。同样这一水平是基于1995-2021年的居民消费倾向平均值测算的(2022年的住户可支配收入未公布),实际上如我们在《中国居民消费函数》发现,居民消费倾向呈现出较大的变化,如此我们可以得到每一年的财政乘数和货币扩大倍数。图(1)显示,财政支出乘数和货币扩大倍数变动方向基本一致,且与居民的边际消费倾向呈高度正相关关系。这从四部门政府支出乘数的决定方程可以看出,居民的边际消费倾向越高,乘数效应就越大。

我们测算1995-2022年财政支出乘数为1.67,表明积极财政政策效果显著。但仍然小于理论值2.67,说明具有一定的“挤出效应”,进一步验证了我们在《中国的“李嘉图等价”是否成立》的观点。假设政府增发1000亿国债用于财政支出,对GDP的直接影响可能会达到2670亿,但由于挤出1000亿,GDP可能相应净增加1670亿,扣除政府支出的1000亿,只剩下670亿。我们以平均财政乘数1.67作为2022年财政乘数,假设2022年政府支出增加1万亿,GDP大约会增加0.9%。

本文在使用M1和M2分别作为货币供给量进行推导测算时,发现M2的利率需求弹性为正,与理论相违背;M1的利率需求弹性为负,与理论相符合。因此我们选择M1作为货币供给量。但这样会造成M1低估了整个货币供给量,高估了财政乘数。M2比M1多出的部分主要是储蓄存款(定期存款),我们在《中国的低消费之谜》和《M2/GDP的新形势:或将持续上升》等多篇报告中已经分析,中国居民的储蓄意愿较强,时间主观贴现因子大于1;中国融资结构为间接为主,造成M2与利率无直接关系。为了检查M1和M2统计口径对财政乘数的影响大小,我们再选用另一种测算方法。

2VAR模型测算财政乘数

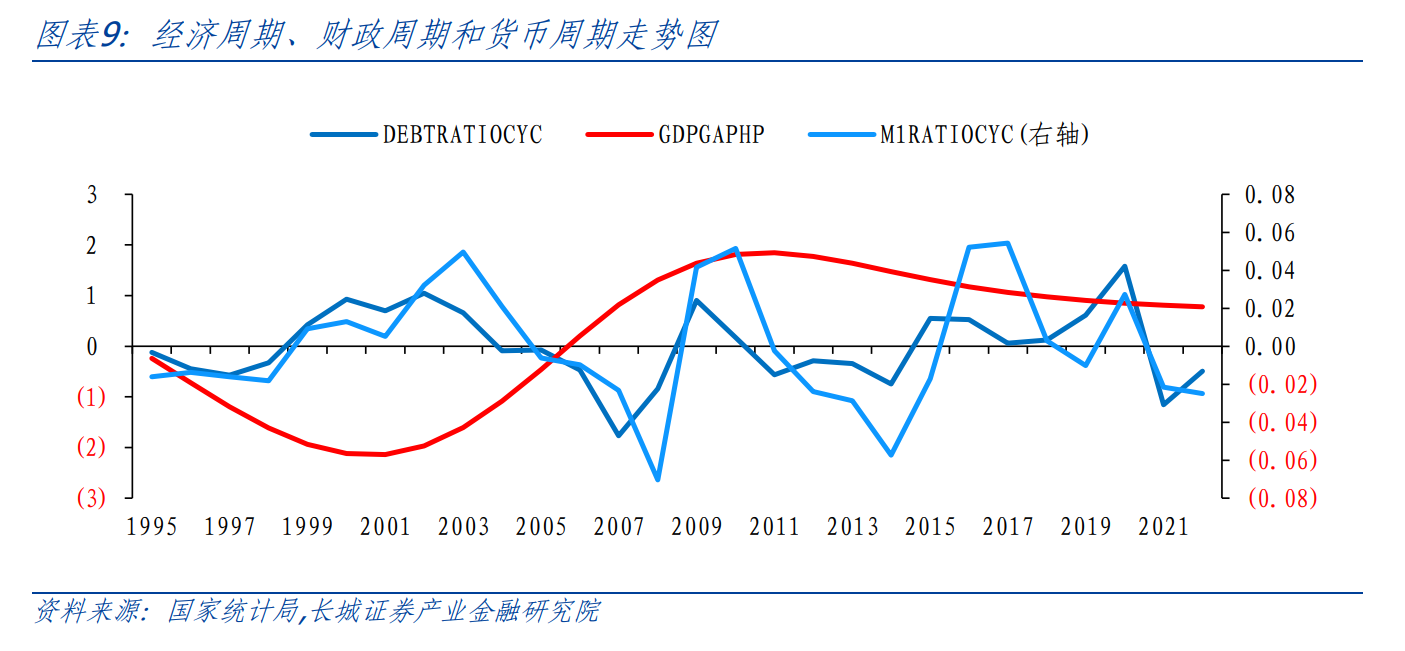

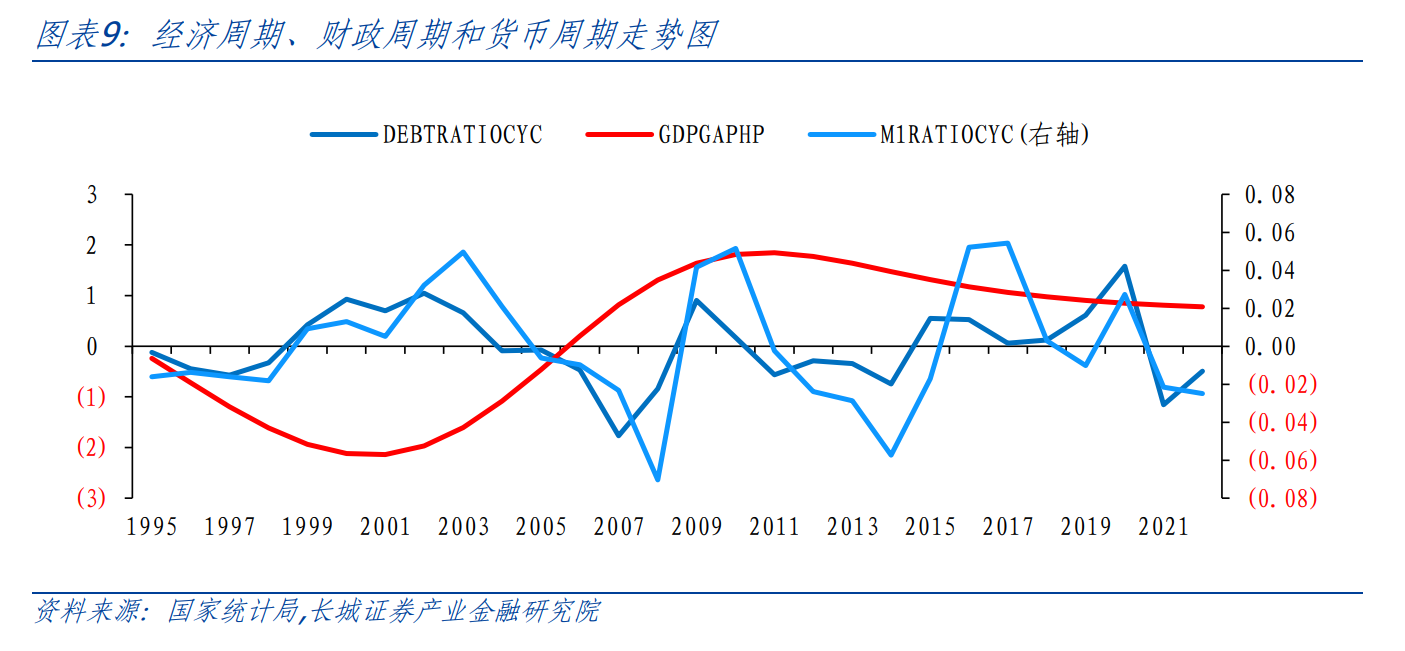

我们基于VAR模型来构建包含经济周期、财政周期和货币周期的三变量模型测算财政乘数,其中经济周期用产出缺口来衡量(详情见报告《再议中国潜在经济增速》),财政周期用广义赤字率来代表,货币周期用M1/GDP来表示。为了让变量均通过ADF检验,满足平稳性;又不失其内在联系,三变量均进行了HP滤波处理,GDP产出缺口选用趋势值,赤字率和M1/GDP选用周期值。模型滞后阶数根据AIC建议采用4阶的常规设定。样本区间同样为1995年-2022年,数据来源中国统计局、中国人民银行以及财政部、WIND。

1995年至今,中国产出缺口正好呈现出一个较为完整的周期走势,1995年至2001年产出负缺口不断扩大,但随着中国加入WTO,产出缺口逐渐回升,顶峰在2008年之后出现。2012年之后产能和资本过剩问题突出,产出缺口再次回落,持续至今。(详情见报告《产出缺口与通货膨胀》)在这期间,货币政策和财政政策都表现出较为明显且一致的逆周期特征。

通过实证可以发现,VAR三模型很好的拟合了中国过去二十五年的经济周期波动,并且货币政策和财政政策影响均显著。为了计算财政乘数,我们需要对VAR模型做脉冲响应。我们将响应期限数设为50(年),测算结果显示,财政赤字率每上升1个百分点,长期总乘数就会累计达到0.3个百分点,相当于财政乘数为1.4。与IS-LM模型测算结果略有差别。

如果我们用M2代替M1,可以得出如下结果:财政赤字率每上升1个百分点,长期总乘数就会累计达到0.03个百分点,相当于财政乘数为0.14。由此可以看出,M2货币的失效造成财政乘数的大幅下降。

3总结

我们通过经济学理论模型和计量模型两种方法测算1995年以来的中国财政支出乘数,结果显示在M1货币基础上的乘数效应显著,但M2货币基础上的乘数效应不显著。根据测算过程,我们得出如下几个结论:

(1)中国财政支出乘数在【0-1.67】之间,这取决于M1和M2的比重。

(2)利率市场化不足造成货币供应量与利率关系不显著,尤其是M2。

(3)M1基础上的预算平衡乘数小于1,挤出效应大约为37%。

(4)消费倾向影响经济乘数,因此提振消费具有举足轻重的作用。

最后,我们建议提高居民消费倾向,有利于提高政府支出乘数,减少挤出效应;降低居民储蓄意愿,有利于提高M1占比,提高政府支出乘数;加快利率市场化改革,促使利率成为决定资源配置的决定性因素。

风险提示

国内宏观经济政策不及预期;乘数模型设定不够完善;财政乘数理论值与现实不符;统计口径误差;财政政策超预期;信用事件集中爆发。

京公网安备 11010802028547号

京公网安备 11010802028547号