每年都有许多企业注销,这些企业在账面上经常会一些应付款没有处理,因为大部分企业注销时账面已经没有资产,所以对投资者相关的关联借款,一般也就不再归还。出借公司如果按照税收政策规定,可将被注销子公司的借款确认为坏账损失,相应的,注销公司要确认不用清偿债务的收益。

如果注销的公司亏损特别严重,增加了这块收益可能税收上仍是亏损,不会有企业所得税还好,但如果注销的公司因此产生了应税利润,还是要缴税的,所以从投资者整体来看,可能就会出现其子公司注销当年投资者的所有公司整体亏损,但是却要缴纳企业所得税的情况。在这种情况下,如何处理才能保证投资者和注销企业的利益,减少税金支出呢?下面我们就举例来探讨这个问题。

一、企业注销时因不用清偿债务而多缴税款的举例

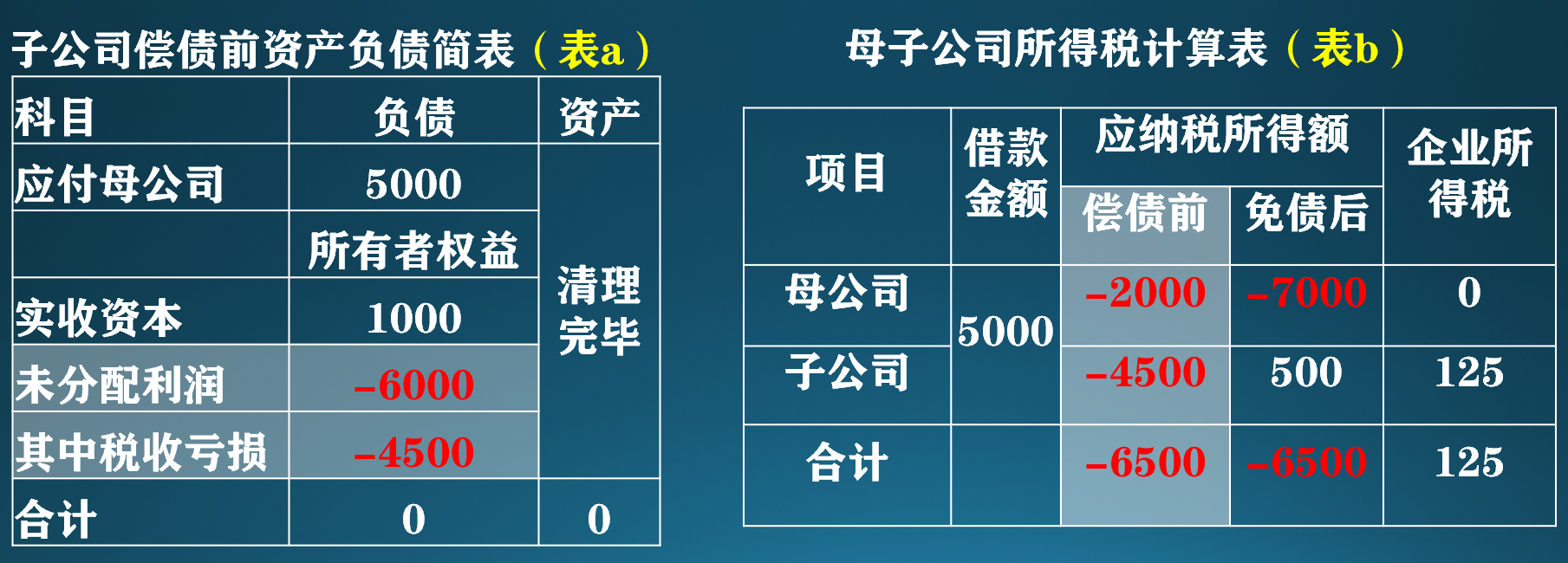

假设母公司是子公司的唯一股东,子公司注销前债权债务清理完毕,资产为0,偿债前资产负债简表见表a,因为未分配利润中有1500万超过补亏期,可弥补亏损为4500万元,子公司这种情况下根本无法清偿母公司债务。

假设母公司当年亏损1000万元,加上对子公司的股权投资损失1000万元,共亏损2000万元,因其子公司无法偿债,按税法规定确认债权损失5000万元,同时其子公司需确认相应收益。母子公司所得税计算见表b。

从举例可以看出,因为子公司无钱归还母公司的债务,所以需要将5000万元债务确认为收益,导致产生了500万元的清算所得,要计算缴纳清算所得税125万元。当然举例中子公司账面没钱了,理论上是缺乏纳税必要资金的,但实际各种情况都可能出现..........母公司因为有税收亏损,所以确认的损失也没有起到抵企业所得税的作用,现实中作为控股的母公司经常只有股权投资业务,取得的分红一般还是免所得税的,也不能总是买卖股权,所以可能损失过了5年还没用到抵税上...........

也就是说,如果母公司将子公司无法归还的欠款确认为坏账损失,虽然有母公司能用损失抵税,子公司也不用缴税的可能;但也有损失在母公司没起到抵税的作用,子公司还因要确认为收益缴税的可能。

二、债转股规避子公司因无法偿债,而需缴纳企业所得税的举例

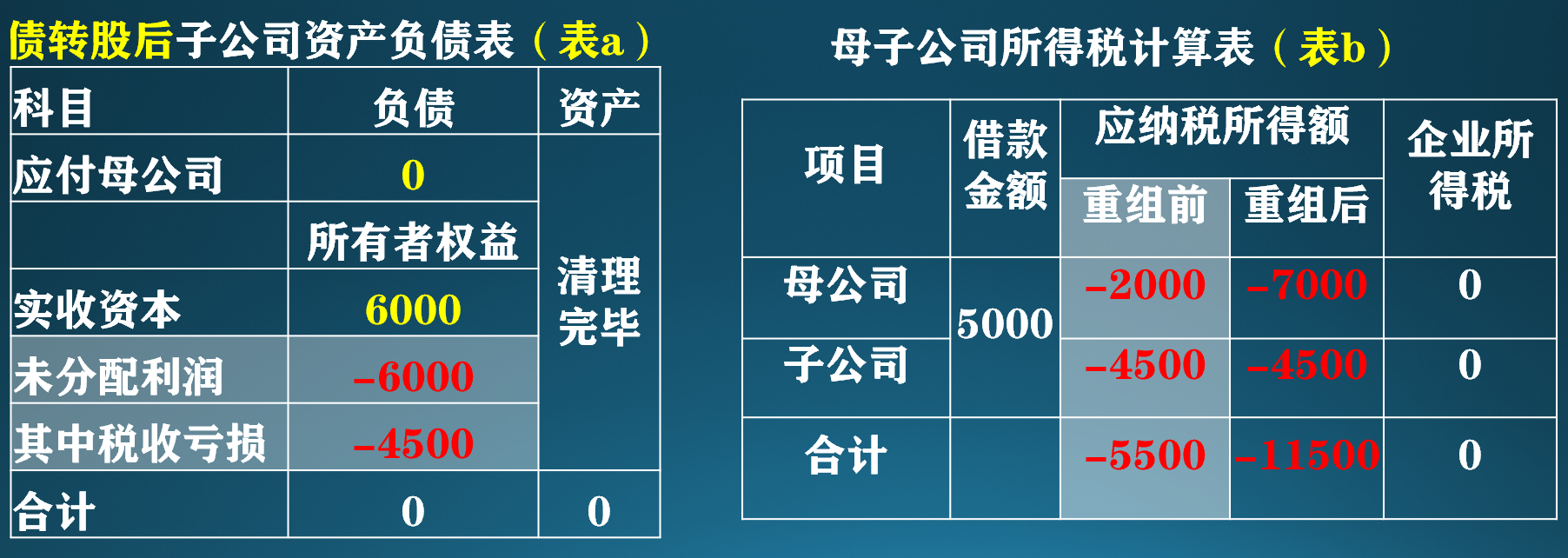

假设母公司是子公司的唯一股东,子公司注销前债权债务清理完毕,资产为0,偿债前资产负债简表同“一”中表a,因为未分配利润中有1500万超过补亏期,可弥补亏损为4500万元,子公司这种情况下根本无法清偿母公司债务。

假设母公司当年亏损1000万元,加上对子公司的股权投资损失1000万元,共亏损2000万元,因其子公司无法偿债,债转股5000万元,即母公司对子公司股权投资损失共6000万元。母子公司所得税计算见表b

我们可以看看上图举例,仍是用“一”中的数据,在子公司注销前债转股,相当于把母公司对子公司的股权投资提高到6000万元,母公司对子公司投入无法收回的损失就全部是股权投资损失了。子公司无法归还母公司的股权投资款是不用确认为收益的,所以我们可以看上图表b中,虽然母公司税收亏损数据和“一”中表b的数据相同,但至少子公司税收上仍是亏损,就不要缴企业所得税了。

关联企业之间的债务如果没法偿还,借出方希望损失在税前扣除经常会不被税局认可。主要就是关联企业之间做点小动作太容易了,税局不敢轻易下决定。我曾经历过一个案例,和答疑中情况类似,当时子公司按其主管税局要求把该走的注销程序都走了,母公司自认也按税收政策要求保留了足够的证据,所以母公司就把债权相关的损失都税前扣除了。但是在子公司注销1年之后母公司被税局检查,税局认为这是和生产经营无关的债权,当时母公司提出很多证据证明借的钱都是用于子公司日常运营的,但有时候是没法讲道理的..........

遇见关联交易谁都怕犯错误,而且关联交易确实容易说不清,所以债转股有时可能是个好的选择。当然如果公司资产和债权债务啥都清理完了再债转股也太刻意,所以肯定要时间提前。从债转股的手续上来说,母公司给子公司账上打5000万投资款,子公司再还母公司5000万借款,程序可能还更简单。

三、具体情况具体分析,才能得出最好的方案

看完我以上分析,有朋友肯定会问,是不是我们以后遇到答疑中的情况,就不确认坏账损失了,都债转股得了?这可不见得,我分析举例是要说明不要觉得确认坏账损失是最好的,实际中啥都可能发生,决策时考虑的也不能仅是税金,一定要具体情况具体分析。

京公网安备 11010802028547号

京公网安备 11010802028547号