本文为中国首席经济学家论坛院长、中国人民银行调查统计司原司长盛松成教授发表于《金融时报》2016年2月25日。文章分析称,财政赤字率并不存在确定的统一的警戒线,其高低应根据一国的债务余额和结构情况、经济发展状况以及利率水平等因素综合考虑,《马斯特里赫特条约》3%的警戒线并不符合我国实际情况。文章以2015年末为起点,根据不同的利率水平、GDP增速以及赤字率等条件,对未来10年(2016-2025年)我国政府负债率作了测算。结果显示,将我国的赤字率扩大至4%的水平,仍可以将2025年末我国政府负债率控制在70%以内。因此,文章指出,可将我国财政赤字率提高到4%,甚至更高水平,由此弥补降税带来的财政减收,有效进行逆周期调控,有利于发挥积极财政政策的作用,并且不会给我国政府带来较高的偿债风险。本文具有较强的现实意义。现征得作者同意,将原文重发,以飨读者。

可较大幅度提高我国财政赤字率

目前,大家基本达成的共识是,应降低企业、尤其是中小企业税负,以激发企业活力,稳定经济增长。但由此会带来政府税收减少。如何解决这一两难问题,我们的建议是,增加政府债务发行,提高财政赤字率。

2015年,我国财政赤字率为2.3%,低于《马斯特里赫特条约》(以下简称马约)提出的3%的标准。我们认为,财政赤字率并不存在确定的统一的警戒线,其高低应根据一国的债务余额和结构情况、经济发展状况以及利率水平等进行综合考虑,马约3%的警戒线并不符合我国的实际情况。

分析我国政府债务的可持续性,应该采用债务余额与每年的债务增量相结合的方法。赤字率只是反映了每年债务增量与GDP的比率,而债务余额、利率水平及还本付息能力等指标,甚至比赤字率更有意义。我国目前政府债务余额较低,短期债务较少,外债占比很低,经济保持较快增长,政府收入持续增加,债券市场逐步完善,地方债券规范发行,融资成本不断降低,国有企业资产雄厚,融资平台有一定盈利,这些都增强了我国政府的负债能力。

根据不同的利率水平、GDP增速以及赤字率等条件,本文对我国政府负债率作了测算,结果表明,未来一段时期,可将我国的财政赤字率提高到4%,甚至更高水平,由此可以弥补降税带来的财政减收,有效进行逆周期调控,更好地支持供给侧改革,并且不会给我国政府带来较高的偿债风险。

一、财政赤字率和政府负债率①高低尚无明确的国际标准

在讨论政府债务以及财政赤字时,马约提出的60%的政府负债率和3%的财政赤字率是大家经常提到的标准。一些观点认为,如果政府负债率或财政赤字率超过了这一标准,就很危险,政府就会面临支付危机。本文认为,这一标准需要深入分析。

马约是1992年签订的,主要包括欧共体在经济货币、外交和安全政策,以及司法和警务方面的协定等,而政府负债率和赤字率的标准来自于经济货币方面。制定这一标准的目的之一是为了建立欧洲统一的货币——即1999年推出的欧元。当时欧共体各国经济发展差距较大,若要实行统一的货币,基础较差的国家就需要在货币以及经济运行方面有所改善,因此马约提出了四个标准,即价格稳定、财政稳定、汇率稳定以及长期利率稳定。财政稳定标准包括60%的政府负债率及3%的财政赤字率。但马约并没有明确给出60%和3%这两个标准的依据,一些专家学者也对此提出了质疑。并且马约也没有严格执行这两个标准,最后欧元区也没有完全按照这一标准来确定欧元区国家的名单。

表1为2005年以来主要国家的赤字率。美国、日本等国的赤字率持续超过马约提出的3%,即使是欧元区的法国和德国,有些年份也远高于3%。可见,马约的3%并不是一个明确的标准或者警戒线,各国会根据经济运行情况来调整自身的财政负债标准。我国的财政赤字率则很低,长期低于3%,远低于美日等国的水平。

我们认为,判断政府债务是否稳定和可持续,不能简单地只依据几个指标,而应该根据一国经济运行的具体情况进行深入分析,不仅需要考虑政府负债率及赤字率,还需要结合政府债务的结构、成本、运用情况,政府的资产情况,以及债券市场的建设情况等予以综合考量。

二、我国政府负债率较低

(一)我国政府债务余额较少

根据2013年12月审计署对我国政府性债务的审计结果,2012年末,我国中央政府和地方政府负有偿还责任的债务占GDP的比例分别为17.7%和18.0%,合计35.7%,这与主要国家相比,都是比较低的。美日等发达国家的广义政府负债率均超过100%(2012年日本为227%,法国为114%,美国为101%)②。即使包括政府负有担保责任和救助责任的债务,我国广义政府负债率也只有52%。

近年来,我国中央政府债务率呈稳中下降的趋势。已由2007年的19.4%,下降到2014年的15.1%,这个水平低于其他主要国家(见表2)。较低的政府负债率使得我国政府债务利息支出较低。2013年,我国政府债务利息支出占GDP的比重仅为0.45%,远低于其他国家(见表3)。

(二)我国政府债务结构较合理

一是政府债务绝大部分为内债,外债占比很低。我国中央政府的债务,绝大部分为国内部门持有,外债仅占1%左右。而2014年末,美国国债余额的43%为海外和国际机构投资者所持有。外债占比低,使得我国政府债务面临汇率冲击、挤兑冲击等的可能性大大减小③。

二是我国短期债务占比较低。2014年底,我国中央政府债务中的短期债务占比为10.1%,而同期美国短期国债和机构债占比达到31.3%。2015年末,我国国债余额为10.7万亿元,加权平均剩余期限为7.4年,加权平均利率为3.98%,加权平均发行期限为11.8年。我国政府债务中的中长期债务占比较高,期限较长,使得债务的稳定性也较高。

(三)我国经济和政府收入增长较快,政府债务的可持续性较强

2000-2013年,我国名义GDP平均增长14.5%,高于美国和日本10个百分点以上,财政收入平均增长19.0%,也远高于美日等发达国家。

(四)政府债券市场逐步完善,利率走低,地方债规范发行,为扩大政府债务融资创造了有利条件

一是我国债券市场利率总体走低,国债收益率曲线大幅下移。目前我国国债发行利率已处于历史低位,10年期固定利率国债的发行利率已降到3%以下。2015年末,我国国债1年、3年、5年、7年和10年收益率较年初分别下降了96、82、81、77和80个基点。较低的国债发行利率有利于降低政府债务融资成本,减少财政支出,提高政府负债能力。

二是地方债发行制度规范了地方政府融资。长期以来,我国地方政府的财政支出占比一直高于财政收入占比④,收支缺口较大。2015年,新《预算法》赋予地方政府举债的权力,国家也逐步建立起地方政府融资及债务置换机制,这降低了政府举债和全社会的融资成本⑤。

截至2016年1月末,新发行的4.8万亿地方债⑥的加权平均发行利率为3.5%,加权平均期限为6.1年,而按照中债标准的城投债余额为4.9万亿元,固定利率的城投债加权平均发行利率为6.0%,加权平均期限为5.6年。因此,地方债的规范发行降低了政府债务的利率,延长了政府债务的期限,提高了政府债务的稳定性。

三是国债市场交易量上升,持有者多元化发展。2015年,我国国债的成交量接近10万亿元,与国债存量接近。国债流动性逐渐提高,这有利于国债的后续发行以及收益率曲线的形成。同时,国债的持有者愈发广泛,已形成了商业银行为主、各类金融机构参与、包括境外机构在内的较为广泛的投资者群体⑦,这为扩大政府债务融资提供了良好的基础。

(五)国有资产雄厚,地方政府融资平台具有盈利能力

政府负债率主要是从政府负债的角度来考虑政府的债务情况,我们也可从资产的角度来评估政府的偿债能力。

一是我国国有企业资产雄厚,盈利能力较强。截至2014年底,我国国有企业⑧总资产102.1万亿元,净资产35.6万亿元,分别为当年GDP的1.61倍和0.56倍。2014年,我国国有企业利润总额为2.48万亿元,为GDP的3.9%。国有资产是我国公共部门的重要组成部分,国有资产较多、盈利能力较强,为政府债务提供了保障。

二是我国地方政府土地出让收入较多,地方政府融资平台具有一定的盈利能力。近年来,我国地方政府土地出让收入上升较快,2014年达到4.29万亿元,与GDP的比例为6.8%。地方政府融资平台也具有盈利能力⑨,根据审计署2013年《全国政府性债务审计结果》,2012年比2010年,全国省市县融资平台公司平均每家资产增加13.13亿元,利润增加479.98万元,平均资产负债率下降4.9个百分点。地方政府债务具有较强的资产支撑,由此增强了其负债能力。

三、我国未来政府负债率的一个测算

根据国际货币基金组织对政府负债率的分析框架,我们对我国政府未来的负债率作了一个测算,这里的政府包括中央政府和地方政府。

(一)基准假设下政府负债率的预测⑩

政府存量负债可以根据以下公式得到:

其中,为t+1年的政府债务存量,它主要由四个部分组成:t期本币债务余额及其在t+1期产生的利息(即)、转化为本币的t期外币债务余额及其在t+1期产生的利息(即)、t+1期基础财政赤字11(即)和其他因素。

而政府负债率的变化可以分解成以下四个因素:利率的贡献、汇率的贡献、GDP增速的贡献以及基础财政赤字的贡献。

根据上述模型,对基准情形下的参数设置如下:2015年末政府负债率为39%12,未来10年(即2016-2025年)平均每年人民币汇率贬值1%,外币债务占比为1%,每年的基础财政赤字为3%,本币债务利率为4%,外币债务利率为1%,平均每年GDP增长6%13,平均每年的GDP平减指数为0%。

通过对我国未来的政府负债率进行模拟,我们得到2025年末的政府负债率为59.7%(见表4),比2015年末上升20.7个百分点。其中由利率贡献18.2个百分点,汇率变动贡献接近于0个百分点,经济增长贡献-27.5个百分点,基础赤字贡献30个百分点。由此可见,利率、经济增长以及基础赤字是影响政府负债率的三个主要因素。

(二)地方政府负债增加情况下政府负债率预测

2015年起,国家对地方政府债务实行限额管理(2015年的限额为16万亿元)。这对增强地方政府债务的可持续性、防范债务风险具有重要意义。但目前,债务限额管理存在基础数据不准确、透明度不高、限额增量过低等问题,因此,地方债务限额可能低估了地方政府的实际债务。

我们假设2015年末的地方政府债务余额比限额增加10万亿元,达到26万亿元,由此得到2015年末的政府负债率为53.6%。以此为基础,而其他参数维持基准假设不变,对未来政府负债率进行预测。结果表明,2025年末我国政府负债率为71.8%(见表5),也低于主要发达国家的水平。10年间政府负债率上升18.2个百分点,其中由利率贡献23.2个百分点,汇率变动贡献0.1个百分点,经济增长贡献-35.1个百分点,基础赤字贡献30个百分点。

(三)政府负债率的情景分析

债务利率、GDP增速以及赤字率是影响我国政府负债率的三个主要因素,此外,初始的政府负债率,即2015年末的政府负债率,也会影响未来政府负债率。我们可对这四个变量进行情景分析14。

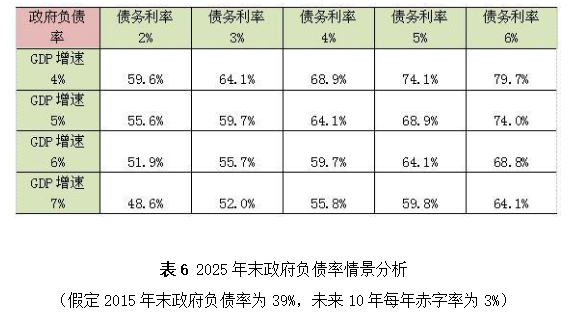

表6分析的是,2015年末政府负债率为39%15,假定未来10年每年的基础财政赤字率保持3%不变,在各种GDP增速和债务利率条件下,2025年末我国的政府负债率。可以发现,在债务利率上升到6%且GDP增速为4%的较差的情况下,2025年末的政府负债率将会上升到79.7%,仍低于主要发达国家的水平;而如果GDP增速较快,达到7%,即使债务利率为6%,2025年末的政府负债率仍将低于65%。

表7反映的是,假定未来10年每年的本币债务利率为4%, GDP增速保持在6%,而2015年末政府负债率以及赤字率发生变化的情况下,2025年末的政府负债率。若2015年末政府负债率为70%,也就是2015年末的政府债务余额为47万亿元(比现有水平高21万亿元),且赤字率为4%,2025年末政府的负债率仍将低于95%。

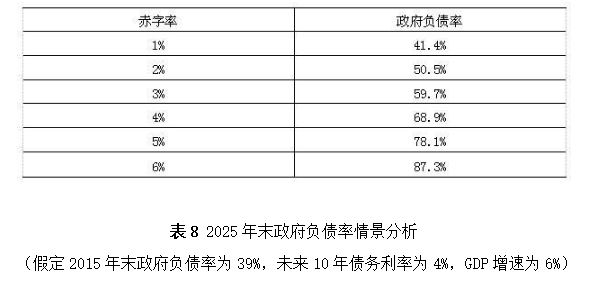

表8为假定2015年末政府负债率为39%,未来10年每年的本币债务利率为4%,GDP增速保持6%不变,在不同赤字率情况下,2025年末的政府负债率将如何变化。结果显示,即使赤字率达到4%,我国10年后的政府负债率也仅为68.9%,低于大多数国家。这表明,我国实行积极的财政政策仍有较大的空间,所谓3%的赤字警戒线并不符合我国的实际情况。

综上所述,根据我们在基准假设,以及不同利率水平、GDP增速和赤字率条件下,对我国政府负债率的测算,未来一段时期,将我国的赤字率扩大到4%的水平,仍可以将2025年末我国政府的负债率控制在70%以内,并不会给我国政府带来较高的偿债风险。所以,本文的结论是,在未来较长时期内,可将我国财政赤字率提高到4%,甚至更高水平,这将为减税、推进供给侧结构性改革创造条件,有利于发挥积极财政政策的作用。

注释:

[①] 一般而言,财政赤字率指当年财政赤字/GDP,政府负债率指政府债务余额/GDP。

[②] 数据来源为国际货币基金组织。

[③] 日本政府债务占GDP水平很高,但债务风险相对可控,与其债务多为国内居民持有有关。

[④] 地方政府的财政支出占全国财政的八成以上,而收入仅占五成左右。修订前的《预算法》并没有赋予地方政府举债的权力,这导致地方政府多通过地方融资平台进行融资,而地方融资平台的贷款及发行的城投债的利率较高,且不规范。

[⑤] 2014年10月,国务院发布《国务院关于加强地方政府债务管理的意见》(国发[2014]43号),赋予地方政府举债融资的权限。2015年4月,财政部发布《地方政府专项债券发行管理暂行办法》。之后,财政部、人民银行和银监会对地方政府融资平台公司的在建项目后续融资提出了相应的意见。

[⑥] 数据来源为Wind数据库。

[⑦] 截至2015年底,国债持有者结构中,商业银行占61.3%,特殊结算成员占15.7%,保险机构占3.4%,交易所占5.1%,个人投资者占6.4%,基金占1.7。数据来源为wind数据库。

[⑧] 这里的国有企业包括中央企业和36个省的地方国有及国有控股企业,不含国有金融类企业。

[⑨] 特别是2010年,国务院出台《关于加强地方政府融资平台公司管理有关问题的通知》(国发[2010]19号)后,地方政府融资平台通过增加注册资本、注入优质资产等方式,提高了融资平台公司的资产质量和偿债能力。

[⑩] 预测的框架主要参考国际货币基金组织,Staff guidance note for public debt sustainability analysis in market-access countries,2013年5月。

[11] 基础财政赤字不包括政府债务的收入及债务的还本付息支出。

[12] 截至2015年三季度,中央政府债务余额为10.3万亿元,2015年地方政府性债务限额为16万亿元,2015年我国GDP为67.6万亿元。通过以上数据估算得到2015年末我国政府负债率约为39%。

[13] 考虑到2016-2020年,我国GDP增速可能平均为6.5%左右,2021-2025年会有所下降,因此设定2016-2025年GDP平均增长6%。

[14]这里的情景分析是指在其他因素不变的情况下,假设只变动其中的一个或两个变量,来分析未来的政府负债率会发生什么样的变化。

[15] 截至2015年三季度,中央政府债务余额为10.3万亿元,2015年地方政府性债务限额为16万亿元,2015年我国GDP为67.6万亿元,通过以上数据估算得到2015年末我国政府负债率约为39%。

京公网安备 11010802028547号