记者 李晓丹 实习记者 黄蓉蓉 经济复苏的内生动力不断增强,居民信贷结构有所优化、二手房市场回暖,制造业、投资和消费的景气度回升。

9月宏观数据显示:CPI同比持平,较上月下降0.1个百分点;PPI同比下跌-2.4%,较上月上涨0.6个百分点;9月制造业PMI为50.2%,较上月上涨0.5个百分点,自5月低点以来持续回升;2023年1-9月份,全国固定资产投资同比增长3.1%,较1-8月份下滑0.1个百分点;月新增人民币贷款23100亿元;广义货币(M2)同比增长10.3%,较上期下降0.3个百分点。

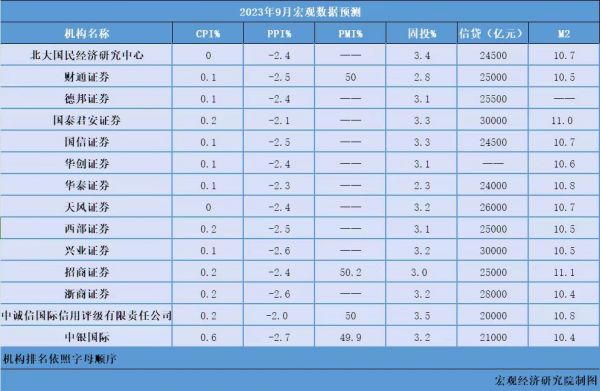

由《经济观察报》发起的“经济观察报月度观察”,每月一次。本次共有14家机构参与月度宏观数据预测。

CPI:食品价格保持上涨,非食价格涨势放缓

CPI公布值(同比):0%

前值:0.1%

CPI预测值(同比):0.2%

北大国民经济研究中心宏观分析师邵宇佳点评:2023年9月,CPI同比持平,较上月下降0.1个百分点,环比上涨0.2%,较上月下降0.1个百分点。其中去年价格变动的翘尾影响约为-0.2个百分点,较上月下降0.4个百分点;新涨价影响约为0.2个百分点,较上月上升0.3个百分点。非食品价格上涨是支撑CPI持平的主要原因,具体表现为:受暑期结束出行需求回落影响,服务价格拖累非食品价格,但受国际原油价格上升影响,工业消费品价格上涨较多,受高基数效应影响食品价格继续拖累CPI同比表现。此外,扣除食品和能源价格的核心CPI同比上涨0.8 %,较上月不变,显示消费需求表现温和。

总体而言,居民消费端中,食品价格涨幅略低于季节性,国际油价上涨带动工业消费品价格走强,支撑CPI环比继续上涨。

PPI:同比降幅持续收窄

PPI公布值(同比):-2.5%

前值:-3.0

PPI预测值(同比):-2.4%

华创证券研究所副所长、首席宏观分析师张喻点评:受国际大宗品价格传导、国内部分工业品行业需求逐步改善、去年同期高基数效应继续消退的影响, PPI 同比降幅从3%收窄至2.5%。从大类看,生产资料价格同比降幅从3.7%收窄至3%;生活资料价格同比降幅从0.2%扩大至0.3%。从制造业各环节看,上、中、下游价格跌幅均有所收窄。上游行业下跌4.2%,上月跌5.7%;中游行业下跌1.5%,上月跌1.6%;下游行业下跌1.4%,上月跌1.5%。 PPI 环比0.4%,自2022年5月以来最大涨幅。公布环比数据的30个行业中,价格上涨的从14个继续升至15个。

受国际油价上行影响,油气开采业(4.1%,前值5.6%)、石油煤炭及其他燃料加工业(3.1%,前值5.4%)价格继续上涨。需求改善、供给偏紧,煤炭采选(1.1%,前值﹣0.8%)、有色采选(1.7%,前值1%)、有色金属加工(1.2%,前值0.4%)价格上涨。需求依旧偏弱,黑色金属加工(0%,前值0.1%)价格持平。中游制造层面,计算机整机制造价格上涨0.7%,智能消费设备制造价格上涨0.5%;锂离子电池制造价格下降1.5%,新能源车整车制造价格下降0.1%。

PMI:制造业PMI重回扩张区间

PMI公布值(同比):50.2%

前值:49.7%

PMI预测值(同比):50%

财通证券首席宏观分析师陈兴点评:制造业景气度自5月低点以来持续回升,9月全国制造业PMI录得50.2%,为今年4月以来首次升至扩张区间,产需两端的景气度指标双双延续线上回升,均处今年4月以来新高,目前仍不及一季度水平。

9月制造业景气度回升的拉动力有所转变,一方面是供需改善程度放缓,对PMI上行的拉动减弱;另一方面,作为反向指标的供应商配送时间指数本月回落0.8个百分点,回落程度年内仅次于今年3月的1.2个百分点,贡献PMI回升的约25%。供应商配送时间指数线上回落,制造业原材料供应商交货时间有所延长,反映经济供不应求,是景气度回升的表现。

固投:制造业投资维持韧性,地产拖累尚未好转

固投公布值(同比):3.1%

前值:3.2%

固投预测值(同比):3.1%

西部证券宏观经分析师杜渐点评:1-9月,全国固定资产投资(不含农户)375035亿元,同比增长3.1%,较1-8月同比增速小幅降低0.1个百分点,与预期值(3.07%)基本持平。民间固定资产投资完成额累计同比下降0.6%,降幅较前月收窄0.1个百分点,结束今年以来的持续探底态势。

高基数压力下基建投资延续走低。1-9月,广义基建投资完成额累计同比增长8.6%,较1-8月小幅回落0.3个百分点,其中,电热水、交仓邮、水利环境三大分项分别录得25.0%、11.6%即﹣0.1%累计同比增长,较前值变化﹣1.5个、0.3个及﹣0.5个百分点。2022年政策发力节奏相对前置,新增专项债额度于6月底前基本使用完毕,为后续财政政策发力提供充裕资金支持。今年一季度经济脉冲走高,引致政策发力节奏较晚,截至9月末新增专项债发行进度仅达91.04%,不及2022年6月的93.32%。鉴于专项债从发行到实际使用仍有时滞,年内基建投资或仍将在相对较高的基数基础上面临增速持续下行压力。

信贷:9月信贷数据出现了明显改善迹象

新增信贷公布值(同比):23100亿元

前值:13600亿元

新增信贷预测值(同比):25269亿元

华泰证券研究所副所长、固收首席张继强点评:首先,居民信贷重回同比多增,且幅度不小。9月居民贷款新增8585亿元,同比多增2082亿元。其中短期贷款、中长期贷款分别新增3215亿元和5470亿元,同比分别多增177亿元和多增2014亿元。居民中长期贷款回到了仅次于今年3月的水平,显然是受地产销售回暖和存量房贷利率降低等影响。虽然本轮地产政策对新房销售改善不明显,但二手房市场已经回暖。

其次,企业信贷景气度维持在偏高水平。9月非金融企业贷款新增1.68万亿元,同比少增2339亿元。其中短期、中长期和票据融资均同比少增,但考虑到去年8-9月政策性金融工具带动下企业融资大幅回暖,有所回落也属正常。

值得注意的是,今年一季度居民信贷也出现了连续的同比多增,但二季度又开始回落,显然地产销售是决定其持续性的关键。总之,经济和信贷"波浪式"前进的基因仍在,结构好转的持续性还有待观察。

M2:增速继续下行,货币活化指数边际修复

M2公布值(同比):10.3%

前值:10.6%

M2预测值(同比):10.7%

招商证券首席宏观分析师张静静点评:自3月以来,M2增速开启下滑趋势。9月,M2同比增长10.3%(前值10.6%),继续向名义GDP靠拢,符合“社融与M2增速与名义GDP基本匹配”的政策导向;M1同比增长2.1%(前值2.2%),M1-M2剪刀差录得-8.2%,较上月小幅收敛,理论上对经济与权益市场形成边际利好。具体来看,非金融企业存款同比少增是引发M2增速下降的主要因素;财政存款降幅不及历史同期,这也对M2产生负面影响。

京公网安备 11010802028547号