(图片来源:东方IC)

记者 郑晨烨 半导体行业在分化中渐露“曙光”。

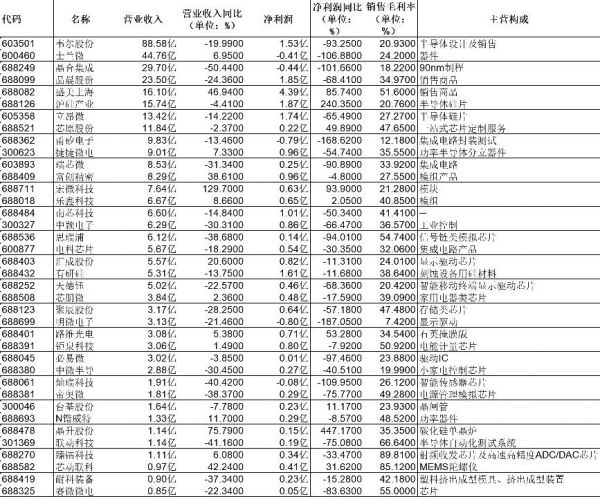

近期,A股半导体板块上市公司在2023年上半年的“成绩单”开始密集披露,截至8月19日,记者盘点了其中38家已发布中报企业的业绩情况,发现其中超过四成的公司营收出现下滑,76%的公司净利润出现萎缩。

但是,其中抓住新能源和算力等新兴增量市场的“玩家”却展现出了强劲的增长势头,如国产IGBT(功率半导体)龙头之一宏微科技(688711.SH)上半年营收暴增129.7%。

同时,记者亦注意到,上述38家企业中,有相当一部分企业的经营状况在今年一二季度之间呈现出强烈反差,这些公司二季度的经营业绩较一季度均有显著提升。

有市场机构观点认为,随着人工智能、大数据、汽车电子及新能源等领域的持续扩张,全球半导体市场在今年二、三季度间可能正在实现触底,并于2024年实现强劲复苏。

(数据来源:东方财富choice)

超四成企业营收下滑

根据记者不完全统计,截至8月19日,共有38家半导体板块上市公司披露2023年中报,这些公司共计实现营业收入369.17亿元,其中超四成公司期内营收出现了下滑,降幅最大的三家企业为灿瑞科技(688061.SH)、联动科技(301369.SZ)和晶合集成(688249.SH),其营收同比下降幅度分别达40.42%、41.16%和50.44%。

其中营收降幅最大的企业,是今年5月方才登陆科创板的半导体热股晶合集成,其为国内第三大晶圆代工企业,专注于12英寸晶圆代工业务,公司已实现150nm-90nm工艺制程产品量产,“光环加身”下晶合集成上市后交出的首份财报却令许多投资者“大跌眼镜”。

财报数据显示,晶合集成今年上半年实现营业收入29.70亿元,同比下降50.44%;实现归属于上市公司股东的净利润为-4361.02万元,同比下降101.66%;经营活动产生的现金流量净额为-2.99亿元,同比下降105.80%。

面对业绩暴跌,晶合集成在财报中如是分析称:“2023年上半年,全球经济低迷,智能手机、笔记本电脑等消费电子市场下滑,供应链持续调整库存,导致全球晶圆代工业者也都面临不同程度的产能利用率下行及营收衰退,全球集成电路行业进入下行周期。”

不过,记者注意到,近期多家机构都表示,全球半导体的下行周期可能已在2023年的二季度结束。

例如,浦银国际在8月14日的研报中指出,从行业的收入增速来看,半导体的基本状况已经显示出触底的迹象,维持全球半导体行业周期下行在今年二、三季度见底的判断。

“全球半导体销售额三个月移动平均值同比在 6 月录得-17%,较 4月、5月的-22%、-21%,略微收窄。我们认为即使6月份的销售额同比增速不是最终的下行和上行切换的拐点,但是半导体月度销售额同比下行的幅度和持续的时间已经非常有限。”浦银国际分析称。

晶合集成亦指出,公司二季度经营业绩较一季度有显著提升,二季度公司实现营业收入18.799亿元、归属母公司所有者的净利润2.87亿元,较一季度分别增长72.50%、186.81%。

相较于还在下行“泥沼”中挣扎的晶圆、存储等环节的厂家,深耕于新能源、算力这类增量市场的“玩家”却正值“春风得意”之时。

在记者统计的38家半导体企业中,期内唯一实现营收“翻倍式”增长的公司是国产IGBT(功率半导体)龙头宏微科技,该公司今年上半年实现营收7.64亿元,同比暴增129.7%;实现归母净利润6251.85万元,同比增加93.9%;实现扣非净利润5838.8万元,同比高增121.17%。

据记者了解,作为电力电子设备的关键部件,IGBT在电子设备中扮演着电能转化和电路控制的关键角色,受益于新能源汽车和光伏等新兴市场的需求上升,全球的功率半导体市场呈现出稳定的增长趋势,根据行业咨询机构Omdia的数据,预计到2023年,中国的功率半导体市场规模将达到212亿美元,占全球市场规模的42%。

宏微科技目前的产品已涵盖IGBT(用于高效控制电流的开关)、FRED(快速开关二极管,用于电流整流)、MOSFET(小型电流控制开关)芯片及单管产品共80余种,IGBT、FRED、MOSFET、整流二极管及晶闸管等模块产品270余种。同时,该公司还在财报中披露了多项期内研发成果,其中包括光伏用400A/650V三电平定制模块、车用800A/750V双面散热模块以及车用750V 12寸芯片。

“受益于双碳战略对于新能源汽车、光伏等下游产业成长所带来的巨大推动及半导体器件国产化的驱动,公司业务将进一步快速增长。”宏微科技表示。

仅9家企业净利正增长

在利润方面,38家上市公司上半年净利润总计23.04亿元,平均净利润6062万,净利润超过1亿元的企业有7家,期内出现经营亏损的有5家,净利润同比增长的企业仅有9家;其中净利润增速居前三的企业分别是晶升股份(688478.SH)、沪硅产业(688126.SH)、宏微科技;出现经营亏损的5家企业则分别为灿瑞科技(688061.SH)、士兰微(600460.SH)、晶合集成(688249.SH)、甬矽电子(688362.SH)、明微电子(688699.SH)。

深耕LED驱动芯片的明微电子,在记者统计的38家公司中期内亏损金额最高。

财报数据显示,2023年上半年,明微电子实现营收3.13亿元,同比下降21.46%;实现归母净利润-8022.99万元,同比骤减187.05%;实现扣非净利润-9115.41万元,同比下降234.02%。

对于业绩下滑及经营亏损的原因,明微电子与晶合集成一样,都归咎于:“受全球宏观经济及半导体下行周期影响”。

明微电子在财报中指出,为应对市场低迷及库存压力,进一步巩固维持市场份额,公司对产品价格进行下调,产品单价下降引致公司毛利率大幅下降,公司营业收入及净利润等指标均同比下降。

相比之下,在上半年实现利润高增的晶升股份,其主营业务同样与新能源这类新兴增量市场实现紧密绑定。

具体来看,晶升股份今年上半年实现营收1.14亿元,同比增长75.79%;实现归母净利润1508.77万元,同比增长447.17%。该公司主要向半导体材料厂商及其他材料客户提供半导体级单晶硅炉、碳化硅单晶炉和其他晶体生长设备等定制化产品,其生产的半导体级单晶硅炉主要应用于8-12英寸半导体硅片制造。

有业内人士告诉记者,碳化硅作为第三代半导体材料,具备热导率高、临界击穿场强高等特点,碳化硅器件较传统硅基器件可具备耐高压、低损耗和高频三大优势,广泛应用于新能源汽车、光伏逆变、轨道交通、5G通讯等领域。

根据行业研究机构Yole数据,预计到2027年全球碳化硅器件市场规模有望增长至62.97亿美元,年复合增长率为34%。

同时,当前半导体硅片不断向大尺寸方向演进,12英寸硅片占据市场主要份额,行业对大尺寸单晶硅晶体生长设备产生较大需求,而由于设备投入成本较高,技术难度较大等因素,国内12英寸硅片主要依赖于进口,国内厂商市场份额和国产化率较低,进口替代空间较大。

半导体硅片的生产工序流程与光伏硅片相似,半导体级单晶硅炉也可用于光伏硅片的生产。记者近日在某头部光伏企业硅片生产基地调研时,即了解到该公司晶棒车间单晶硅炉,即全部采购晶盛机电(300316.SZ)的12英寸半导体级单晶硅炉产品。

“在国内产能加速扩产叠加设备国产化率提升的双重因素驱动下,我国碳化硅晶体生长设备市场发展潜力巨大。半导体级单晶硅晶体生长设备,尤其是大尺寸设备未来市场前景广阔。”晶升股份在财报中分析称。

总体来看,多家半导体上市公司均在上半年实现了业绩反弹甚至高增,但受制于环节与赛道不同,各家企业在触底时间上出现一定差异,紧密绑定新能源、算力等新兴增量市场的企业或中上游设备厂商,如宏微科技、晶升股份、盛美上海(688082.SH),其上半年的营收及净利均已接近去年全年水平,但也有联动科技、晶合集成这类仍困于行业下行“泥沼”之中的“选手”。

不过,随着人工智能、大数据、汽车电子及新能源等半导体应用领域的快速发展,各家企业于中报里也均传递出对“春天”将至的信心,根据世界半导体贸易统计组织(WSTS)预测,2023、2024年全球半导体市场销售额将分别达5151亿美元、5760亿美元,全球半导体市场销售额将在2023年出现10.3%的下跌后,于2024年以11.8%的增长幅度强劲复苏。

京公网安备 11010802028547号

京公网安备 11010802028547号