张涛/文

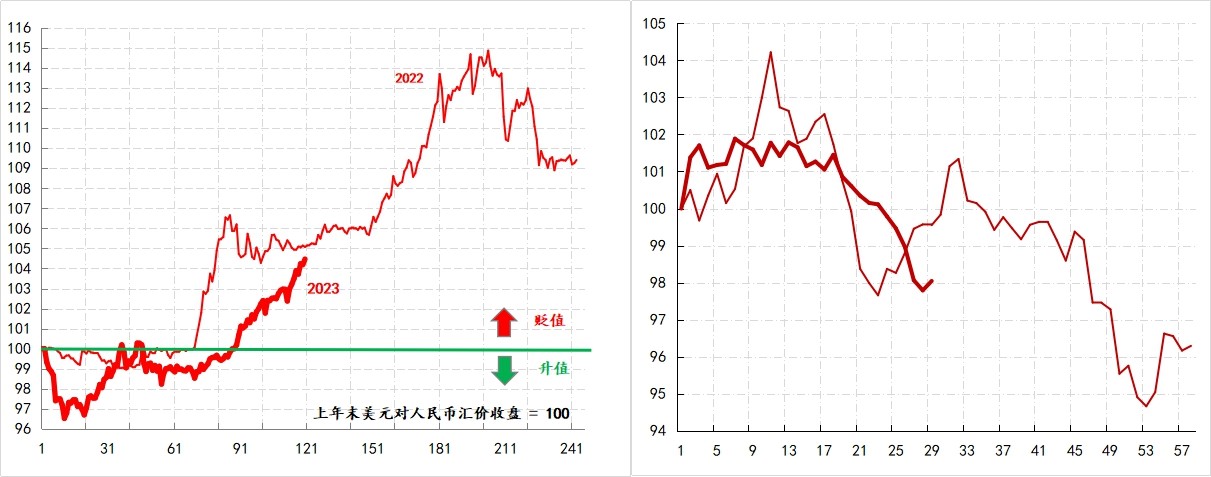

如何看待近期人民币汇率的快速贬值是市场关注的焦点之一。实际上,春节后人民币汇率就进入了贬值通道,但6月中旬以来,人民币汇率更是出现一波非连续的快速贬值,美元对人民币汇价由7.1快速贬值至7.27以上(CNY为7.2730,CNH为7.2855)。截至目前,人民币汇率由年初升值近4%转为贬值4%以上,年内的波动幅度则接近8%;与此同时,CFETS人民币汇率指数年初上涨2%转为下跌2%,年内波动幅度4%。

同期美元指数5月份波动区间【101,104.7】,6月波动区间【101.9,104.5】,上半年波动区间【100.8,105.9】,由此,可见近期人民币贬值并不完全是受强美元主导,这是与去年人民币汇率贬值最大的不同。

图1:美元对人民币汇价与CFETS人民币汇率指数

数据来源:Wind

造成本次人民币贬值的动因主要有二:

一是,经济面临较大的下行压力。当前经济承受的主要下行源,包括:

1.外需面临周期性与结构性因素的叠加冲击。5月份出口同比增速由3-4月的高速增长逆转为下降(-7.5%),前5个月出口的累计同比增速也回落至0.3%(前4月出口累计同比增速2.5%),显示出外需周期性疲弱对我国影响已开始显现。同时,加工贸易下的出口额占出口总额的比重已降至20%左右,反映出发达国家供应链去风险策略也开始产生影响。

2.投资需求受到产业链利润分布失衡的制约。规模以上工业企业利润累计同比增速已连续4个月大幅下降,而且产业链的利润分布存在严重的失衡,目前煤炭行业的利润占工业企业利润总额的比重已升至16%以上,较疫情前大幅提高了12个百分点,同期制造业利润占比则由疫情前的85%降至66%,而自去年10月PPI就持续负增长,年底才有望转正。可见,中下游的工业企业一方面承担较高的煤、电等经营成本,另一方面又面临滞销的经营压力,在两头挤压下,工业企业的投资需求一定十分疲弱。

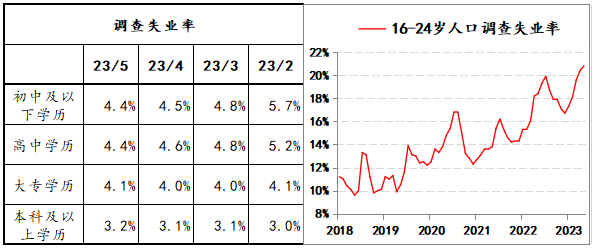

3.服务业非对称修复冲击居民消费需求。截至5月,城镇调查失业率已经由去年11月的5.7%降至5.2%,31个大城市城镇调查失业率更是由去年11月的6.7%降至5.5%。但年轻人就业状况还在持续恶化,16-25岁调查失业率已升至20.8%,为有数据以来的最高值,而且不排除之后还会继续上升。另外,从就业学历结构来看,受教育程度越低,就业改善情况反而越好,反映出服务业修复的非对称性。

图2:调查失业率

数据来源:Wind

二是,市场预期出现重大调整。针对二季度以来经济的阶段性下行,主要外资市场机构下调了今年中国经济增长预期,下调的幅度平均为0.6%,由之前的6%以上下调至5.5%以下,富时中国A50指数则由年内高点累计下跌了12%以上,恒生指数更是由年内高点累计下跌近20%,而6月份以来人民币汇率关键点位的破位大多也发生在夜盘,反映出外部投资者的预期出现了重大调整。

图3:外部机构对中国经济前景与人民币资产的看法

数据来源:wind

但是从经济实况而言,当前经济虽下行,但依然处于慢复苏进程中,实况要好于去年,相应经济基本面不支持人民币汇率突破去年最大贬值点位。因此,对于预期所致的贬值行情,其持续性主要取决于政策。

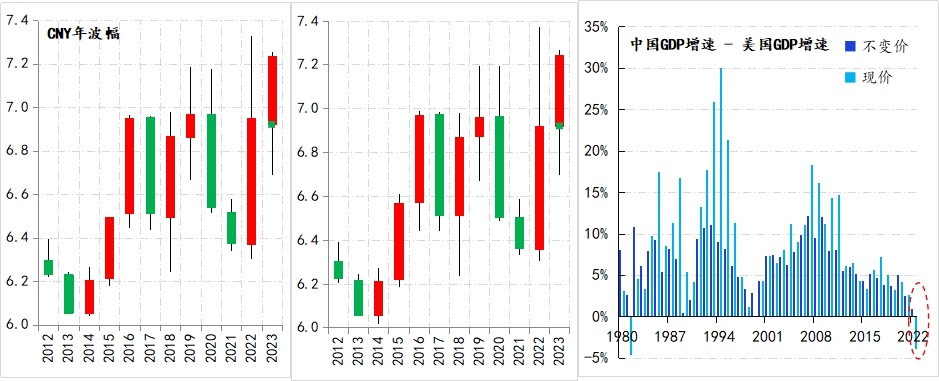

2013年以来中国国际收支已趋于并一直保持着基本平衡,人民币汇率的双向波动也因此顺势形成,2013年以来,CNY的最大波动区间【6.0406,7.3280】,CNH的最大波动区间【6.0162,7.3748】,其中。7.3280的CNY与7.3748的CNH均是去年美元指数高位时出现的;另外,去年GDP不变价增速为3%,仅比美国增速高0.9%,为1990年以来最小幅度(高于美国);GDP现价增速为5.3%,更是大幅低于美国增速3.9%,为1982年以来最大幅度(低于美国)。

图4:人民币双向波动情况与中美经济增速差的变化

数据来源:Wind

当然针对目前经济的下行,从逆周期调控出发,可以通过放松金融条件来应对。例如,6月份央行下调政策利率10BPs,对于汇率的贬值也有较高的容忍度。但是鉴于目前无论是美元指数,还是中美经济增速差均距离去年存在很大差距,所以去年汇价贬值底位不应该被突破。如果市场在发散预期的推动下,突破了,那么单边贬值的趋势就基本形成了,届时政策再进行纠正的成本将更大。因此,从逻辑推演上,本次逆周期调控下汇率的贬值底界应该已经显现,接下来就看政策与市场预期之间的博弈结果了。

(作者供职于中国建设银行金融市场部,仅为个人观点)

京公网安备 11010802028547号