核心观点

结论:美国6月份制造业PMI指数再创疫情以来新低。美国制造业产出和就业均大幅下滑,是拉低PMI指数的主要原因。美国经济正处在从滞胀向衰退转变的阶段,但结构分化显著,制造业PMI屡创新低,但服务业PMI依然扩张,支撑着美国经济的韧性。欧元区6月份 PMI指数全面下滑,制造业PMI也创疫情以来新低。欧洲经济已经陷入技术性衰退,欧央行继续加息后,欧洲经济可能比美国更早进入衰退。

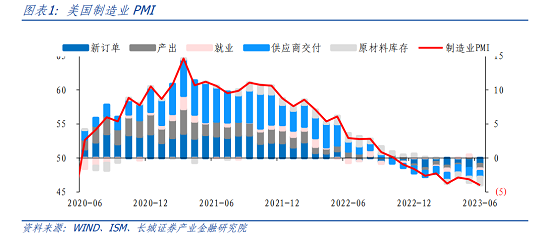

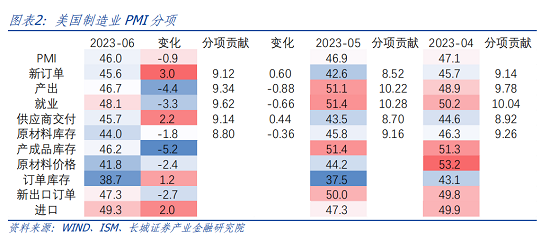

数据:美国6月制造业PMI指数46.0%,前值46.9%,下降0.9个百分点。欧元区6月制造业PMI指数43.6%,前值44.8%,下降1.2个百分点。

要点:新订单指数回升,但仍在收缩区间,没有改变订单减少的趋势。从外需来看,ISM报告指出“来自中国和欧洲的订单水平表现疲软是一个持续关注的问题”。从内需来看,美国商品消费需求降温,商品零售增速回落。美国红皮书商业零售销售周同比6月均值下滑至0.6%。

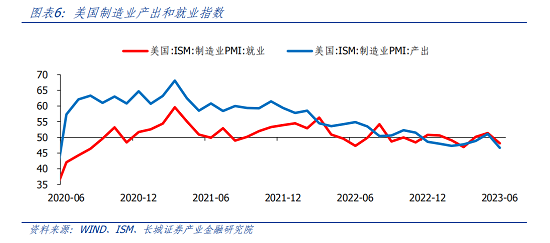

6月份美国制造业产出和就业大幅回落,验证了我们之前的判断。在上个月PMI点评报告中,我们认为“从库存类指数来看,订单库存创新低,产出和就业增长只是暂时的,不具有持续性”。6月份美国制造业产出指数大幅下降4.4个百分点至46.7%,就业指数大幅下滑3.3个百分点至48.1%。

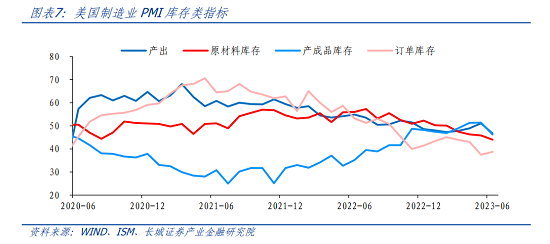

原材料库存减少,原材料价格降低,说明美国企业处于主动去库存阶段,产出和就业会继续减少。企业主动降库存的根本原因还是新订单持续减少,订单库存低位。ISM报告指出“库存订单指数和新订单指数一样,仍处于大幅收缩的状态。”

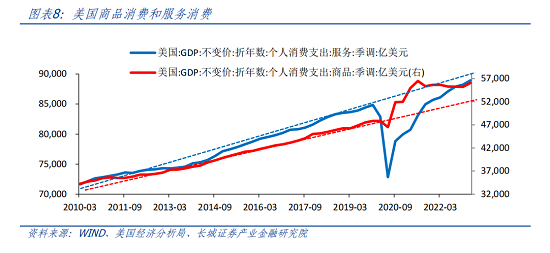

美国处于从滞胀转向衰退的阶段,但结构上分化明显,制造业回落较快,服务业回落缓慢,维持着美国经济的韧性。分化的原因在于,商品消费已经超出长期趋势线,过剩的消费能力转移至服务消费。美国财政下半年可能继续扩张,美国经济可能维持一段高赤字、高通胀、高利率的脆弱平衡。

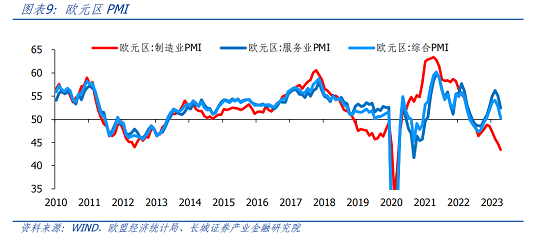

德国制造业订单指数呈现回落趋势,表明以德国为代表的欧洲制造业正在下行。欧央行继续加息,制造业阻力进一步加大。欧元区出口增速大幅下降,外需不足也促使欧洲制造业回落。欧元区M1-M2增速差创2008年金融危机以来新低。欧洲制造业和经济进一步下滑的可能性较高。

欧洲经济滑入衰退周期。2022年Q4和2023年Q1,欧元区GDP环比连续负增,发生技术性衰退。美国在2022年上半年也经历技术性衰退,但由于美联储提前放缓加息、美国财政扩张等因素,美国经济直到现在还保持强韧。但是,现在的欧洲不同于去年的美国。欧央行货币紧缩对需求的抑制效果比美联储更强。因此,欧洲经济可能比美国更早进入衰退。

风险提示:金融风险集中爆发;欧美央行加息;国际局势恶化;美国通胀反弹

1

美国制造业PMI再创疫情后新低

美国6月制造业PMI指数46.0%,前值46.9%,市场预期47.2%。美国制造业PMI创2020年5月疫情后新低。如果排除疫情影响,46%也是2009年6月以来最低值。美国制造业PMI已经连续8个月位于收缩区间。6月份美国制造业产出和就业均大幅下滑,是拉低PMI指数的主要原因。美国经济正处在从滞胀向衰退转变的阶段,但结构分化显著,制造业PMI屡创新低,但服务业PMI依然扩张,支撑着美国经济的韧性。

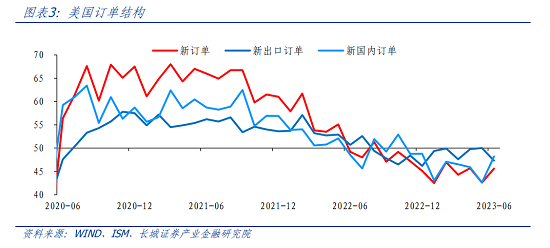

新订单指数回升,但仍在收缩区间,没有改变订单减少的趋势。6月份美国制造业PMI新订单45.6%,前值42.6%,市场预期44%。拆解订单结构来看,美国新出口订单47.3%,前值50.0%。ISM报告指出“来自中国和欧洲的订单水平表现疲软是一个持续关注的问题”。新国内订单48.2%,前值42.6%,虽然回升,但仍在收缩区间,表明订单还在继续减少,只是速度有所放缓。

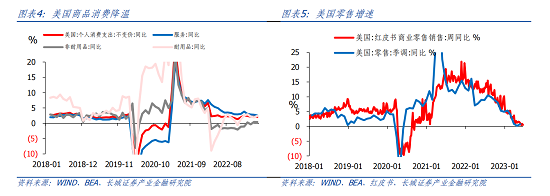

美国商品消费需求降温,商品零售增速回落,制造业新订单呈现下滑趋势。2023年5月,美国实际个人消费支出同比2.08%,基本回到疫情前的均值水平,其中耐用品消费增速2.41%,非耐用品消费增速0.39%,均处于低位。更高频的美国红皮书商业零售销售周同比也持续降低,6月份平均值下滑至0.6%,5月份平均值为1.4%。商品消费增速降低,导致美国内需不足,拖累制造业新订单指数。

6月份美国制造业产出和就业大幅回落,验证了我们之前的判断。在《20230602美国制造业产需错配加重》的5月PMI点评中,我们认为“从库存类指数来看,订单库存创新低,产出和就业增长只是暂时的,不具有持续性”。6月份美国制造业产出指数大幅下降4.4个百分点至46.7%,就业指数大幅下滑3.3个百分点至48.1%。ISM报告指出“调查企业的劳动管理者情绪表明,招聘工作正在放缓,轻微裁员更为普遍”。

原材料库存减少,原材料价格降低,说明美国企业处于主动去库存阶段,产出和就业会继续减少。6月份原材料库存指数下降1.8个百分点至44.0%,创2016年以来新低。原材料价格指数41.8%,前值44.2%。产成品库存指数46.2%,前值51.4%,大幅下降5.2个百分点。企业主动降库存的根本原因还是新订单持续减少,订单库存低位。ISM报告指出“库存订单指数和新订单指数一样,仍处于大幅收缩的状态。因为在新订单持续疲软的情况下,工厂的库存订单就会持续降低”。

总体而言,美国处于从滞胀转向衰退的阶段,但结构上分化明显,制造业回落较快,服务业回落缓慢,维持着美国经济的韧性。分化的原因在于,商品消费已经超出长期趋势线,过剩的消费能力转移至服务消费。国债上限取消后,美国财政支出在下半年可能继续扩张,人均可支配收入的增长也将导致消费需求重新过热,美国经济在衰退之前可能维持一段高赤字、高通胀、高利率的脆弱平衡。

2

欧元区经济滑入衰退周期

欧元区PMI指数继续全面下滑,制造业再创新低,服务业大幅回落。2023年6月,欧元区制造业PMI指数43.3%,前值44.8%,大幅下降1.4个百分点,再创2020年6月疫情后新低。如果排除2020年疫情影响,43.4%也是2009年6月以来新低。欧元区服务业PMI初值52.4%,前值55.1%,大幅下降2.7个百分点。制造业和服务业均明显回落,导致欧元区6月综合PMI初值50.3%,前值52.8%,大幅下降2.5个百分点。

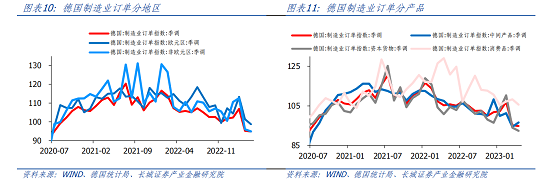

德国制造业订单指数继续减少,创2020年7月以来新低。根据德国统计局数据,2023年4月,德国制造业订单指数94.8,前值95.2。如果排除2020年疫情导致的异常低点,指数已经降至2013年5月以来最低。从内外结构来看,欧元区订单指数98.7,前值101.4,非欧元区订单指数94.9,前值96,内外订单均大幅萎缩。从产品类型来看,消费品和资本货物订单有所减少。总体而言,德国制造业订单指数呈现回落趋势,表明以德国为代表的欧洲制造业正在下行。

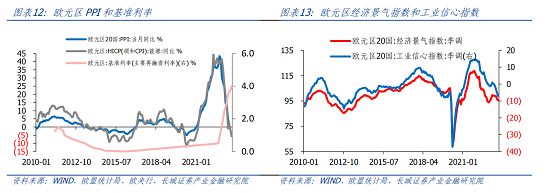

欧央行继续加息,制造业阻力进一步加大。在之前的报告中,我们指出“欧洲制造业的阻力从高昂成本转变为高利率环境”。2023年4月,欧元区PPI同比1.0%,6月CPI能源同比-5.6%,在能源成本掣肘已去的情况下,今年以来欧元区PMI持续回落的主要原因就是高利率环境。2023年6月,欧央行继续加息25bp并传递出坚决控通胀的态度。6月27日,欧央行行长拉加德在欧洲央行中央银行论坛上表示“面对更加持久的通胀,欧央行不太可能在近期宣布利率已经达到峰值”。

欧元区出口增速大幅下降,外需不足也促使欧洲制造业回落。2023年4月,欧元区商品出口2159.66亿欧元,同比-3.6%,自2021年2月后出口同比增速首度转负;环比-19.6%,创2020年4月以来新低。服务需求旺盛但商品需求不足是当前全球经济面临的普遍问题,欧元区出口大幅下降也是受到这一因素影响。

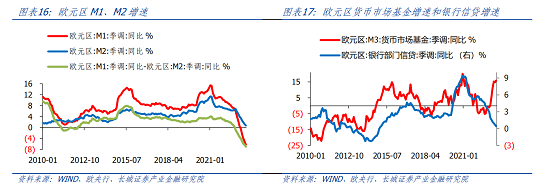

欧元区M1-M2增速差创2008年金融危机以来新低。欧央行加息后,欧元区货币增速明显下降。2023年5月,欧元区M1同比-6.19%,M2同比0.75%,M1-M2增速差扩大至-6.94%,是2008年10月以来新低。M1-M2增速差反映了经济的活力,是经济的领先指标。在高利率的影响下,资金从银行流向货币市场基金,导致银行信贷萎缩,欧洲制造业和经济进一步下滑的可能性较高。

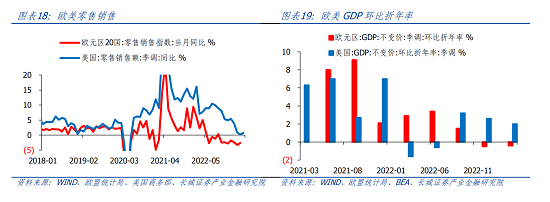

在两个季度的技术性衰退之后,欧洲经济滑入衰退周期。2022年Q4和2023年Q1,欧元区GDP环比连续负增,发生技术性衰退。无独有偶,美国在2022年上半年也经历技术性衰退,但由于美联储提前放缓加息、美国财政扩张等因素,美国GDP环比重新转正,直到现在还保持强韧。但是,现在的欧洲不同于去年的美国。欧元区零售销售同比增速已经连续7个月为负,而美国的零售销售同比增速虽然回落,但还在正增长,这说明了欧央行货币紧缩对需求的抑制效果比美联储更强。因此,欧洲经济可能比美国更早进入衰退。

风险提示

金融风险集中爆发;欧美央行加息;国际局势恶化;美国通胀反弹。

京公网安备 11010802028547号