核心观点

结论:美联储加息周期或已接近终点,但是通胀依然处在不理想的高位,且回落缓慢,因此美联储仍需保持收紧状态。只有确认经济转入衰退周期,才能够调整货币政策方向。因为只有出现深度衰退,需求缩减,通胀问题才能真正解决。下一次议息会议前的美国经济,将是“经济衰退的验证期”。

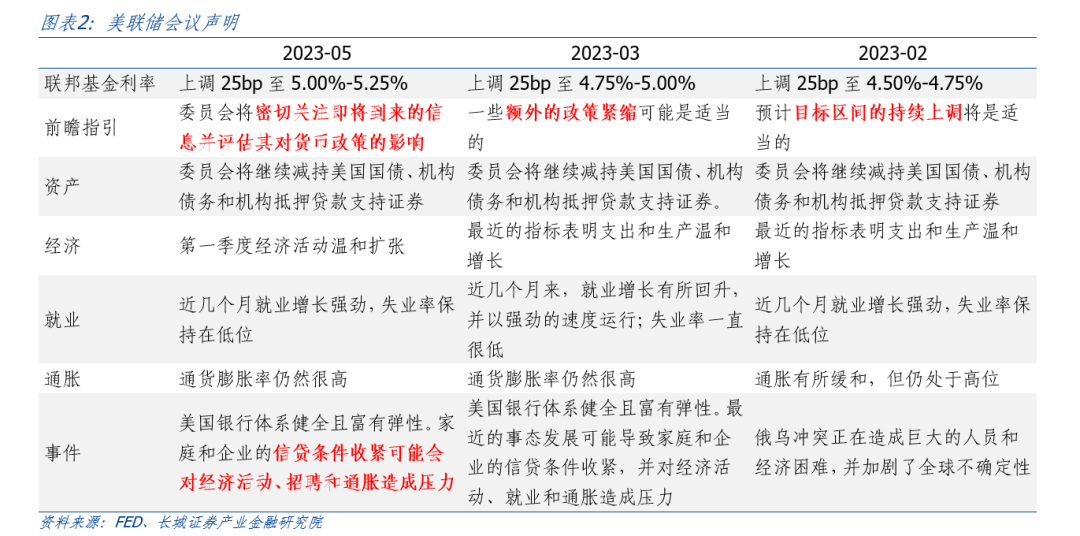

数据:北京时间5月4日凌晨,美联储加息25bp,联邦基金利率上调至5.00%-5.25%。联邦基金利率追平2006年6月,创2001年3月以来最高。

要点:在美联储会议新闻稿中关于加息和紧缩的前瞻指引被取消了,可以当作加息即将结束的信号。加息虽然结束,但缩表仍需继续。为挽救银行业危机,美联储3月大幅度扩表3236.67亿美元,导致缩表进程受到影响。在新闻稿中美联储表示“委员会将密切关注即将到来的信息并评估其对货币政策的影响”,这说明货币政策调整或将更依赖于经济情况。

虽然当前银行业危机已经过去,但对经济的影响仍然存在,要想出现我们或市场预期的降息政策出台,后面需要美国经济增速的快速回落验证。银行业危机和债务上限风险都是当前美国经济的风险点。银行业危机导致信贷收紧,对实体经济产生不利影响。债务违约风险可能引发市场动荡,加速经济衰退的到来。

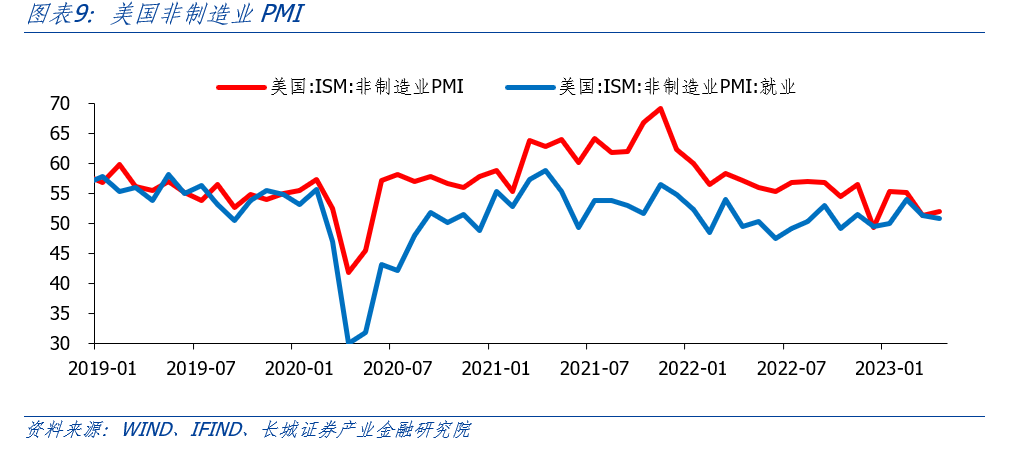

在两大风险压力下, 支撑经济的最后一道防线—服务业可能会加速回落。美国经济迟迟无法从滞胀转入衰退的原因就是服务业需求旺盛,支撑就业和经济。3月和4月美国非制造业PMI分别为51.2%和51.9%,远低于1月和2月的55.2%和55.1%。美国制造业PMI已经连续6个月位于荣枯线以下,如果非制造业也跌破荣枯线,那么就可以确认经济衰退。

美国货币政策正处于关键时期,由于经济处在滞胀和衰退的分界点,货币政策不宜提前放松,只有等到经济进入衰退周期,才能开启降息周期。而当下正处于经济数据验证期,也是验证我们和市场对美国降息预判的验证期。美国经济存在着制造业和服务业、实体需求和劳动力市场不一致的结构性问题,这一矛盾势必会得到解决。但美联储在“稳增长”和“控通胀”之间寻求平衡,也即“软着陆”的政策组合,是在加剧这一矛盾。虽然硅谷银行事件是一次纠正矛盾的行动,但被美联储及时制止,并未引导美国经济控制住通胀。下一阶段我们需要关注美联储是否还会在经济衰退发生时做类似的举措,因为这或许会改变整个下半年美国通胀的形势和我们的所有预判。

1.加息周期可能接近终点

北京时间5月4日凌晨,美联储加息25bp,联邦基金利率上调至5.00%-5.25%。联邦基金利率追平2006年6月,创2001年3月以来最高。我们判断,美联储加息周期或已接近终点,但是通胀依然处在不理想的高位,且回落缓慢,因此美联储仍需保持紧缩状态。只有确认经济转入衰退周期,才能够调整货币政策方向。因为只有出现深度衰退,需求缩减,通胀问题才能真正解决。下一次货币政策会议前的美国经济,将是“经济衰退的验证期”。

在美联储会议新闻稿中关于加息和紧缩的前瞻指引被取消了,可以当作加息即将结束的信号。但美联储主席鲍威尔在新闻发布会上表示“今天没有做出暂停加息的决定,我们将通过逐次会议决定利率的结果”。这说明美联储的货币政策调整或将更依赖于经济情况,在新闻稿中美联储也表示“委员会将密切关注即将到来的信息并评估其对货币政策的影响”。

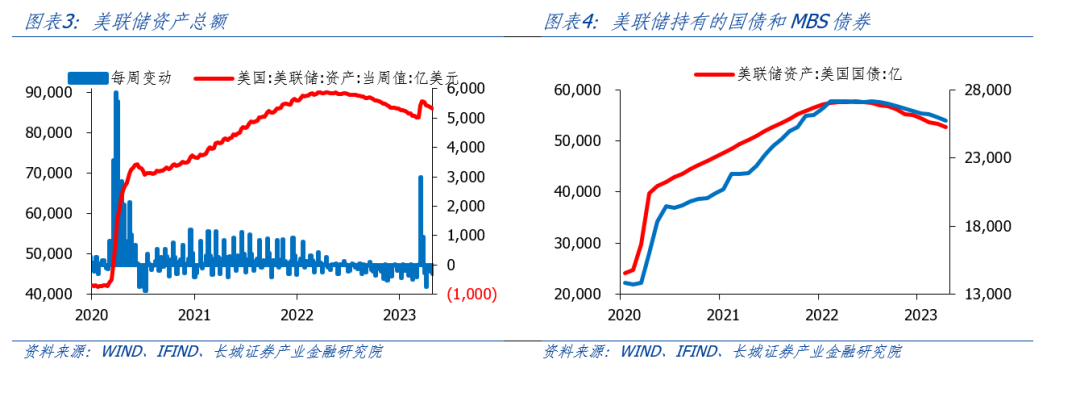

加息虽然结束,但缩表仍需继续。为挽救银行业危机,美联储3月大幅度扩表3236.67亿美元,导致缩表进程受到影响。虽然4月份缩表1429.53亿美元,但是截止4月26日,美联储总资产8.63万亿,只比2022年3月最高点的9.01万亿减少了4.46%,是2020年2月大规模扩表前4.21万亿的104.76%。因此,美联储仍需继续缩表。按计划,美联储每月需要缩减600亿国债和350亿MBS证券,2023年4月,美联储缩减国债635.75亿,缩减MBS证券187.04亿MBS证券。美联储缩表一直低于计划。

2.等待美国经济数据验证

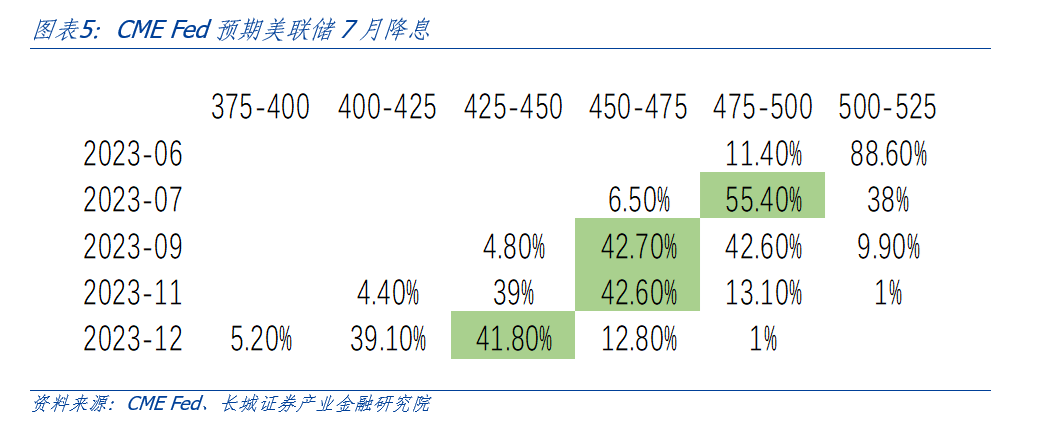

市场预期美联储最快7月降息,我们认为仍存6月降息的可能。美联储FOMC会议后,CME FED联储观察工具显示,7月份降息的概率达到55.4%。在《20230324美国经济开启衰退模式》的二季度展望中,我们指出,如果银行业危机快速演化并推动需求深度衰退,美联储可能在6月降息。虽然当前银行业危机已经过去,但对经济的影响仍然存在,要想出现我们或市场预期的降息政策出台,后面需要美国经济增速的快速回落验证。

银行业危机和债务上限风险都是当前美国经济的风险点。关于银行业危机,鲍威尔表示“美国银行业情况总体上有所改善,但银行业危机带来的影响程度尚不确定”。这意味着银行业危机的冲击已经结束,但影响仍然存在。尤其是“未来的一个特别关注点:信贷紧缩的情况”。关于美国债务上限,5月1日,美财长耶伦警告“如果国会无法解决债务上限问题,美国可能最早在6月1日发生债务违约”。对此,鲍威尔表示“如果无法达成债务上限协议,将对美国经济造成高度不确定的后果”。

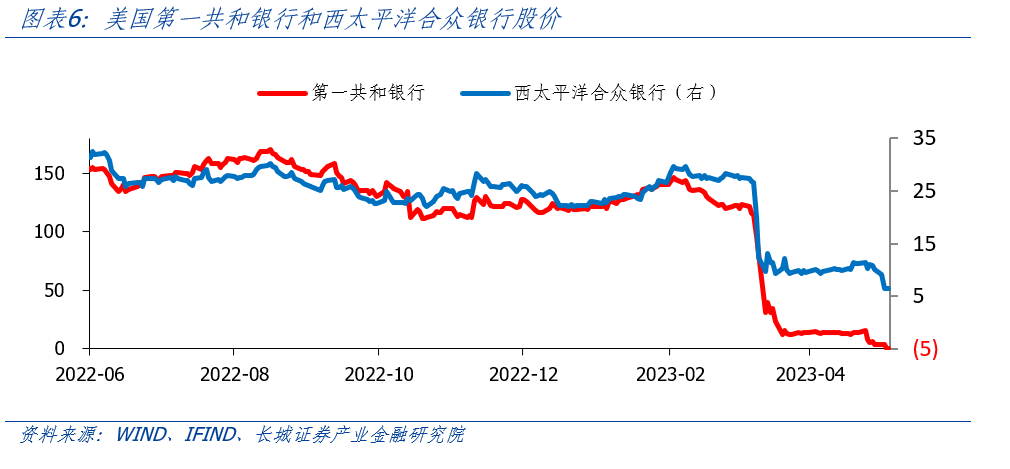

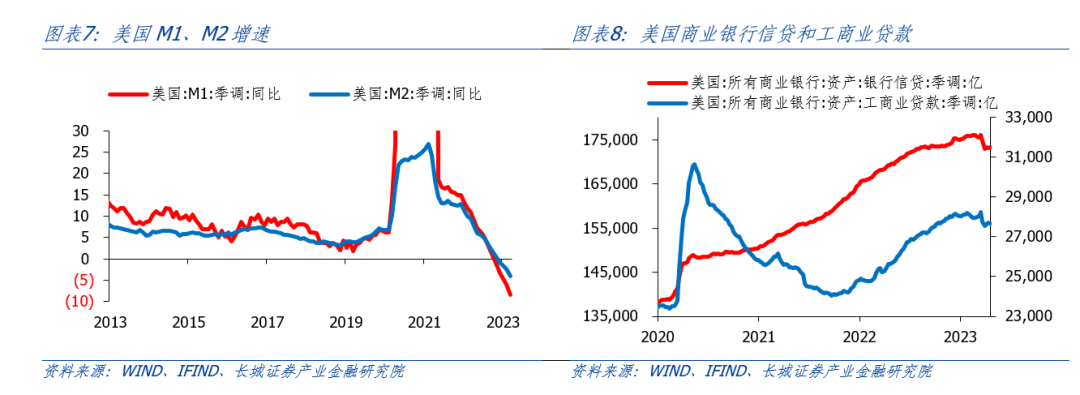

美国银行业危机的滞后影响仍然较大。5月1日,美国第一共和银行被FDIC接管,次日被摩根大通收购。5月3日,西太平洋合众银行股价跌至6.42美元,较3月初的27.99美元下跌了77%,也存在被接管或者收购的风险,引发市场的再一次恐慌。银行业危机导致银行信贷收紧,尤其是工商业贷款减少,3月美国银行信贷减少了2713亿美元,其中工商业贷款减少了449亿美元。M1、M2同比增速进一步下降至-8.33%和4.05%。信贷收紧对实体经济会产生不利影响,加速美国经济衰退的到来。

美国债务违约风险影响较大,可能引发市场波动。美国国债已经触及31.4万亿的上限,如果美国两党无法就提高债务上限达成一致,将可能产生较大的冲击。美债上一次接近违约是在2011年7月,美国两党就提高债务上限的谈判僵持不下,共和党议员提出支持美国“技术性违约”,即暂缓偿还美债利息,以迫使奥巴马政府削减支出。债务违约风险导致美股大幅下跌。7月20日至8月10日,美国纳斯达克指数和道琼斯指数下跌约15%。

在两大风险压力下, 支撑经济的最后一道防线—服务业可能会加速回落。美国经济迟迟无法从滞胀转入衰退的原因就是服务业需求旺盛,支撑就业和经济。3月和4月美国非制造业PMI分别为51.2%、51.9%,远低于1月和2月的55.2%、55.1%。而且,4月份美国非制造业PMI就业50.8%,已经濒临荣枯线了。美国制造业PMI已经连续6个月位于荣枯线以下,如果非制造业也跌破荣枯线,那么就可以确认经济衰退。

美国货币政策正处于关键时期,由于经济处在滞胀和衰退的分界点,货币政策不宜提前放松,只有等到经济进入衰退周期,才能开启降息周期。而当下正处于经济数据验证期,也是验证我们和市场对美国降息预判的验证期。美国经济存在着制造业和服务业、实体需求和劳动力市场不一致的结构性问题,这一矛盾势必会得到解决。但美联储在“稳增长”和“控通胀”之间寻求平衡,也即“软着陆”的政策组合,是在加剧这一矛盾。虽然硅谷银行事件是一次纠正矛盾的行动,但被美联储及时制止,并未引导美国经济控制住通胀。下一阶段我们需要关注美联储是否还会在经济衰退发生时做类似的举措,因为这或许会改变整个下半年美国通胀的形势和我们的所有预判。

风险提示

金融风险集中爆发;美联储加息超预期;国际局势恶化;美国通胀反弹

京公网安备 11010802028547号