一、 信用风险回顾:债市违约规模同比下降,展期事件进一步增多

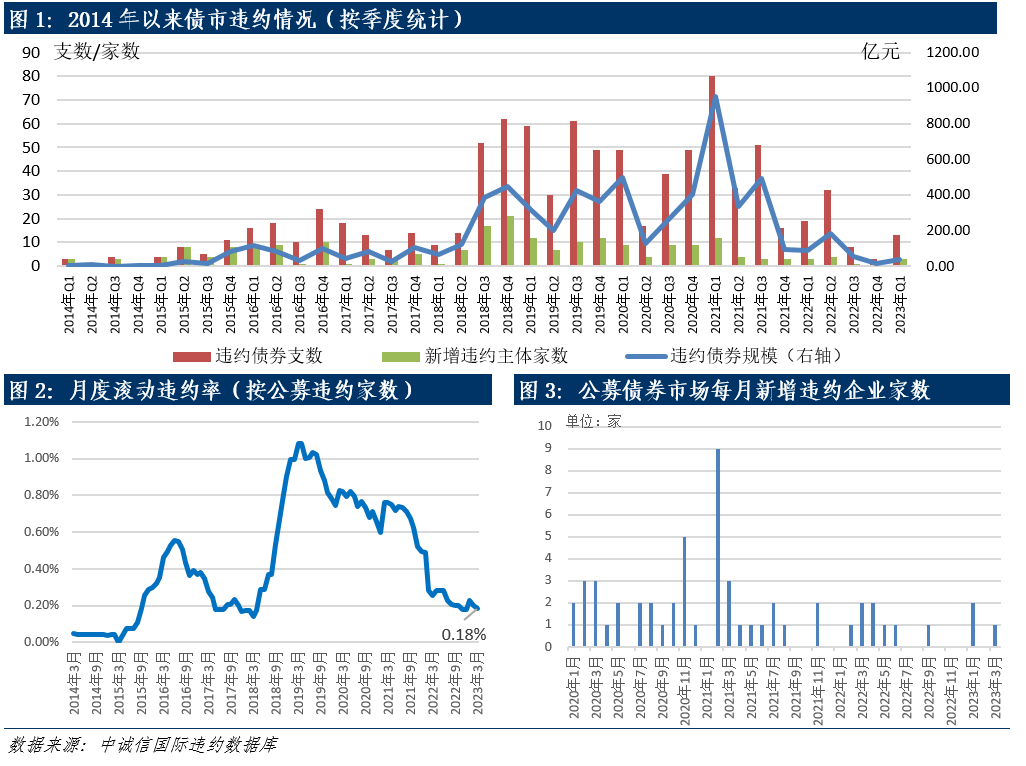

2023年以来在疫情防控政策优化、全民免疫高峰过后,我国宏观经济呈现温和修复态势,货币政策继续坚持以稳为主、精准发力,资金面整体保持合理充裕。与此同时,在全市场债券重点风险防范化解不断强化,运用展期缓释短期流动性风险的发行人数量进一步增加的背景下,一季度债市违约风险释放趋缓,违约债券支数及规模同比减少。据中诚信国际统计,年内共有13支债券发生违约,规模共计39.51亿元,同比减少56%,不过环比增加约1.6倍;新增违约主体3家,与去年同期持平。从公募市场月度滚动违约率[1]表现来看,2023年以来滚动违约率呈现先升后降的态势,1月债券市场新增2家违约主体,滚动违约率小幅抬升至0.23%,并在随后2个月连续下降。截至3月末,公募市场月度滚动违约率为0.18%,与2022年末违约率水平一致。

新增违约发行人均为前期发生过风险事件的民营房地产企业。一季度新增的3家违约发行人为荣盛地产、金科地产和恒大集团,分别为河北、重庆和广东区域的民营房企。并且3家违约主体均在2022年发生过到期债券兑付展期、境外债券违约等风险事件。从违约原因方面来看,受前期行业景气度以及外部融资环境恶化影响,发行人经营业绩下滑、融资渠道受限,自身高杠杆运营、流动性紧张等问题逐步凸显,在调整兑付期限后流动性未能得到实质性改善终而发生违约。自2022年以来地产行业销售及融资支持政策持续发力,2023年《政府工作报告》持续强调“防范化解优质头部房企风险,改善资产负债表状况,防止无序扩张”。尽管当前房地产行业销售及融资略有改善,市场信心得到一定提振。但行业内部分化依旧显著,尾部企业无论销售及融资情况仍未有显著改善,企业持续经营能力不断下降,特别是前期出险企业的市场认可度进一步降低。在此背景下,3家房企因前期高杠杆运营,债务规模巨大的问题显现,叠加自身获现能力下滑、外部融资能力不足。相关发行人在债券展期后未能实现经营及现金流的实质性改善,且再度展期难度较高,最终发生违约。

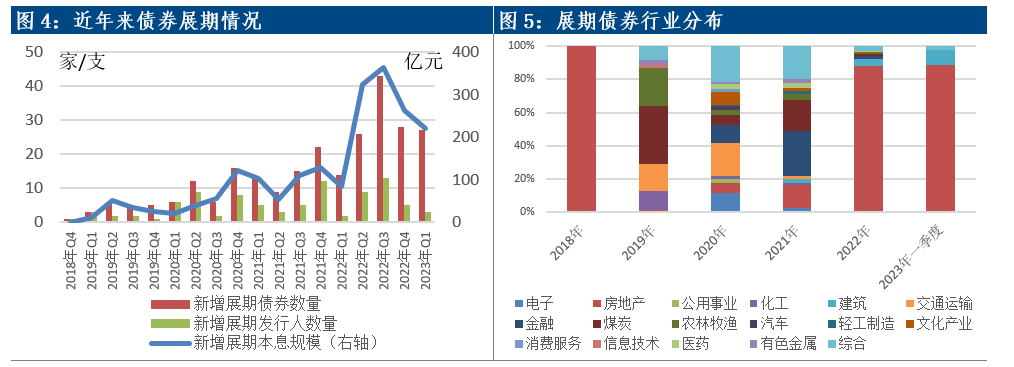

今年以来运用展期方式缓释阶段性信用风险的发行人数量进一步增加。一季度新增展期债券规模为219.53亿元,同比增长约1.6倍;涉及债券27支,同比增加93%。新增展期债券依旧以房企债券为主,规模近195亿元,在全市场中占比达到88%。新增展期发行人3家,其中有2家为违约发行人,均为在主体发生违约后,其他存续债券到期后实行展期的情况;另外1家为湖北省综合性民营企业。从展期期限上看,今年以来展期债券延长兑付期限有所延长,平均展期期限为1.75年,同比增加1年。可以看出在当前防风险政策托底、支持房企合理展期、降低房企短期流动性压力的背景下,展期期限拉长展现出投资者对待债券展期情形接受度有所抬升。

违约后续处置进展有序推进,但违约债券兑付情况依旧缓慢。今年一季度有2家发行人取得实质性违约后续处置进展,1月末国安集团等七家公司重整计划草案被法院裁定批准,并终止其重整程序,并且公司于2月9日根据重整计划完成新国安集团的设立并取得相关《营业执照》;鸿达兴业破产清算申请被广州中院裁定受理。此外,一季度内还有部分发行人破产重整程序在持续推进中,如新华联控股和阳谷祥光均处于重整计划草案制定进程中,预计于今年二季度完成并提交法院审理;华晨汽车持续推进重整投资人招募工作;北大方正重整计划在执行过程中。从兑付进展来看,根据市场公开披露信息,今年一季度暂无债券进行实质性兑付,违约债券兑付工作推进依旧缓慢。

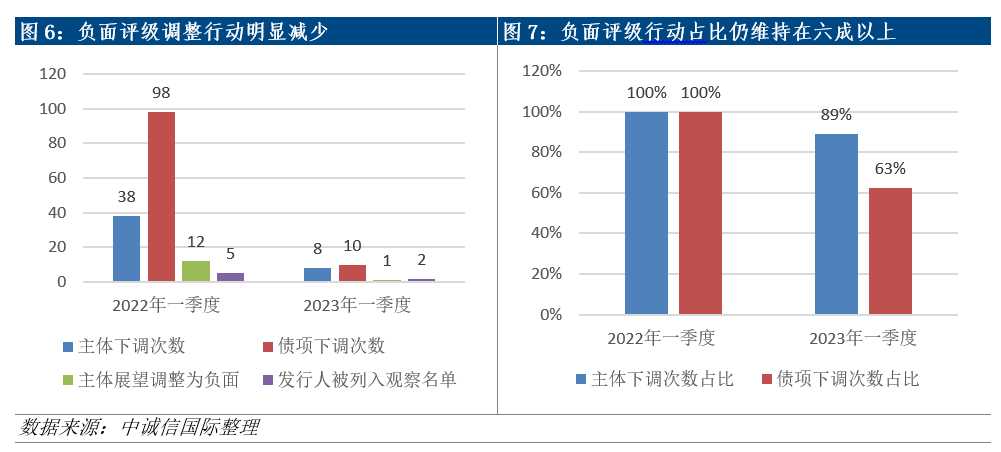

二、 评级调整[2]回顾:评级调整行动大幅减少,调整方向仍以负面为主

2023年一季度,债市级别调整特点与前一年基本一致,发行人主体级别调整数量明显减少,级别调整方向仍以下调为主。具体来看,1-3月债券市场共发生主体级别调整9次,其中主体级别下调8次,同比减少79%;债项级别调整共计16次,其中下调10次,同比减少近90%;主体展望调整为负面1次、发行人被列入观察名单2次,同比分别减少11次和3次。从负面评级行动的占比来看,主体和债项下调次数占评级调整行动的比例虽然较去年同期有所下降,但仍维持在六成以上。

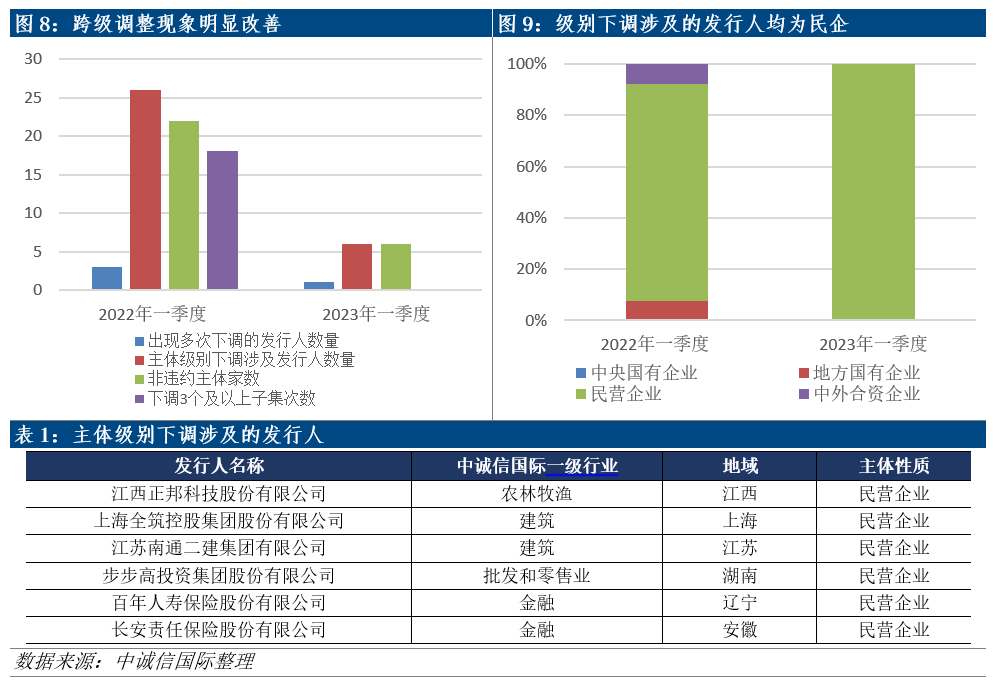

从级别调整幅度来看,今年以来跨级调整现象明显改善。一季度主体级别调整幅度均在1-2个子级,暂未出现主体级别单次调整超过3个及以上子级的情况。主体评级下调共涉及6家发行人,其中有1家主体因子公司和控股股东及其一致行动人分别进行实质合并重整、公司净资产为负、业绩大幅亏损、出现多笔逾期债务等,在一季度内出现被同一家评级机构多次下调的情况。值得注意的是,年内级别下调发行人均为非违约、非展期主体,主要由于一季度新增违约或展期主体,普遍为前期暴露流动性风险的企业,在发生风险事件时已发生过负面评级行动。这一方面说明债券市场信用评级及时性有所提升;另一方面,也表明当前债券市场仍存在一定的潜在信用风险。

从级别下调涉及的主体特点来看,一季度发生级别下调行动的相关发行人均为民营企业,区域分布分散。行业分布方面,产业类发行人主要涉及建筑、农林牧渔及批发和零售行业,其中农林牧渔企业为多次下调主体;建筑企业级别下调主要受上游房地产行业影响,资金回款较差,经营持续承压、短期流动性紧张;另外1家批发和零售企业主要因债务负担重、流动性紧张及内部管理问题而下调等级。金融机构有2家均为保险公司,因净利润亏损、综合偿付能力充足率和核心偿付能力充足率下滑、股权质押及冻结比例大而下调级别。

三、 信用风险展望:债市违约风险整体可控,结构性风险仍存

今年以来伴随疫情对经济影响的明显减弱、政策面持续发力稳增长,国内经济有望继续修复。4月14日,中国人民银行货币政策委员会召开2023年第一季度例会提出,当前国内经济呈现恢复向好态势,但恢复的基础尚不牢固,仍需进一步疏通货币政策传导机制,保持流动性合理充裕。同时,央行在2023年度金融稳定工作会议中再次强调要将防范化解金融风险作为金融工作永恒主题,坚决守住不发生系统性金融风险的底线。此外,从到期压力来看,未来三季度信用债到期规模预计在10万亿元左右,同比小幅缩减,叠加当前债券市场信用债融资环境边际修复,发行人再融资滚动压力或有所下降。总体来看,后市债券市场违约风险整体可控,我们仍继续维持违约率在0.15%-0.25%之间运行的预测[3]。

然而考虑到当前国内经济修复仍面临多重风险和考验,国际方面俄乌地缘冲突持续、中美大国博弈、全球经济走弱压力增加等不确定、不稳定因素仍形成扰动;国内宏观债务风险维持高位、部分微观主体经营修复尚存一定不确定性,加之多数发行人短期偿债能力尚未修复,企业融资结构分化态势显著,债券市场结构性风险犹存,尾部发行人风险仍存在一定释放压力。具体关注以下三大风险点:

1、关注房地产行业信用分化及尾部风险持续出清的可能。今年以来房地产行业政策端持续发力,货币政策委员会在一季度例会中强调要有效防范化解优质头部房企风险,改善资产负债状况。年内房企信用债融资情况略有升温,但改善程度有限,行业内融资分化现象显著。业务经营方面,尽管当前房地产行业需求端市场有所升温,但行业整体已经进入供需结构性调整的转型期,短期内大幅改善概率较小,特别是尾部及已经出险的房企经营情况依旧较弱。在此背景下,后续部分优质房企融资和监管环境有望获得进一步改善,但非国有尾部房企或仍存在流动性紧张情况。考虑到未来三季度在房企存量债券中,境内信用债到期规模有5500多亿元面临到期或回售、境外美元债则有超过240亿元到期,短期内尾部房企资金面或仍面临一定压力,需关注尾部房企发生债券展期以及海外其他债务逾期触发的交叉违约风险,以及需关注行业尾部风险的持续出清。

2、关注展期债券违约风险递延释放的可能。今年一季度新增违约发行人均为前期发生过展期的主体,并且年内新增展期债券规模大幅增加,截至2023年3月末已展期且尚未兑付的债券约有1140亿元。从公开披露的展期债券兑付情况来看,截至今年一季度末,在已届到期日的展期债券中,仅15%的债券完成兑付,在展期后仍发生违约的债券规模占比为17.4%、再次展期占比为32.55%,其余展期债券兑付情况未公开披露。2023年内到期的展期债券约有625亿元,其中涉及已违约发行人的规模超过300亿元。考虑到展期债券兑付占比较低,债券展期后能否按约定兑付仍存在较大不确定性。

3、关注隐债严监管下城投债务滚动压力以及重点区域风险外溢的可能。当前在隐性债务化解提速、严监管背景下,城投企业外部融资渠道明显受限,外加企业自身盈利能力偏弱,内生现金流不足,同时受房地产行业尚未修复、土地市场疲弱、地方财政收入乏力等影响部分政府项目回款不及时,整体偿债资金来源有限。在较大的偿债压力下,部分城投企业,特别是主体资质一般的弱区域、弱主体债务滚动压力或进一步抬升。近年来城投非标违约、商票逾期事件明显增多,且主要集中发生在债务负担较重、财政实力较弱、金融资源相对薄弱等地区,如甘肃、贵州和山东等。在债务滚动持续承压下,需警惕城投企业流动性风险通过互联互保、特殊条款等途径在区域内部传染或向外蔓延传导的风险。

[1] 月度滚动违约率是以统计时点向前倒推12个月的月初存续的公募债券发行人为样本(不含此前已违约的发行人),统计该样本在这12个月内合计新增的违约发行人数量占比。

[2] 本报告中评级调整数据均根据公开披露评级报告的评级行动进行统计。

[3] 参见【2022年债市信用风险回顾与下阶段展望】缓流其外,暗礁其中,警惕滞后之患

京公网安备 11010802028547号

京公网安备 11010802028547号