秦勇/文 2023年一季度的数据有很多与以往的经验反常的地方,当然在市场上也能找到相应的各种解释,笔者则试图结合已经发布的数据及政策的历史和现实,寻找一些未来经济发展的线索。

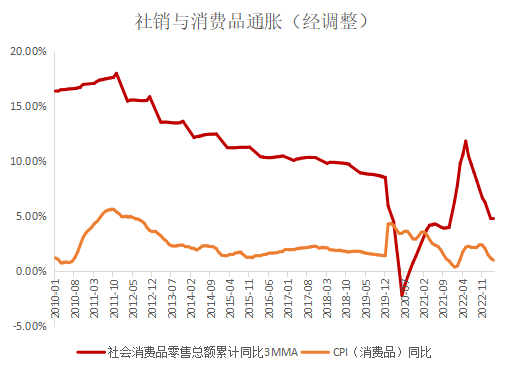

首先,消费没有市场想象的那么乐观,通胀也没有市场想象的那么悲观。需要解释一下我们对数据做了调整,3月单月社销10.6%的增长看上去很大,考虑近几年受疫情影响数据一直有一些基数的扰动,如果使用两年平均的话,实际上3月社销的高增有很大一部分是基数影响(去年同期-3.5%),且真正消费反弹力度较大的是1-2月(6.7%)。另一方面,通胀也考虑基数的原因,去年3月开始通胀显著抬头,除去基数影响,通胀基本是走稳的。当然从上面的角度看,消费3月恢复是偏弱的,因此通胀的变化基本符合需求情况。

那么在一季度贷款余额同比多增3.1万亿的情况下,是否可以认为通胀可能相对滞后,因此对中国经济保持相对乐观一些?

实际上一季度经济数据出来后,大多数市场参与者都上调了中国全年经济预测,但这是需要有两个条件配合的:第一,财政政策是否继续保持一季度的力度?从年初工作报告的计划来看,考虑广义赤字实际上还略有收缩,前3个月连续每个月贷款同比多增7000亿以上,这在历史上没有出现过,这主要是考虑到疫情在2022年底对经济的冲击以及紧接着管控放开后的二次冲击,需要提振市场主体的信心。即使这个思路贯穿到二季度,那么财政发力进入下半年后还会明显乏力,因此第一个条件今年不会很有利。

更重要的是,财政发力对经济是否起到了有效的拉动?

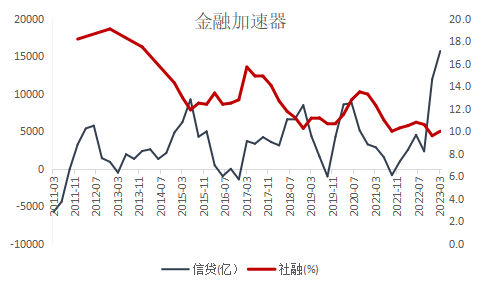

在中国,政府投资对经济的拉动立竿见影,不仅如此,以间接融资为主的融资体系与以信贷额度为主要手段的货币政策体系结合,国有企业成为信贷扩张的重要主体。但由于它们往往集中在一些传统行业,并且它们的风险偏好是外生的,是执行国家投资计划和保值增值为目标,因此在需要信贷扩张的时候,中国的“金融加速器”并不是每一次都能启动得起来。

按照“金融加速器”理论,企业的投资受到企业资产负债状况的影响,当企业受到冲击时,其现金流和净值当然会受到影响,而这种影响本身又会进一步放大冲击的效用。国有企业在经济受冲击时受到的影响相对较小,在信贷扩张时又吸收了主要的贷款额度,而这并没有改变它们的风险偏好,放大作用十分有限;相反,中小企业在经济受冲击时受到影响很大,但信贷扩张初期由于受损的资产负债表和现金流状况较差,进一步压制了他们提高风险偏好扩大投资的能力,因此在经济复苏的初期,信贷增长并不意味着经济就进入了良性的循环。

参照历史上,金融加速器真正发挥作用的时期是2016-2017年和2019年,今年这样天量的新增贷款与相应的社融改善是不匹配的,也就是说政府虽然政策有所提前,但是效果并不理想。

从金融加速器是否启动的角度,今年的情况更类似2015年,信贷增长并没有带来社会整体的融资状况改善。不仅如此,工业品价格在经历了两年衰退后进一步下探,最后倒逼“供给侧改革”,才营造了2016-2017年经济整固恢复。当然,彼时的供给侧有很强的政府主导特征。当下中国由于面临的外部环境已经发生根本的变化,目前更需要市场化地做加法,通过市场化激发私营部门活力,在面向未来的供给领域实现突破。

对应到一季度的另一个重要数据——制造业投资,出现如此大的新增贷款却没有稳住制造业投资增速,尤其是考虑到去年同期制造投资增速已经进入快速回落的通道。房地产投资在此不赘述,目前还处于存量投资消化阶段,这个阶段可能会历时较长,与此同时,经济发展需要从内需、外需和私营部门投资方面下真功夫。

(作者系上海发展研究基金会特约研究员)

京公网安备 11010802028547号