王晋斌/文

靠高债务刺激的经济增长都具有极高的风险性。高债务刺激的经济经不住激进的加息,目前美国可交易国债的账面浮亏近2万亿美元。不论美国如何使用美元霸权体系实施政府杠杆与私人杠杆之间的置换,以恶化政府资产负债表为代价改善微观主体的资产负债表,但美国政府资产负债表的恶化将对美联储的货币政策形成制约,美联储的独立性是打折扣的。美国债务存量越大,美联储加息的顾虑就越多。未来美联储的货币政策再想走这种激进紧缩路线的可能性越来越低,不要说像上个世纪80年代那种疯狂的加息方式,即使是像2022年这样的激进加息方式,未来的美联储可能也是可望而难求了。美国政府庞大的债务正在使美联储丧失快速应对持续高通胀的能力。

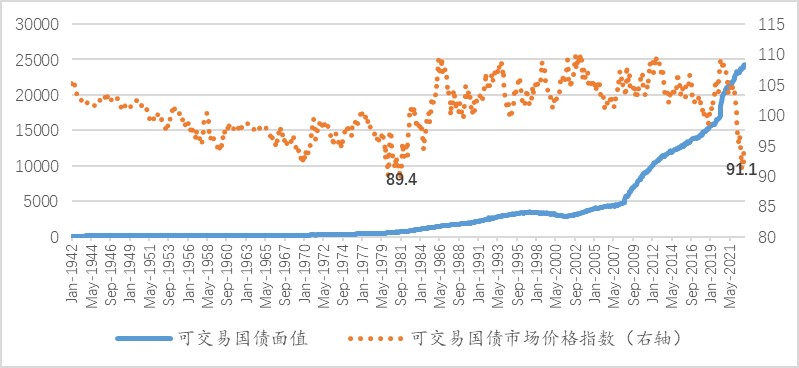

截止2023年2月,美国可交易国债(Marketable Treasury debt)面值为24.28万亿美元,占美国国债总数量的77.17%。在美联储激进加息方式下,美国国债市场价格快速下跌,市场可交易国债价格指数在2022年10月份达到阶段性最低值91.1,持有美债资产将出现近9%的账面浮亏。这一浮亏幅度比1942年以来的历史最低点1981年9月的10.6%仅低1.7个百分点(图1)。

图1、美国可交易国债面值(十亿美元)和可交易国债价格指数

注:可交易国债价格指数=市值/面值*100。数据来源:Dallas Fed.

从上一轮美联储的加息周期来看,从2015年底到2018年底联邦基金利率从0.12%上升至2.40%,美国可交易国债市场价格指数从大约103下降至100.5,下降了2.5个百分点。在三年9次每次25个基点的柔和加息方式下,美国可交易国债市场价格指数下跌幅度可控。2015年底美国可交易国债面值13.2万亿美元,持有这种可交易国债的账面浮盈接近3900亿美元;2018年底市场可交易国债面值为15.5万亿美元,持有这种可交易国债的账面浮盈快速下降至715亿美元。这就是说,在2015-2018年的加息周期中,持有可交易美国国债的市场价值出现了一定的波动,但持有美债的账面始终是有浮盈的。

从国际投资者持有的美债数量来看,从2015年底到2018年底,国际投资者持有的美债数量从6.14万亿美元上升至6.27万亿美元。在这个加息周期中,国际投资者出现了减持美债的阶段性行为,在2016年11月和2017年1月跌破6万亿美元,大约持有5.95万亿美元的美国国债。但整体上由于持有美国国债存在账面浮盈,这三年国际投资者持有美债数量增加了约1300亿美元。

从这一轮美联储激进的货币政策周期来看,在极度宽松和快速收紧的过程中,美国国债市场价格经历了急剧的变化。从上一轮加息周期结束后,疫情冲击导致美联储在2020年3月份实施了无上限零利率的宽松政策,加上避险行为的助推,美债收益率大幅度下降,市场可交易美债的市场价格大幅度上涨。可交易国债市场价格指数从2018年底的100.5上升至2020年3月份的109.3。2020年3月可交易国债面值17.1万亿美元,市场价值达到了18.7万亿美元,持有这些债券的账面浮盈高达1.6万亿美元。这一时期国际投资者持有美债数量从6.27万亿美元上升至6.95万亿美元。2020年2月份国际投资者持有美债达到了7.23万亿美元,3月份存在比较大幅度的减持,可能的原因是2020年3月份全球金融大动荡导致市场追逐美元流动性,部分国际投资者减持了美债。2018年底至2020年2月这个期间国际投资者持有美债数量增加了近1万亿美元,重要的原因是这期间持有美债的账面存在巨额的浮盈。

从2020年3月开始极度宽松至2022年3月由于通胀压力而加息,美联储走完了两年的激进宽松货币政策周期。到2022年3月份市场可交易债券价格指数在2018年底以来首次跌破100(为99.2),这时候持有美债将面临幅度不大的账面浮亏。2022年3月份可交易国债面值近23.3万亿美元,账面浮亏1790亿美元。

依据美国财政部的数据,2021年底是国际投资者持有美债规模的最高点,达到7.74万亿美元。2021年底市场可交易债券价格指数依然达到了103.7,持有美债存在3.7%的账面浮盈价值。由于美联储进入了激进加息周期,经过9次加息(不包括最近的1次),联邦基金利率达到4.50-4.75%的区间,美债账面浮亏也快速扩大。以最低点2022年10月计算,当时可交易国债面值为23.6万亿美元,市场价值为21.6万亿美元,账面浮亏高达2万亿美元。2020年10月是这轮加息周期中国际投资者持有美债数量的低点,约为7.13万亿美元,相比2021年底的峰值已经下降了6100亿美元。这意味着在上述10个月的时间里,国际投资者抛售了6100亿美元的美国国债。

截止到今年1月份美国市场可交易国债价格指数93.8,相比2022年10月份的阶段性低点有一定的上升,但持有美债依然处于账面浮亏的状态,大约浮亏1.5万亿美元。今年1月份国际投资者持有美债的数量上升至7.40万亿美元,较去年10月份上升了2670亿美元,这应该是部分国际投资者抄底美债的结果。

截止今年2月份美国市场可交易国债价格指数再次下降至92.3,持有美债的账面浮亏高达1.88万亿美元,接近2万亿美元的账面浮亏将迫使国债持有者必须穿越这个加息周期直到进入降息周期才能实现账面浮亏的减少或者持平,出现账面盈余的可能性要取决于美联储未来降息周期的力度。从今年1月份数据来看,国际投资者大约持有美国可交易国债数量的30%,70%的可交易债券是美国国内个人投资者或者机构投资者持有。

根据美国联邦储蓄保险公司今年2月28日发布的数据,随着美联储持续加息,2022年底美国银行持有债券的账面浮亏总额达到约6200亿美元(Remarks by FDIC Chairman Martin Gruenberg on the Fourth Quarter 2022 Quarterly Banking Profile),2022年银行业净收入2630亿美元,比2021年的历史高位2791亿美元下降5.8%。美国银行业也将被迫穿越这个加息周期直到进入降息周期来减少债券估值的账面浮亏(当然一部分债券本身就是没有到期的)。

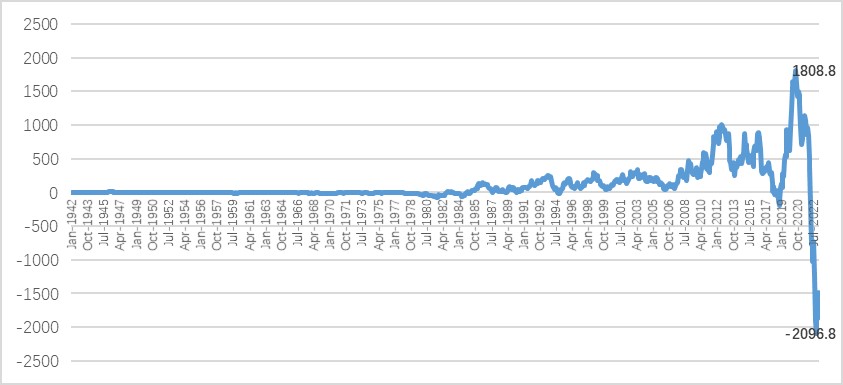

从2020年3月接近零利率到2022年3月加息,美联储的疫情激进货币政策周期导致了债券类资产市场价值的剧烈波动,同时随着美国市场可交易国债存量规模的急剧攀升,美国国债市场似乎难以承受这种巨额的账面浮亏。图2显示了1942年以来美国市场可交易国债的月度浮盈和浮亏数额,尽管在1981年那一轮疯狂的加息周期中,持有美债的浮亏幅度最大,但由于国债存量规模不大,大约6000亿美元,浮亏总额相对小很多。1981年9月浮亏幅度最大的月份账面价值浮亏总额为715亿美元,而在2022年10月账面浮亏高达近2.1万亿美元。如果从国债市场价值/GDP来看,1981年的时候大约30%,而2022年时高达110%。

图2、美国可交易债券市场价值与面值之差(十亿美元)

数据来源:Dallas Fed.

图2也显示了在次贷危机之前,美国市场可交易债券的浮盈和浮亏数额相对比较平稳。2007年底美国市场可交易国债面值大约4.5万亿美元。次贷危机深刻改变了美国经济的运行方式,政府债务快速增长。2012年1月美国市场可交易国债面值突破10万亿美元(10.06万亿美元)。疫情暴发前的2019年底美国市场可交易国债面值达到了16.67万亿美元。2020年疫情暴发后,美国实施了财政赤字货币化政策,美联储帮助财政大规模融资,美国市场可交易国债面值在今年2月份达到了历史峰值24.28万亿美元。

次贷危机至今美国家庭和企业存在明显的去杠杆过程,但美国政府存在激进的加杠杆过程。不管是以何种主体负债,靠债务刺激的经济增长都具有极高的风险性。美国政府自认为美国政府债券是全球最重要的安全资产,并依靠美元霸权体系实施了政府杠杆与美国居民及企业杠杆的置换。这种杠杆置换的风险还是在激进加息方式下暴露出来,硅谷银行关闭事件就是典型的案例。硅谷银行因为持有大量的美债(包括MBS)出现了账面大额浮亏,在储蓄减少和储户提现的双重压力下,最终被迫关闭。

当一个经济体的债务越来越高后,在面对通胀时,货币政策紧缩需要充分关注金融稳定性。事实上,2020年8月份美联储货币政策新框架中强调了金融稳定是货币政策有效实施的前提条件,但在面临居高不下的通胀压力下,美联储“执念”控通胀而激进加息,债务价值重估带来的风险暴露就会逐步显现出来。

保持对通胀的容忍度并提供市场流动性防止银行业出现流动性危机应该是美联储和美国财政部当下的政策选择。除此之外,短期中看不到其他的有效办法,因为债务还面临债务上限的约束,不可能出现债务下降。今年3月22日美联储发布了《经济预测概要》,将2023年的通胀目标从去年12月份预计的3.1%上调至3.3%。在过去的2周(3月9日到23日),美联储总资产从8.342万亿美元增加到8.734万亿美元,增加了3920亿美元,超过50%的部分来自银行以美国国债和MBS债券作为抵押向美联储的贷款。

不论美国如何使用美元霸权体系实施政府杠杆和私人杠杆的置换,以政府资产负债表恶化为代价改善微观主体的资产负债表,但美国政府资产负债表的恶化将对美联储的货币政策形成制约,美联储的独立性是打折扣的。经济靠债务来刺激增长,债务存量越大,美联储加息的顾虑就越多。从这个视角看,未来美联储的货币政策再想走这种激进紧缩路线的可能性越来越低,不要说像上个世纪80年代那种疯狂的加息方式,即使是像2022年这样的激进加息方式,美联储可能也是可望而难求了。美国政府庞大的债务正在使美联储丧失快速应对持续高通胀的能力。

京公网安备 11010802028547号