记者 胡艳明 2022年银行理财年报显示,截至2022年末,市场规模27.65万亿元,同比下降4.66%。相比之下,近几年公募基金发展迅猛,市场规模与银行理财的差距只有1.62万亿元,银行理财“资管一哥”地位受到挑战。

银行理财公司高管如何看待赎回潮?如何找到自己真正的定位,培养出自己真正的核心竞争力?在2月26日举行的第五届全球财富管理论坛“理财子公司的差异化发展之道”大会上,国务院发展研究中心金融所副所长陈道富、农银理财总裁段兵、光大理财总经理潘东、中银理财副总裁蒋海军、工银理财副总裁李雪松就理财公司如何走好差异化发展之路等问题进行了探讨。

市场规模差距缩小

随着资管新规、理财新规、银行理财子公司管理办法等相继落地,银行理财从商业银行独立出来成立理财子公司,成为了和公募基金、券商资管一样的市场化资管机构。

从市场规模来看,截至 2021年年底,与公募基金、信托、保险资管等其他类型资管产品相比,银行理财产品存续规模已连续三年居各类资管产品首位。2022年,银行理财险守“资管一哥”的地位。

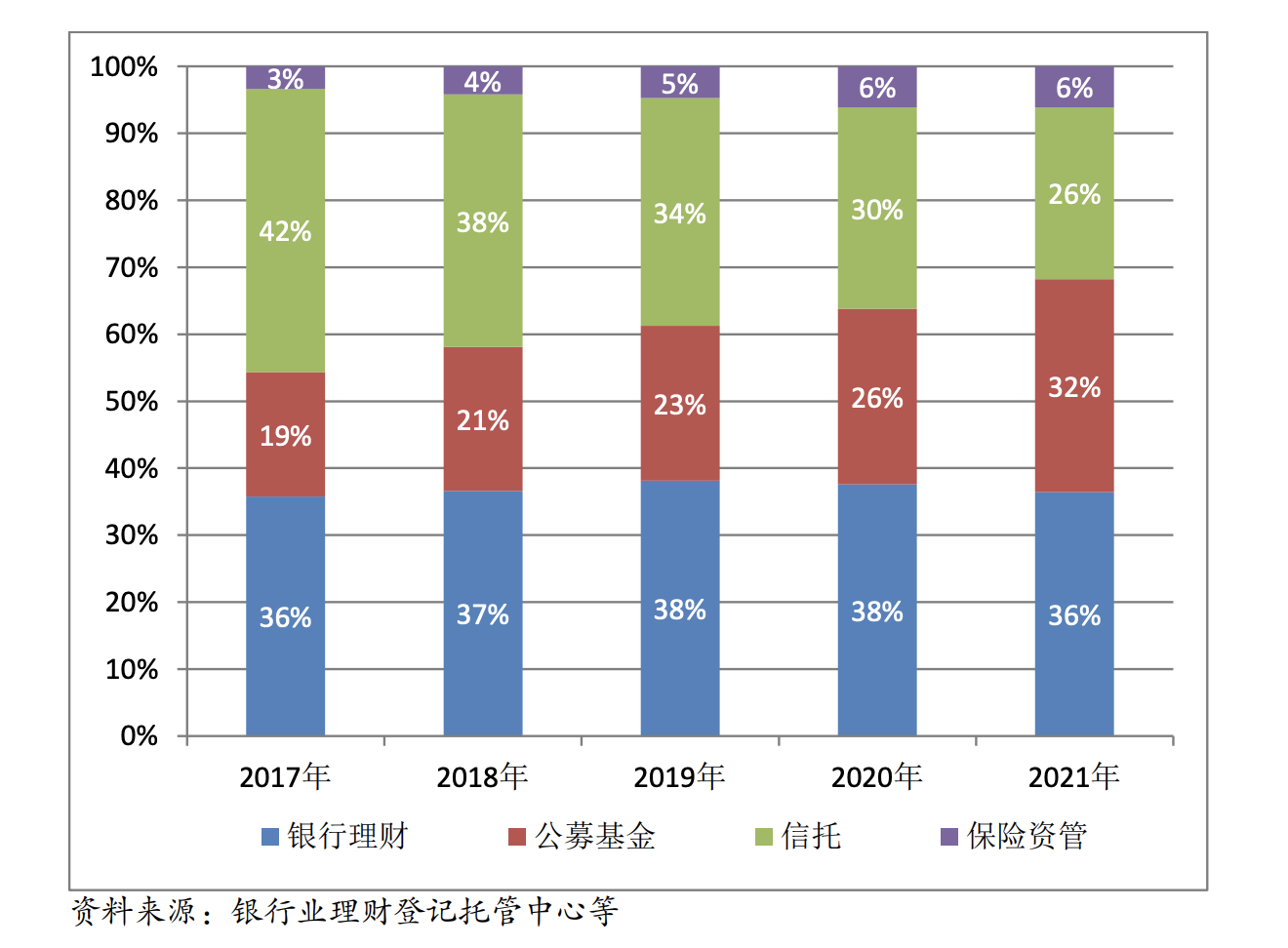

相比之下,近几年公募基金发展迅猛,在资管市场的占比从2017年的19%增长到2021年的32%;而银行理财的规模占比从36%升到38%后再回到36%。

截至2022年末,公募基金规模与银行理财的差距只有1.62万亿元。

1月20日,中国证券投资基金业协会发布2022年12月公募基金市场数据,截至2022年12月底,我国境内共有基金管理公司142家,管理的公募基金资产净值合计26.03万亿元,全年规模微增1.83%。

2023年2月17日,银行业理财登记托管中心发布《中国银行业理财市场年度报告(2022)》。根据报告,截至2022年末,银行理财市场规模27.65万亿元,同比下降4.66%。

各类机构的资管业务既有互补,也在重叠领域存在竞争。国信证券金融业首席分析师王剑认为,银行理财公司低风险偏好的客户群与基金公司的散户客户群有一定重叠,它们在资产配置上存在竞争;此外,二者在获取债券、股票等传统品种的底层资产时也有一定竞争关系。

对于行业如何差异化发展,潘东认为,这个差异化不仅体现在大资管行业中,理财这个行业和基金、保险的差异化,同时在理财公司内部也看到差异化。

从外化的差异方面,潘东总结为四个特征:第一,生长速度快,三年半的时间从零到22万亿,即使去年由于市场的波动,整个银行理财行业是负增长4.66%,但是银行理财公司这个子行业在去年最艰难的情况下也增长了22%;第二,单体规模大,不到30家公司有22万亿的体量;第三,银行理财公司的产品里面固定收益类的产品占比非常高,银行理财公司22万亿的体量里面有21.3万亿是固定收益的产品;第四是客群的构成特征,投资者风险偏好更趋稳健。

回顾“赎回潮”

在2022年,银行理财罕见地遭遇两次破净潮。3月股市下跌引发不少银行理财跌破净值,但从整体理财市场来看,权益市场占比相对很小,波动慢慢平息。

到2022年11月,债市动荡引发银行理财大规模破净。银行理财是债市的重要参与者,不少投资者经历了上半年积累的收益短期内全部跌没的情形,选择割肉离场,“流动性收敛—净值下跌—产品赎回”的螺旋回路下,短期内引发债市连锁反应。

投资者的巨额赎回也让银行理财“伤筋动骨”,2022年第四季度银行理财规模下降超2万亿元。

“理财这个行业,在10月份之前基本正增长,11月整个行业掉了1万亿元,12月整个行业掉了1.5-1.8万亿元。拐点发生在11月11号,它给了银行理财去检视自己的产品线、检视自己的服务线的好机会。”潘东表示。

对于赎回潮的原因,行业认为有理财“净值化”的原因,也有投资者教育不到位的原因。

“过去三年为什么没有看到这个,也净值化了,也投资者教育不到位。”潘东认为,这里面深层次的催化剂是由于过去三年多的债券小牛市,掩盖了很多矛盾。当这个转向突然来临的时候,全行业堆积了27万亿元的净值型的产品,9千万理财投资者并没有经历过理财子成立之后的波动。以前都是牛市,看到的都是赚钱。所以全行业要感谢这次机会,否则也许明年或者后年,迟早要看到利率转向。

同是资管行业,但2022年保险和公募所受的影响相对较小。潘东认为,核心原因不是理财子不努力,也不是管理能力不行,而是因为保险本身是保本保收益的产品,公募基金发展了20年,债券型产品不到1万亿,所以在债券的牛市转向下他们受到的影响较小。

“去年两次比较大的市场波动,第一次是4月份,第二次是11月份,这两次大的市场波动当中,各方各面都是以资产管理的标准和要求分析银行理财为什么会出现这种情况。”段兵表示,经过这两次广泛的市场波动和讨论之后,其现在对银行理财或银行理财产品有一个特别的看法,银行理财或银行理财产品不是一个纯粹的资产管理,它实际上是财富管理的解决方案,产品本身就是一个解决方案,不是单纯的一个投资工具。

陈道富认为,银行理财整个行业同质化,且存在一定程度上的流动性匹配的问题。尤其是2022年赎回潮事件以后,使我们更清醒地看到银行理财距离客户的期待还有一段距离。同样的客户群体、同样的应对策略的情况下,当市场受到一定冲击以后,就出现了同样的市场行为,出现了一定程度的同质化的问题,也暴露出理财公司资产和负债在资产流动性匹配方面出现了不一致的地方。

建言行业发展方向

面对客户赎回,2022年12月以来,有多家银行理财子公司陆续推出了一系列以摊余成本法估值的理财产品。但在净值化大趋势之下,调整资产的估值或与资管新规的立意相悖。

2023年春节后,继“摊余成本法”理财后,银行理财子再推“混合估值法”理财产品留客。

混合估值理财产品,即将两种估值方式(摊余成本法和市值法)相结合,部分资产采用摊余成本法进行估值,部分资产采用市值法进行估值的理财产品。包括工银财、招银理财、平安理财在内的多家银行理财子相继推出“混合估值法”理财产品。

新产品未来会否成为银行理财市场的主流产品?银行理财能依靠此类产品重新夺回市场吗?未来银行理财的发展方向路在何方?

“我们的银行理财公司到底是母行的理财公司,是银行系的理财公司,还是大资管下的带有财富管理的资管类机构?这是一个需要思考的定位问题,我希望能够跳出身份,跳出固有客户,跳出原有的资源禀赋,能够真正寻找更广阔的在市场的定位。”陈道富表示。

蒋海军谈到,在资管新规刚刚开始的时候,从一个绝对收益型的类似于存款的产品,转向一个净值化的产品到底路在何方,当时(方向)不太清晰。经历了三年多的发展,经历了去年市场的冲击以后,这种疑问又重新出现,但他个人觉得现在的定位是比较清晰的。

从银行理财整个发展过程来讲,蒋海军说,十几年以来,银行理财就是一种稳健的收益型的低风险的产品,给客户提供一个稳定的回报,这个定位在资管新规、净值化转型以后,并没有特别明显的变化。

资管新规后,不少研究人士认为,银行理财要面对净值化转型和投资者刚兑预期之间的矛盾。

蒋海军表示,从客户的需求端来讲,客户在过去需要一个稳定的高于存款的回报,到现在也是一样。这跟理财公司净值化和走出一个不一样的发展道路来讲并不矛盾,在这个发展过程当中,理财公司在资管行业里找到了一个明确的定位——就是低风险、低波动、稳健回报。

围绕这个定位,蒋海军认为理财应进一步提升几方面的能力:一是投研能力;二是建立全方位、全天候、全渠道的投资者服务体系;三是各家机构根据自己本身的特色,差异化发展;四是风险管理能力;五是理财公司是在银行系下,从银行脱身出来,对于银行体系所承担的服务投资者和服务实体经济的使命认识。

布局未来,李雪松认为,有五个方面的能力需要理财公司着力提升。第一是投研能力,在大类资产配置中,银行理财在估值收益几个方面有自己独到的优势,但是在权益市场方面有需要自己再进一步提升的空间。投研能力方面不能有短板,几条线应该综合化的发展,在各个市场布局。第二,在渠道的服务能力方面要有所提升。渠道的服务能力和同行业如基金公司比较有进一步提升的空间,下一步在前台营销、中台支持、后台服务支撑几个方面进一步努力。第三,客户服务能力;第四,在服务国家发展战略方面的能力;第五,数字化的运营能力。

京公网安备 11010802028547号