王晋斌/文

过于充裕的流动性是美联储控通胀面临的难题。美联储必须持续收紧,尤其是流动性要持续收紧,减弱投资者风险偏好,才能有利于控通胀。

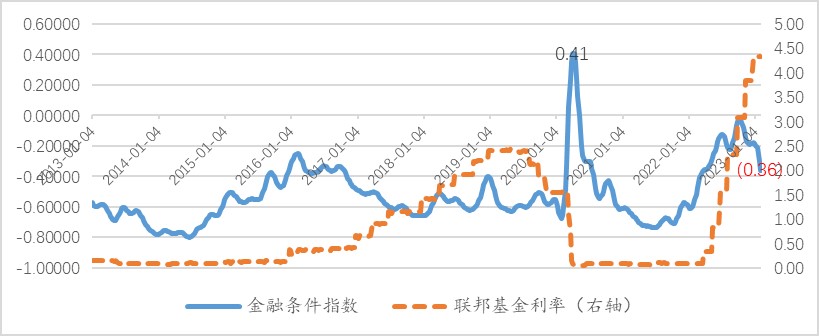

美联储控通胀面临着当下的难题:联邦基金利率快速抬升,但金融条件逆转并快速宽松。图1显示了从2022年10月中旬开始,当联邦基金利率从3.1%上升至今年2月初的4.6%时,美国金融市场中的芝加哥全国金融条件指数从-0.028下降至-0.359。金融条件如果不能持续收紧,美联储控通胀的效果将事倍功半。

图1、联邦基金利率(%)与金融条件指数(周数据)

注:金融条件指数从2013年1月4日开始,联邦基金利率从2013年1月2日开始。数据来源:Federal Reserve Bank of St. Louis.

图1中除了2020年3月出现的金融大动荡导致金融条件骤然收紧的特殊阶段外,我们可以观察上一轮紧缩中的情况。2013年12月18日美联储FOMC正式决定适度降低资产购买速度,从2014年1月开始每月减少购买50亿美元MBS和50亿美元长期国债,开启了上一轮的TAPER。金融条件基本从2014年的阶段性底部开始逐步收紧,一直收紧至2016年2月。从2015年底美联储开始第一次加息,到2016年中旬之前,联邦基金利率基本保持不变(0.4%左右)。此后美联储缓慢加息至2018年底,联邦基金利率维持在2.4%左右的水平。从2016年2月到2017年12月期间,也出现了联邦基金利率上升和金融条件宽松的反向走势。IMF在2014年4月份的《全球金融稳定报告》中将2013年TAPER恐慌时间的阶段划分为2013年5月21日-2014年3月21日,共计8个月的时间。但随后由于欧洲央行在2014-2017年经历了大约2.3万亿欧元的大规模扩表,推动美元指数走高,引起了资本回流美国,充裕的流动性是这个阶段联邦基金利率上升和金融条件宽松出现反向走势的基本原因。

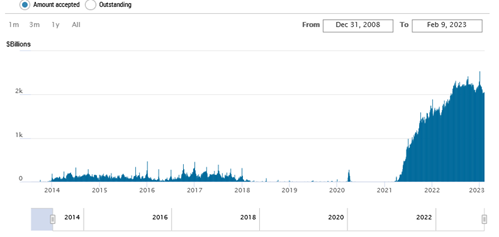

图2显示了2008年以来美联储逆回购规模的变化。在2016-2017年美联储隔夜逆回购具有一定的规模,规模可以从几百亿美元到4700亿美元之间,波动也比较大,市场能够保持一定的流动性,这也是2016-2017年联邦基金利率上升而金融条件宽松的重要原因。从2022年5月份以来,隔夜逆回购规模基本都在2万亿美元及以上,这说明美国金融市场的流动性是非常充裕的。对比历史,也可以大致判断当前美国金融条件宽松与美联储激进加息出现反向走势的基本原因还是市场流动性过于充裕。

图2、美联储逆回购规模(十亿美元)

数据来源:The New York Fed.

从美联储去年6月份开始缩表以来,从去年5月份的峰值约8.95万亿美元下降至今年2月9日的约8.44万亿美元,下降了0.51万亿美元。但由于美元指数从去年4月中旬以来,一直持续在100以上运行,强美元吸引了资本回流。按照BEA给出的去年1-3季度美国金融账户净交易数量,美国从国外净借入了大约6800亿美元。一方面美联储通过缩表减少流动性,另一方面外部资金在不断流入美国,对冲了美联储对流动性的紧缩,结果导致了逆回购规模居高不下,一直维持在2万亿美元及以上的规模,目前逆回购利率作为利率下限已经达到了4.55%,成本不可谓不高。

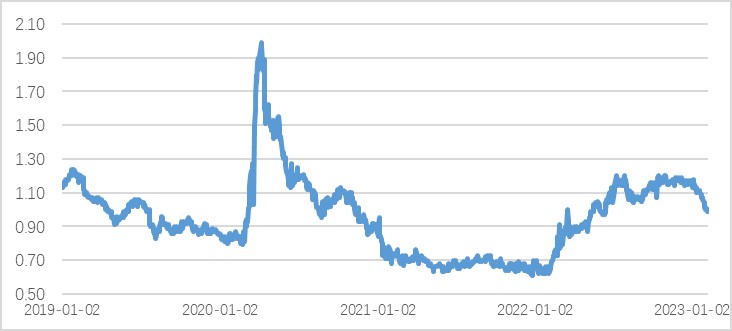

充裕的流动性会带来市场预期与美联储预期之间的差异,典型的就是市场风险偏好可能与美联储想要的风险偏好下降存在差异。图3利用穆迪Aaa与10年期美债之间收益率差减去Baa债券与10年期美债收益率差以反映出风险偏好的变化,可以看出,目前两者差距在100个BP左右,基本回到了疫情前的水平。尤其是从今年以来两者差距出现了明显的缩小趋势。风险偏好并未出现恶化也是今年以来美股三大估值出现了不同上涨的支撑,纳斯达克指数今年以来上涨超过了10%。

图3、穆迪Aaa与Baa债券之间收益率(%)

数据来源:Moody's Seasoned Aaa and Moody's Seasoned Baa Corporate Bond Yield Relative to Yield on 10-Year Treasury Constant Maturity, Percent, Daily, Not Seasonally Adjusted, Federal Reserve Bank of St. Louis.

去年12月美国通胀率(PCE)5%,核心PCE价格同比上涨4.4%。去年全年失业率3.6%,今年1月份失业率3.4%。2022年岗位空置数量相比疫情前2018-2019年的均值超过390万个,2022年劳动参与率比疫情前2018-2019年的均值减少0.8个百分点。即使劳动参与率回到疫情前水平,也改变不了当前的“人挑工作”的就业环境,工资还是会上涨。

美联储怎么办?有两个选择:一是提高对通胀目标的容忍度;二是严格控通胀。从目前美联储的态度来看,倾向于严格控通胀。在这一目标下,美联储采取的措施有以下几种:

(1)继续加息,加息峰值超过去年年底预测的中值5.1%。

(2)加到美联储认为的限制性利率水平时,保持高利率更长时间。

(3)加息周期结束,但缩表周期不结束,继续缩表。持续缩表对于美联储来说其痛苦程度也许更大,因为涉及到债券市场是否有更多国际购买者的问题,或者说涉及到美国财政赤字债务化问题。

上述措施都会抬高全球利率水平和收紧流动性,使得全球经济和金融市场处于承压状态。过于充裕的流动性是目前美联储控通胀面临的难题。

京公网安备 11010802028547号