记者 胡艳明 记者获悉,德意志银行集团1月18日宣布,已在中国银行间债券市场成功完成首笔熊猫债券发行,以3年期优先票据共筹集10亿元人民币,本次发行募集资金净额将用于德意志银行一般公司用途及业务活动和发展。

这是被市场称为“熊猫债新规”的《关于境外机构境内发行债券资金管理有关事宜的通知》(下称《通知》)在去年12月落地后,境外机构在中国境内发行的首只熊猫债券。

熊猫债是指境外和多边金融机构等在华发行的人民币债券,目前熊猫债发行主体包括政府类机构、国际开发机构、金融机构和非金融企业等。随着境外机构人民币需求提升,德意志银行表示,持续看好熊猫债市场的发展前景。

2023年首笔熊猫债完成发行

从本次德意志银行发行熊猫债的时间线来看,从提出申请到成功发行用时不到三个月的时间。

2021年11月4日,德意志银行首席执行官克里斯蒂安·泽温(Christian Sewing) 作为德国总理率领的德国工商企业代表团成员之一到访中国。当日,记者了解到,德意志银行集团拟在中国银行间市场发行熊猫债,已向中国人民银行(下称“央行”)提出申请。

一个多月后,在2022年12月12日,央行向德意志银行发放了《准予行政许可决定书》,同意德意志银行在中国银行间债券市场发行不超过80亿元人民币债券(也即熊猫债)。

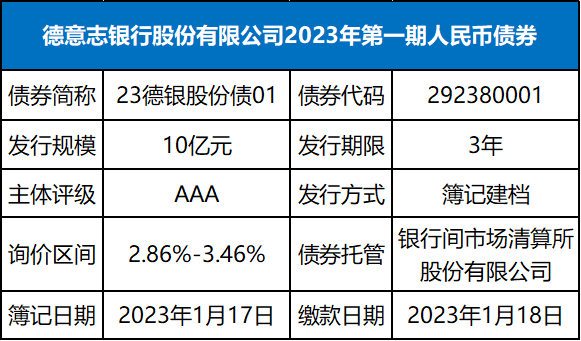

2023年1月17日,德意志银行在全国银行间债券市场发行2023年第一期人民币债券(熊猫债)。本期债券的发行总额为人民币10亿元,期限为3年,发行人主体评级AAA。本次发行募集资金净额将用于德意志银行一般公司用途及业务活动和发展。

此次债券发行的牵头主承销商及牵头簿记管理人为德银中国,联席主承销商及联席簿记管理人分别为中国银行、工商银行、农业银行、建设银行、邮储银行、中信建投、星展中国、中德证券。

看好中国市场业务潜力

在熊猫债新规落地之前,境外机构在境内发行熊猫债涉及银行间市场和交易所市场两个市场,此前这两个市场在熊猫债发行资金管理方面缺乏统一规定,给境外发行人造成了一定不便。

针对这一问题,《通知》对熊猫债发行所涉及的资金登记、账户开立、资金汇兑及使用、统计监测、外汇风险管理等具体规则进行了跨市场(银行间市场和交易所市场)的统一规范,对于境外发行人来说,更具透明性和可操作。同时,规范登记及账户开立流程;完善熊猫债外汇风险管理;明确发债募集资金可留存境内,也可汇往境外使用等规则,进一步便利境外机构在境内债券市场融资。

东方金诚研究发展部高级分析师冯琳表示,《通知》对境外机构发行熊猫债在资金管理方面的具体规则进行了跨市场的统一规范,有利于提升熊猫债发行监管政策的透明度,提高境外机构境内发行熊猫债的便利性和吸引力,从而利好熊猫债市场规模的不断扩大和发行人结构的持续优化。《通知》的发布进一步完善了熊猫债市场的制度框架,是加快推进我国债券市场向制度型开放转变的又一体现。

德意志银行提交熊猫债发行申请时,恰逢中德两国建交50周年和德意志银行庆祝来华150周年。

德意志银行管理委员会委员、亚太区首席执行官慕文泽(Alexander von zur Muehlen)表示:“中国是全球第二大债券市场,持续增加的国际投资者和发行人活动是中国资本市场扩大开放并融入全球金融体系的重要一环。德意志银行很荣幸能够参与其中,在提升中国市场的国际参与度方面发挥积极推动作用。”

德意志银行中国区总经理、德意志银行(中国)有限公司董事长朱彤表示:“德意志银行发行首只熊猫债券充分证明了中国市场对于国际发行人的重要价值。作为拥有中国银行间市场全牌照展业资格的少数外资银行之一,德意志银行一直是国内和海外人民币债券和衍生品市场最活跃的参与者之一。得益于熊猫债券监管规定的不断优化,我们十分看好中国市场的业务潜力。”

德意志银行是拥有A类主承销业务资格的两家外资银行之一,多年来积极参与中国债券资本市场的开放和发展。同时也是国内债券发行中唯一一家同时担任主承销商与簿记行的外资行,至今已主导完成六笔交易。

据了解,截至2022年,德意志银行累计在中国银行间债券市场为客户完成36笔、总规模逾400亿元的债券融资。2020年、2021年及2022年至今,德意志银行在中国银行间市场交易商协会债券承销规模排行中位列外资行首位。

京公网安备 11010802028547号