美国时间2022年12月14日,美联储公布12月FOMC会议声明及经济预测,加息幅度由11月的75BP降至50BP。但点阵图暗示2023年利率终点超过5%,高于会议前的CME市场预期。最新经济预测进一步下调了2023年经济增速预期、上调失业率预期,说明美国经济“软着陆”的空间更加逼仄。美联储主席鲍威尔在记者会上进一步释放“鹰派”信号,较为明确地表示2023年可能不会降息,打消了市场的“降息梦”。另外,鲍威尔的讲话也透露出,美联储不愿意看到金融状况过度宽松,因为这可能会削弱货币政策的效果。在此背景下,未来一段时间,美债利率和美元指数或维持高位运行,美股短期或难大幅回暖。

一、货币政策与声明:加息放缓至50BP

美联储2022年12月议息会议声明,宣布上调联邦基金利率50BP至4.25-4.50%目标区间。这一节奏符合11月初议息会议以来CME利率期货市场预期以及9月美联储点阵图的指引。同时,为配合新的联邦基金利率区间,美联储同时上调了其他多个政策利率:1)将存款准备金利率由3.9%上调至4.4%;2)将隔夜回购利率由4.0%上调至4.5%;3)将隔夜逆回购利率由3.8%上调至4.3%;4)将一级信贷利率由4.0%上调至4.5%。缩表方面,美联储将维持原有计划,即每月被动缩减600亿美元国债和350亿美元机构债券和MBS。

美联储在12月声明中,有关经济和通胀的表述相较11月声明几乎没有变化,仍然强调当前美国通胀很高,地缘冲突对通胀的影响未散,而美联储仍坚定承诺2%的通胀目标,继而选择继续大幅加息。同时,美联储在12月的声明中同样保留了在11月时增加的“美联储预计仍将继续加息,以达到‘足够限制性(sufficiently restrictive)’水平使通胀重回2%的目标”以及“在确定今后的加息速度时,委员会将考虑货币政策的累积紧缩、货币政策对经济和通胀的滞后影响、以及经济和金融发展状况”等表述。仅有的一处改动是,美联储将俄乌冲突对通胀的影响由“带来额外的上行压力(creating additional upward pressure)”调整为“加剧了上行压力(contributing to upward pressure)”。做出这一调整的背景可能是,近期能源价格明显回落,国际油价已降至俄乌冲突前水平。

二、经济预测:更弱的“软着陆”,更高的“利率顶”

美联储2022年12月发布的经济预测(SEP),与9月预测相比:

1) 经济增长方面,小幅上调2022年实际GDP增速至0.5%,但大幅下调2023年实际GDP增速0.7个百分点至0.5%。同时,将2024年实际GDP增速小幅下调至1.6%,并预计长期经济增速保持1.8%不变。总的来说,美联储对明年的美国经济形势更加悲观,但能预计能实现正增长,且加息的“滞后作用”也可能更加明显。

2) 就业方面,小幅下调2022年失业率预测0.1个百分点至3.7%,但对2023、2024、2025年的失业率均上调了0.2个百分点,即美联储认为未来三年内,美国失业率仍将高于长期失业率水平的4%。换言之,美联储认为加息对就业市场的冲击会更明显,且可能持续更久。

3)通胀方面,进一步上调2022年PCE同比增速预测0.2个百分点至5.6%,上调同期核心PCE同比增速0.3个百分点至4.8%;同时分别上调2023年PCE和核心PCE通胀率0.3和0.4个百分点,至3.1%和3.5%;仍然预计2024年及以后PCE通胀率可回归至2%左右的目标水平。我们认为,与9月相比,目前美联储对通胀的预期更加悲观,且认为核心通胀将保持更强的“粘性”。

4)利率与点阵图方面,委员们对未来两年的政策利率预期出现了明显的上调。与9月的分歧不同,本次会议全部委员认为12月应加息50BP,以在2022年末将联邦基金目标利率中值提升至4.4%。同时,2023年政策利率将进一步升至5.1%,2024年和2025年或降息至4.1%和2.9%,即预计未来几年政策利率水平显著高于2.5%的长期预测水平。2022年12月点阵图显示,超过半数委员认为2023年政策利率应至少达到5.0-5.25%,超过1/3的委员甚至认为2023年政策利率至少应达到5.25-5.5%或更高,而即使是最为“鸽派”的委员也认为,2023年政策利率将提升至4.75-5.0%。这意味着明年的加息幅度至少为75BP;同时,委员们对2024年的政策利率水平也出现了全面的上调,预测中值由9月的3.9%提升至12月的4.1%,相当于再次重申了此前鲍威尔“未来利率将更高,持续时间将更久”的表述。

值得一提的是,美联储对2023年的利率预测高于会议前的CME市场预期。截至12月13日(美联储会议前),在11月CPI同比超预期回落的推动下,CME利率期货预计2023年加息至5.00-5.25%及以上的概率不到50%;但美联储的点阵图显示,19位委员中有17位支持加息到这一水平或更高。我们的基准预期是,2023年美联储仍将执行3-4次25BP的加息,使终端利率达到5或5.25%,最后一次加息或在二季度,并在下半年维持终端利率不变。

三、鲍威尔讲话:打消2023年降息预期

鲍威尔在声明发布半小时后发表讲话并接受采访。总的来说,鲍威尔延续了11月议息会议的政策立场,即美联储不会过早放松政策。其对加息终点的描述,继续使用了“足够限制性”。同时,再次强调加息还有“很长一段路要走”,会尽量保持限制性的利率水平较长时间。鲍威尔称,未来几次会议的加息幅度仍不确定,但较为明确地表示2023年可能不会降息。具体来看:

1) 关于金融状况。有记者开场问,11月会议以来金融状况有了明显的改善,如长端美债收益率大幅回落、股市反弹等。这一系列现象是否将成为美联储货币政策的阻碍?美联储又将如何应对这些情况?鲍威尔称,在抗击通胀的过程中,金融市场对货币政策的充分反应至关重要。在过去一年里,金融状况已经明显收紧,货币政策已经通过金融渠道起到一定作用。同时,金融状况不仅反映了当前的货币政策操作,也反映了市场对未来政策的预期。鲍威尔补充,美联储目前关注的并非短期行动,而是更具持续性的行动。目前金融状况并不是特别紧张,这也是美联储在SEP中上调终点利率的原因之一。

2) 关于通胀。在开场白中,鲍威尔再次重申了通胀对于美国民众的损害,以及美联储抗击通胀的决心。而后续的答记者问中,鲍威尔对当前美国的通胀形势做出了简要的分析:首先,近期美国商品通胀已经开始缓和,主要原因在于供应链改善与需求回落使得商品市场的供需缺口缩窄;其次,当前美国的住房通胀非常高,并且由于租房合同的签订具有滞后性,房租的调整仍将持续较长时间,这使得短时间内住房通胀仍将保持高位;最后,非住房核心服务方面,主要受到工资影响,而当前劳动力市场供需仍不匹配,职位空缺较高,工资上涨压力犹存,这部分通胀也有持续的动力。鲍威尔同时表示,美联储观察到了近两个月来通胀的回落,但目前核心CPI仍在6%的高位,这意味着美联储还有“很长的一段路要走”。总的来看,鲍威尔认为当前美国通胀形势“喜忧参半”,而“忧”的部分仍占据更大比例。

3) 关于就业与衰退。有记者问,SEP中预测明年美国将实现0.5%左右的经济增长,但这一水平并不高,且明年的失业率将明显回升,这二者共同出现的情况为何不能称之为衰退?鲍威尔称,从增长的角度来说,正如SEP中预测的,今明两年美国仍有望实现0.5%左右的实际增长,这与衰退并不相符(衰退往往对应着经济的负增长);从就业的角度来看,许多分析表明当前美国的自然失业率可能已经抬升,4.5%左右的失业率对应的就业市场可能仍是比较强劲的。有记者问,“软着陆”是否还有希望?鲍威尔称仍有实现的可能性。

4) 关于加息及加息路径。鲍威尔在开场陈述中,仍然沿用了此前“足够限制性”(sufficiently restrictive)的表述来描述政策利率目标水平。有记者问到后续的加息路径以及何时停止加息?鲍威尔再次重申了目前加息速度已经不再重要,更重要的问题已经是终点利率的位置以及持续时间,而后续的加息路径仍取决于经济数据,直到未来某一时间点足够多的证据表明通胀已经切实回落,才会考虑降息。有“新美联储通讯社”之称的Nick Timiraos问道,刚刚提到将在每次会议做出决定,并关注货币政策的滞后影响,这是否意味着从下次会议开始,美联储将每次加息25BP,直至接近终点利率?鲍威尔称,这种说法大体正确,当前以更缓慢的步伐加息确实是更合适的,美联储将会更好的平衡当前所面临的风险。但正如我之前所强调的,未来的加息幅度仍取决于后续的通胀及经济形势。这也意味着,在下次议息会议上仍然存在继续加息50BP的可能性。有记者直接问道,目前已有关于明年转为宽松的预期,如何看待这一观点?鲍威尔称,目前美联储只关心终端利率,并没有考虑过降息。历史经验告诉我们不要转向过早。换言之,只有在委员会确信通胀会以持续的方式下降到2%的水平之后,才会开始考虑降息。根据12月SEP的预测,2023年将不会有降息。

5) 关于中国经济重启。有记者问,如何看待近期中国防疫政策的优化?这将会给美国经济带来正面(如供应链缓解)还是负面(如大宗商品价格反弹)的影响?鲍威尔表示,中国在全球经济中至关重要,但目前很难评估中国经济重启对美国的影响。

四、美国通胀“魅影”未散

我们认为,12月美联储议息会议发出“鹰派信号”,主要是由于通胀的“魅影”并未完全消散。近几个月来,美国通胀形势出现缓和,CPI同比增速连续两个月出现超预期下行,但正如鲍威尔在记者会中提到的,当前没有充分的证据证明美国通胀压力已明显缓解。

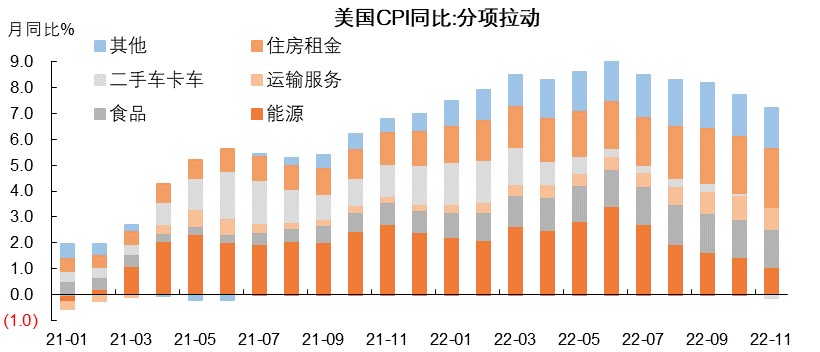

一方面,能源价格回落是美国通胀形势缓和的主要原因,但当前原油市场供需的紧张状况实际上并未得到明显改善。11月美国CPI同比增速回落0.6个百分点,其中能源项的贡献就达到了0.35个百分点。而若将视角拉长,能源价格回落对通胀的下拉作用则更加明显:今年6月至11月,美国CPI同比从高点已回落2.0个百分点,而其中能源项的贡献更是达到了2.3个百分点。不过,目前美国原油产能恢复缓慢、OPEC+可能采取进一步行动阻止油价过快降温、中国经济重启带来需求回暖等因素,均使得原油价格走势的不确定性增强。

图表1 能源价格回落是近期美国CPI回落的主要驱动力

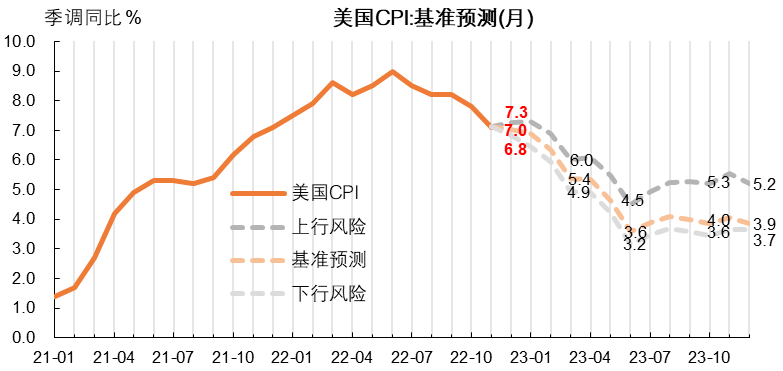

另一方面,美国核心通胀回落较慢,住房租金、服务通胀等仍存在一定“粘性”。中长期看,美国CPI通胀率与工资水平保持着较好的同步性。短期看,工资的上涨或滞后于物价,涨幅也可能较CPI更加温和,体现出工资变化的粘性。这也意味着,未来即便CPI增速下行,工资增速的放缓或相对滞后。而工资增速的韧性也可能反向对冲物价的下行。而房租价格的变动一般滞后与房价变化12-18个月,美国标普20城房价指数同比增速于今年4月触顶,这意味着美国房租的回落至少要等到明年年中。总的来看,至少在2023上半年,美国通胀仍将存在一定的“粘性”。我们的基准预测显示,2023上半年,即使在最乐观的估计下,美国CPI同比仍可能保持在3%以上的高位运行。

图表2 我们的基准预测显示,2023年上半年美国CPI同比或仍将在3%以上

五、美国金融市场暂难大幅回暖

鲍威尔的讲话表明,目前美联储并不愿意看到金融状况的过度宽松,因为这可能会削弱货币政策的效果。因此,短时间市场大幅回暖仍然面临一定阻力。具体来看:

1)美债:10年美债利率短时间内仍将维持高位。

11月美联储议息会议召开至今,10年期美债利率已出现明显回落,最大降幅达到80BP,其中实际利率下行是10年期美债收益率回落的主要驱动因素。未来一段时间,我们认为美债利率继续下行的空间有限,10年期美债利率可能在3.5%-4.0%左右的偏高位置运行。

一是,本次美联储会议进一步打消了市场对2023年降息的押注,引导市场相信美联储将维持高利率更久,这可能抬升中长端美债实际利率。

二是,美债市场的通胀预期或难明显降温。近期公布的11月美国非农数据、服务业PMI数据表明,美国经济仍然存在一定“韧性”,这一方面使得市场对于美国经济“软着陆”的预期升温,但同时也会令通胀预期更具“粘性”,短时间内难以大幅回落。并且从历史数据来看,通胀预期本身的波动就要小于实际通胀的变化,在实际通胀水平下行时,通胀预期的下行幅度要明显小于实际通胀的下行幅度(如金融危机后,以及2011-2015年)。

三是,美联储仍可能通过加快实际缩表节奏抬升10年美债利率,避免金融市场条件过于宽松、以及期限利差倒挂加深。12月以来,随着长端美债利率的继续回落,美债收益率曲线倒挂程度更加严重,10年与2年、3个月美债收益率的倒挂程度均创下了近几十年来的新高。往后看,美联储仍将继续加息、且短时间内不会降息,因而短端美债收益率可能进一步上行、短时间内也难以回落。此时若长端美债收益率回落,则收益率曲线倒挂带来的金融风险将会显著提升,这也是美联储不愿意看到的。从政策空间看,当前美联储缩表进程仍落后于计划,美联储仍有空间加快缩表节奏,以对冲长端美债利率的下行。今年6月以来,美联储实际缩表速度慢于其公布的计划,美联储实际缩表规模与计划规模之间的差距持续扩大。但11月开始,在10年美债利率大幅回落的背景下,美联储在每月950亿美元缩表计划的基础上,额外减持了175亿美元资产。

2)美股:反弹空间有限

我们认为,美股或暂时不具备大幅反弹的基础,主要原因在于无风险利率的下行与盈利的改善难以形成共振。根据FactSet的统计,当前市场对2023年标普500公司的盈利增速预期为5.5%,高于对2022年5.1%的盈利增速预期,但根据12月SEP的预测,美国经济在2022年、2023年将分别增长0.5%、0.5%。叠加通胀水平的回落,2023年美国名义GDP增速或将较2022年有更明显的下调。从历史数据来看,美股收入增速与美国经济状况/名义增长率存在明显相关性,这意味着明年美股的盈利情况可能并不如市场预期的那般乐观。未来一段时间,美股盈利预期或需进一步下调,使美股承压。另一方面,美债利率难以快速回落,这也意味着,短时间内无风险利率的下行与盈利的修复难以同时出现,美股或暂时不具备大幅反弹的基础。

3)美元汇率:或难明显回落

一是,美欧终端利差较大。近期美元指数回落,可能是市场过于关注美欧加息速率变化,但忽略了终端利率的差距。我们预计欧元区终端政策利率在2.5-3%左右,即欧央行可能与美联储同时在明年一季度停止加息。届时,美联储与欧央行的政策利率仍有2个百分点以上的差距,这将为美元指数提供一定支撑。

二是,美联储激进加息对非美经济的负面冲击不容小觑。整体来看,美国经济相对非美地区有明显优势,美联储紧缩底气强于其他发达经济体。往后看,即便美国经济进一步走弱,美联储政策利率仍维持较高水平,非美经济体仍将面临资本外流压力。正如今年欧洲、日本债券市场一度剧烈波动,以及日本和部分新兴市场汇率大幅贬值,都已经体现了美联储紧缩的外溢性。因此,未来一段时间,非美经济金融风险并未完全消除,市场避险需求仍可能保持较高水平,为美元汇率提供一定支撑。

京公网安备 11010802028547号