张涛 路思远/文

伴随美联储转入紧缩政策环境,尤其是持续加大加息步伐,自3月份启动加息以来,美联储已经累计七次加息,累计加息了425个基点至【4.25%,4.5%】,平均每个月加息幅度超过47个基点(1次25BPs、2次50BPs、4次75BPs),就目前的速度来看,为美联储史上最快的一轮加息,受此影响,美债市场持续剧烈波动,波幅也是创纪录的。

首先,长端美债收益率已大幅超过40年来的趋势线。10年期美债收益率在2022年由年初的1.51%,最高上行至4.34%,年波幅280个基点以上,为多年来最宽波幅,之后快速回落,目前已至3.5%以内。另外,伴随政策利率的快速提升,10年期美债隐含的通胀预期在升至3%附近后,就开始了缓慢回落,目前已至2.2%左右;而10年期TIPS收益率则由-1%逐渐转正,并于11月份最高上行至1.74%后开始回落,目前在1.3%左右。

图1:10年期美债收益率变化情况

数据来源:Wind,数据截至2022年12月14日

其次,美债曲线倒挂程度为40多年来的最深。伴随美联储加息周期的开启,短端美债收益率跟随政策利率同步上行,但受经济前景和通胀预期等因素变化,长端收益率虽也上升,但仍与短端美债收益率出现了倒挂,而且这一次美债曲线很快就呈现全面倒挂的局面,尤其是10年与3个月、10年与2年的美债期限利差倒挂程度持续加深,且已突破和接近-90个基点,为40多年来最深倒挂。

图2:美债收益率曲线形态变化情况

数据来源:Wind

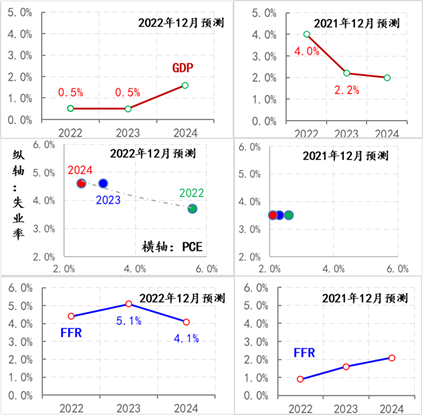

第三,美联储的政策预期快速调整。在12月份议息会议,美联储公布了其最新的经济预测与政策利率的终点目标区间预期。与一年前相比,美联储大幅下调了经济增长预期,2022年增速由4.4%下调至0.5%,2023年增速由2.2%下调至0.5%;上调了失业率和通胀率,2022年PCE与失业率预期组合由【2.6%,3.5%】上调至【5.6%,3.7%】,2023年PCE与失业率预期组合由由【2.3%,3.5%】上调至【3.1%,4.6%】;将政策利率终点区间上调至2023年的【5%,5.5%】。

图3:美联储经济预测与利率终点预期

数据来源:Wind

基于对上述影响2022年美债市场三条线索的跟踪,再来推演影响2023年美债市场的核心因素,就集中在一个核心线索——美联储会将政策利率提升5%以上后,会保持多长时间才会转入降息周期。

实际上,针对本轮美联储加息周期的节奏,被视为美联储传声筒的华尔街日报记者Nick Timiraos,已给出十分清晰的解读,即美联储本轮加息周期会分为三个阶段:第一阶段快速大幅加息;第二阶段加息放缓;第三阶段利率保持在高位直至完成抗通胀。

伴随12月份美联储将加息步伐放缓至50BPs,预示着本轮加息周期已转入第二阶段,而参照美联储预期终点利率目标区间【5%,5.5%】,2023年至多还有3次加息,即最晚2023年5月议息会议之后,美联储就会停止加息,届时本轮加息周期进入第三阶段。

究竟该如何看待美联储第三阶段的持续时长呢?

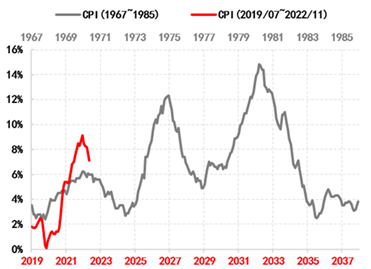

首先,前车之鉴警示美联储一定要坚决地抗通胀。在美联储抗通胀的历史上,曾经有过惨痛的教训,上世纪越战以来,美国就开始承受持续的通胀压力,但最终还是没能避免“大滞涨”,最后是由沃尔克采取高压加息和经济严重衰退,才将通胀遏制下去,并奠定了随后40余年通胀持续放缓的基础。当前导致美国通胀的因素同样也是需求与供给两个层面的复杂交织,尤其是供给端的修复还需要时间,期间通胀均可能出现多次反复,为了将这些不确定的影响降至最低,美联储自身经验显示,抗通胀一定要坚决,决不能摇摆。本轮加息以来,鲍威尔就一直在引用和强调沃尔克当年的态度“坚持下去”。因此,从美联储主观意愿上,更愿意将高利率水平保持相当长时间,直至通胀出现不可逆转的回落趋势。

图4:美国两轮大通胀的比较

数据来源:Wind

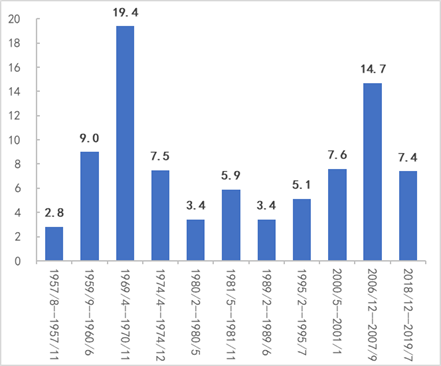

其次,历史数据显示,2023年美联储不会降息。自1957年至今,美联储累计完成了11次从加息周期向降息周期的转换,政策转向的间隔最长19.4个月,最短2.8个月,11次转换的间隔时长中位数是7.8个月,中位数是7.4个月。如上述分析,美联储可能于明年5月份就会停止加息,若按照7-8个月的转换间隔来推算,2023年底之前美联储大概率也不会降息。

图5:美联储历次加息向降息转换的间隔时长(月)

数据来源:Ned David Research,上图中的加息周期为至少连续三次加息,且期间没有降过息;降息周期为至少连续两次降息,且期间没有加过息。

第三,美国通胀能否如期回落尚存疑问。按照美联储12月份经济预测,2023-2025年,PCE同比涨幅依次是3.1%、2.5%和2.1%;核心PCE同比涨幅依次为3.5%、2.5%和2.1%。如果美国PCE若要实现美联储的预期,PCE和核心PCE涨幅在2023年均需要出现明显的大幅回落,月环比涨幅水平均需要较2021和2022年下降50%才行。

图6:美国PCE及美联储预期回落路径

数据来源:FED,Wind

如此大幅度的回落,显然是有难度的,尤其美国劳动力供需依然十分紧张,工资的涨幅也令人不安,即便在商品和房租价格回落推动下,对美国通胀回落会有多帮助,但是核心通胀能否如期回落实际上很难说。而如果核心通胀下不来的话,那么在工资粘性推动下,通胀还是存在固化的可能。为了避免通胀的固化,恐怕美联储也不会轻易进行政策转向。

结合上述兑2022年的观察与2023年的逻辑推演,目前我们对2023年美债市场的认识是:

一是,按照美联储的政策预期路径,1年期以内期限的短端美债收益率应会跟随政策利率进一步上行至5%以上。

二是,美联储在5%以上终点利率保持的时间越长,美国经济衰退进程就越快,相应长端美债收益率则是易下难上,那么2022年10月份4.3%以上大概率就是10年期美债收益率的峰值。

三是,在美联储释放明确的政策转向信号前,美债收益率曲线倒挂程度还将继续加深。

(作者供职于中国建设银行金融市场部,文章仅代表作者观点)

京公网安备 11010802028547号