张涛 路思远/文

与以往历次大通胀差别之处在于,本轮全球通胀受到需求旺盛与供给紧张的双叠加影响更为明显,也更趋于固化,为此各国央行在本轮对抗通胀中被迫采取了更为激进的加息,不过到目前看,能否顺利的化解通胀还是个未知数,但在激进政策冲击下,经济运行和金融稳定已经显露出令人不安的苗头,那么对于2023年的全球经济而言,必将面临更多的“政策困惑”,并且会带来更多的经济运行波折,其中有三个困扰尤为突出。

首先是通胀困扰。

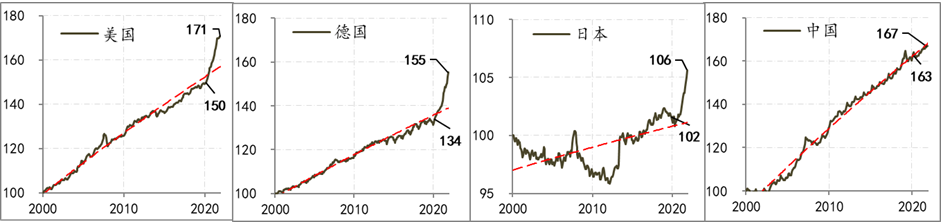

为了更好地展现本轮通胀的情况,我们观察了新世纪以来美国、德国、日本和中国的CPI的累计涨幅,除了中国的通胀基本保持着趋势线态势之外,在过去的近两年间,美国、德国和日本的通胀均出现了明显上升,2021年以来22个月的通胀累计涨幅占过去20余年通胀总涨幅的比重,美国为30%、德国为61%,日本为67%,而中国仅为6%。由此,可见本轮通胀的严重情况。

图1:G4国家CPI累计涨幅

数据来源:Wind。注:2000年12月为基数100,数据截至2022年10月。

虽然美国、德国和日本同样严峻的通胀压力,但各自采取了不同的政策措施:美国主要是激进加息和减少政府支出,来给需求降温;德国则是在欧洲央行慢加息的条件下,增加家庭居民消费补贴,来缓解家庭居民因通胀带来的支出压力;日本则是坚持宽松货币政策取向不变,同时也增加了居民消费补贴。

就政策效果而言,通胀缓解的速度十分缓慢。因为即便是像美国这样更加侧重压缩需求的抗通胀之路,根除通胀也还需要供给端的持续修复,而目前美国劳动力市场持续的供给紧张局面则反映出供给修复还需要很长时间,至于欧洲和日本就更不用说,以能源供给紧张为主的通胀压力,更要依靠全球供给体系的修复。然而,由于加息等紧缩货币政策会提高投资的成本,因此并不利于供给端的修复,这也是各国缓解通胀采取不同政策,以及通胀缓解速度不佳的重要原因。除此之外,伴随中国防疫政策的持续优化,已经被压制3年的中国消费也将在2023年有自然修复的动能,由此也会给全球供需的再平衡带来复杂的影响。

因此,全球经济在2023年必将还会受到通胀的严重困扰。

其次是滞涨困扰。

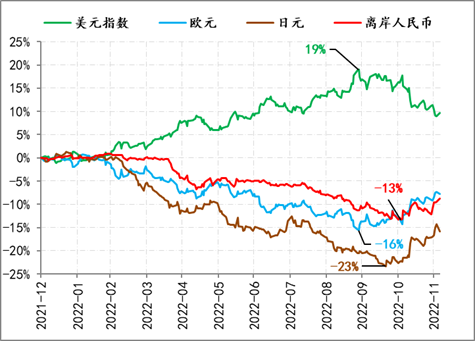

由于美联储采取了激进加息,美元被快速推升,美元指数在2021年上涨5%的基础上,2022年以更快的速度上涨,一度接近115,年内最大涨幅曾接近20%,由此必然带来主要非美货币普遍面临贬值压力,即在强美元推动下,非美经济体普遍面临本币对外购买力下降的窘境,而汇率的贬值本身就不利于输入性通胀的对冲。

图2:2022年美元指数与主要非美货币兑美元汇率变化情况

数据来源:Wind。注:2021年12月3日为基数100,数据截至2022年12月5日。

另外,能源价格的上涨更令非美经济体雪上加霜。Bannockburn构建的世界货币指数(Bannockburn World Currency Index)走势显示,伴随美联储本轮加息周期的开启,全球汇率条件整体呈现贬值趋势(即非美货币的整体贬值程度超过了美元的涨幅),由2021年5月的102降至目前的93,累计降幅8.7%,同期石油价格则累计上涨近100%。换而言之,只要汇率快速贬值与能源价格大幅上涨的叠加影响延续,那么非美经济体的国际收支表就将被持续地蚕食,后果就是非美经济体面临的经济问题就会由“高通胀”转向“滞涨”,尤其是能源对外依存度高的欧洲地区与新兴市场国家,“滞涨”的风险会更严重,相应对于2023年全球经济而言,滞涨的困扰只会更严重。

图3:非美经济体汇率与能源价格指数变化情况

数据来源:Wind、bbgfx.com。

注1:2005年7月为基数100,数据截至2022年11月。

注2:世界货币指数(Bannockburn World Currency Index)由12 个经济体货币构成,权重按照GDP 加权篮⼦,包括USD(30%)、CNY(23.2%)、EUR(18.9%)、JPY(6.5%)、GBP(4.2%)、INR(4.1%)、CAD(2.6%)、KEW(2.4%)、RUB(2.3%)、BRL(2.1%)、AUD(2%)、MXN(1.7%)。

第三是金融脆弱性困扰。

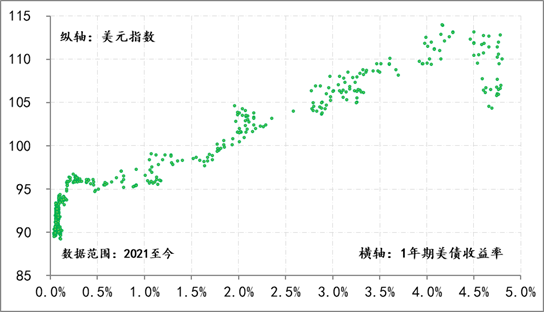

对于2022年全球金融市场而言,最突出的变化就是美元金融条件的大幅收紧,美元指数和美元利率均以很高的斜率持续攀升,只是进入2022年4季度之后,美元指数开始回调,但美元的利率水平还在跟随美联储加息步伐不断抬升。近期美联储多名官员释放的信号显示,本轮加息的终点利率将升至5%以上的水平,而一旦这些信号在下周的议息会议上被确认(12月13日至14日,美联储将召开2022年最后一次议息会议,届时将通过经济展望和利率点阵图给出最新政策信号),那么美元金融环境必将重返收紧态势。

图4:2021年以来美元金融条件的变化

数据来源:Wind

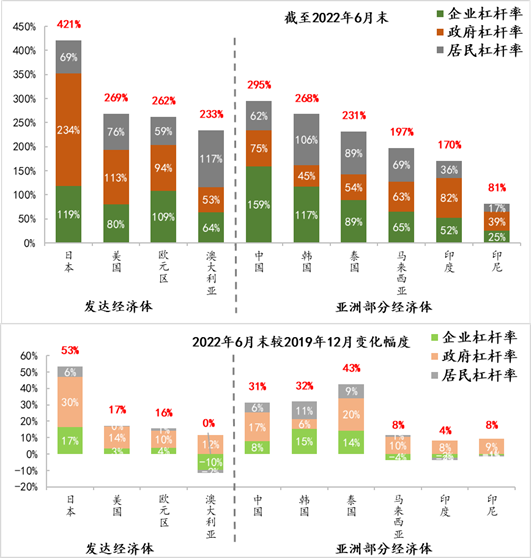

美元作为最重要的世界货币,其金融条件的收紧不仅影响美国自身融资环境,更会释放出很强的外溢性影响。其中,除了众所周知的美元外债再融资成本将高企的困难之外,更为复杂的是,为了对冲疫情冲击,各国均被迫不同程度地提高了宏观杠杆率,而且加杠杆的部门则依照各国政策不同而有所差别。但是随着低利率环境的改变,再融资成本的上升不仅影响着债务的持续性,更因债务部类结构的不同出现不同的后果,由此全球可能面临局部地区金融脆弱性骤升的困扰。

图5:部分经济体的债务结构变化情况

数据来源:BIS

具体而言,从融资成本的高低而言,普遍经验规律是居民融资成本最高,其次是企业,最低的是政府部门,相应最先感受到激进加息的部门一定是家庭居民,之后才是企业部门和政府。因此,家庭居民债务增加较快的地区受到美元金融条件收紧的外溢性更为明显,例如,韩国和泰国,而且两国的企业部门债务增长程度也不低。类似这样地区的金融脆弱性必将大幅抬升,并给2023年的全球经济造成困扰。

综合上述三个方面困扰,我们目前的认识是:2023年全球增速很难超过2%,是除危机年份,1980年以来的较低水平增长的一年。

参考:

2023年经济展望②:高波动的慢复苏

2023年经济展望①:通胀的内外错位为政策加力提供了窗口期

(作者供职于中国建设银行金融市场部,文章仅代表作者观点)

京公网安备 11010802028547号