谢德仁等/文

研究目的与意义

经济增加值(Economic Value Added,EVA),也被称作经济利润(Economic Profit),其经济逻辑在于,现有权责发生制基础的净利润计算中只是考虑了债权资本成本(即利息支出),而没有考虑股权资本成本。

股权资本不是免费的,当企业净利润扣除股权资本成本后还有余,企业才真正创造了股东价值。净利润扣除股权资本成本之后的余额就是经济增加值。

自国资委在2010年1月开始实施的《中央企业负责人经营业绩考核暂行办法》中将之与利润总额一起列为中央企业负责人经营考核的基本指标以来,EVA这一概念已为资本市场所熟悉,一些非央企控股的上市公司也将之纳入经理人的业绩考核指标中。

无疑,从权责发生制基础的会计视角来看,要创造股东价值就必须创造经济增加值。一个企业虽然创造了净利润,但净利润小于其股权资本成本的话,那么,其EVA为负值,企业还是在毁灭股东价值。因此,一个持续创造股东价值的企业,应当能够持续创造经济增加值。

为了观察国资委在央企推动经济增加值考核的成效及其外溢效果,促进上市公司创造经济增加值,助力我国经济和企业高质量发展,我们团队决定研究、撰写并向社会公开非金融行业上市公司的首个A股上市公司经济增加值创造力99强(EVA Top 99)报告(2016-2021),并建议证监会和交易所等制定规则,从自愿披露开始去推动上市公司进行经济增加值相关信息的披露工作。

如上述,经济增加值是基于权责发生制基础计算的,有可能和权责发生制基础的净利润指标一样,只是企业为股东创造的“纸面富贵”。

长期来看,如果净利润和经济增加值没有伴随着“真金白银”的自由现金流量(Free Cash Flow, FCF)和现金增加值(Cash Value Added, CVA),那么,它们是没有意义的,甚至会变成企业家不知不觉吸上瘾的“毒品”。

因此,在长期的终极意义上,企业必须创造现金增加值,才能真正创造股东价值。为此,本团队与此同步推出A股上市公司现金增加值创造力50强(CVA Top50)报告(2016-2021),和A股上市公司自由现金流量创造力99强(FCF Top99)报告(2021)。以上三份报告可供感兴趣的人士参照阅读。

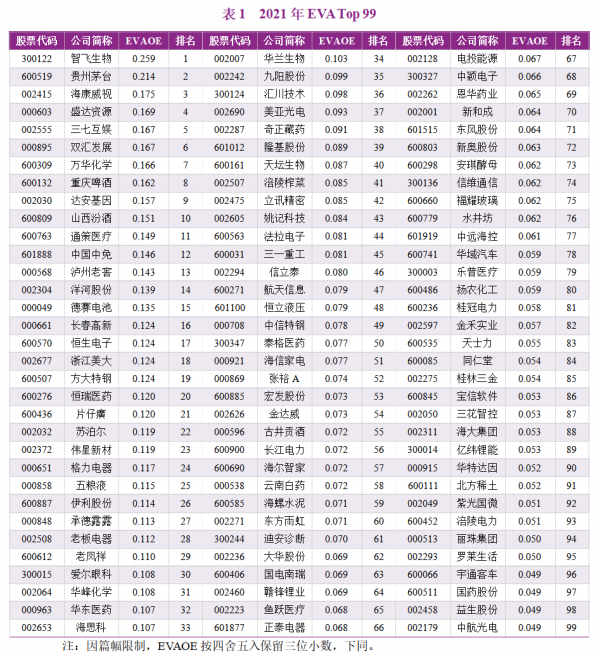

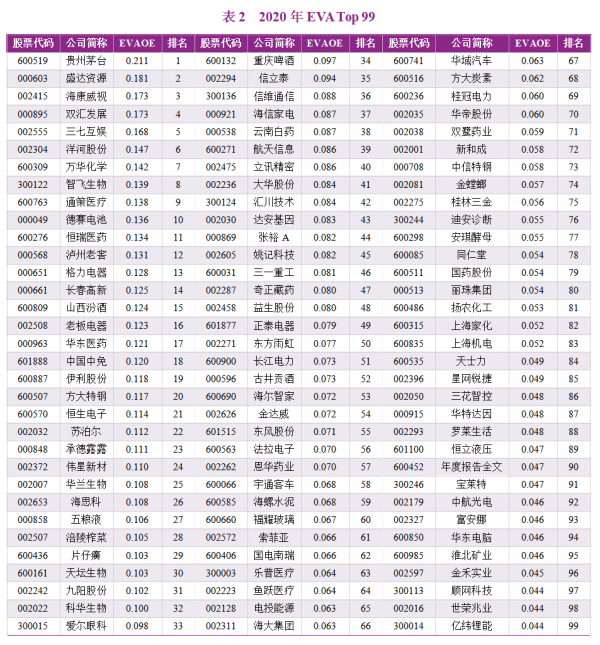

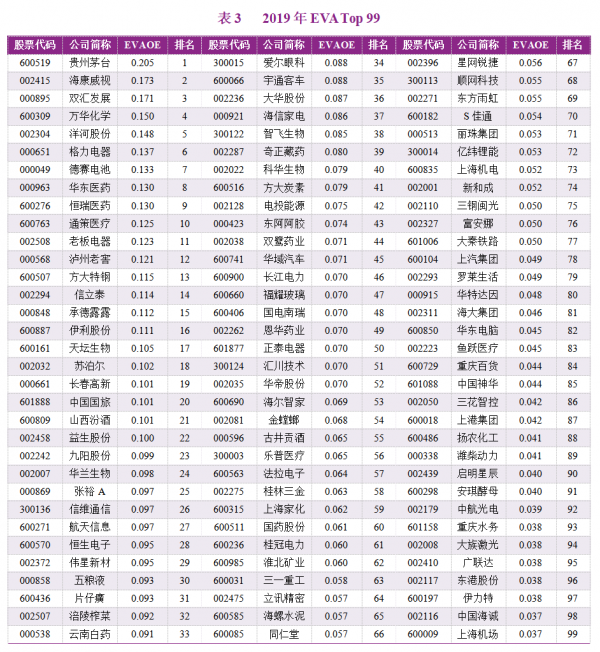

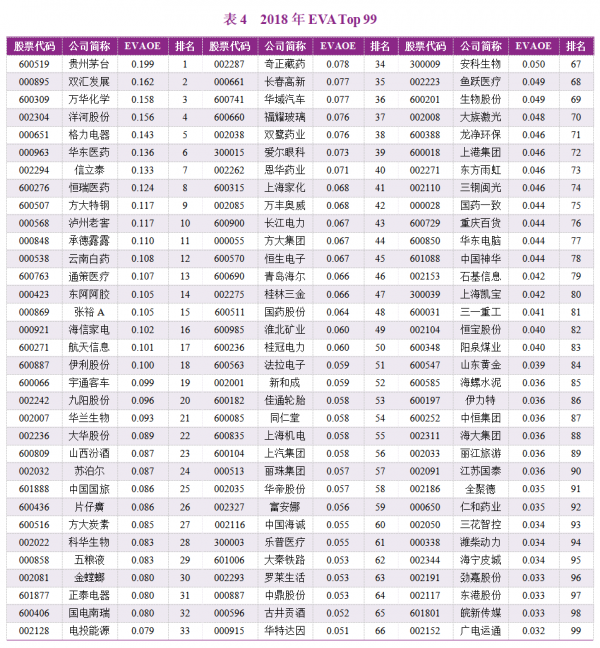

A股上市公司经济增加值创造力99强榜单(2016-2021)

谢德仁带领的团队研究制作了2016-2021年六个年度的经济增加值创造力99强榜单。该报告由清华大学国有资产管理和经济观察报联合发布。

研究方法

(一)样本选择

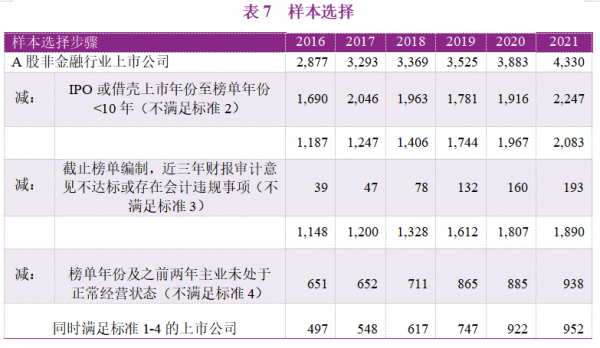

本报告所基于的上市公司统计样本是按照以下标准筛选所得:

1、本报告所统计的上市公司为A股非金融行业上市公司。

2、自IPO或借壳上市年份至某个榜单年份达10年及以上年份。

标准2说明:若某公司某个年度末的净资产为负值,则从其净资产变成正值年度开始重新计算年份(该年度视为第一年)。

3、截至本报告撰写时(2021年10月),公司近三年财务报表审计意见为无保留意见且无监管机构认定的会计违规事项。

标准3说明:会计违规事项包括虚构利润、虚列资产、欺诈上市三种类型。

4、公司在本报告的榜单年份及之前两年的年度主营业务处于正常经营状态。

判断依据为,备选EVA Top99的上市公司在榜单年份及之前两年的税后营业利润(不含投资损益和公允价值变动损益等投资活动的损益)三年累计值大于零和其“经营活动净现金流量-利息支出-折旧与摊销-经营类资产减值损失-非付现的股权激励费用”的三年累计值大于零(即经营活动净现金流量质量高)。

标准4说明:研究团队希望本报告榜单纳入的是那些长期踏踏实实做实业且获得了高质量发展的公司,而不是那些通过非实业的金融投资赚取到高额投资收益(甚或只是公允价值变动收益这类计入了利润表的浮盈)、进而经济增加值看上去也不错的公司,为此,研究团队要求公司实业的主业经营正常且有高质量的经营活动净现金流量。当然,没有公司能够长期通过金融投资赚取高额回报,所以,从长达10年以上的时间窗口来看,没有实实在在的高质量经营性收益,公司自然无法进入榜单。

(二)经济增加值创造力的度量方法

在经过上述4个标准筛选出的上市公司样本中,研究团队采用经济增加值创造力指标——净资产经济增加值回报率(EVAOE)来进行排序,最终确定榜单各个年份的EVA Top99名单。

榜单年度的EVAOE =自公司IPO上市年度(借壳年度)至T年末的年均经济增加值/年均合并净资产

净资产经济增加值回报率是站在长时间窗口的上市公司股东价值创造视角看公司的经济增加值创造力,较好地保证了同一个榜单年度上市公司之间的可比性,即采用上市公司自IPO上市年度(或借壳上市年度,下同,后面予以省略)至某个榜单年度末(T年末)所创造的累计经济增加值除以其统计年份数,得到其长时间窗口来看的年均经济增加值;然后进一步测算上市公司的年均净资产;两者相除得到EVAOE。

其中,自公司IPO上市年度至T年末的年均经济增加值=(自公司IPO上市年度至T年末累计的合并净利润-自公司IPO上市年度至T年末累计的股权资本成本)/自公司IPO上市年度至T年末的年份数

年均合并净资产=自公司IPO上市年度至T年末的年末合并净资产之和/自公司IPO上市年度至T年末的年份数

T年股权资本成本=T年股权资本成本率(Re)×T年末合并净资产

关于股权资本成本率(Re)的测算说明:

(1)由于金融学目前尚未发展出唯一权威的测算股权资本成本率的方法,故本团队参考现有文献,选取学术界和业界广泛应用的Easton ( 2004) PEG模型、MPEG模型、Ohlson and Juettner-Nauroth (2005) OJ模型、Claus and Thomas (2001) CT模型、Gebhardt et al. (2001) GLS模型分别估算Re,并将估算所得的五种模型结果(至少有2种模型、取值在0~1之间的估计值)取平均值作为每个上市公司当年的Re。

(2)由于GLS模型、OJ模型和CT模型运用到分析师预测数据,本文采用WIND分析师年末一致预测,而这一数据始于2004年度。

(3)对于未能通过上述5种模型估算得到的股权资本成本率数据,本文采用同一年度内Fama-French 3因子(市值MV、市账比MB、风险Beta)三重排序(triple sorting)进行配对,并只选取至少有2个公司与之配对成功的情况,进而取平均值作为其当年公司的Re。

(4)若Re无法通过以上方法得到,则依次按MB和MV双重排序、MB和Bata双重排序、MV和Beta双重排序、当年行业均值来进行类似操作得到。

(5)对于2003年度及以前年度的Re,我们用各该公司2004年度的Re通过平减无风险利率差(即减去2004年度的无风险利率加回对应年度的无风险利率)外推得到。

由于不存在负的股权资本成本,当某个公司年末合并净资产为负值时,我们将其设为缺失值,因此会中断EVA的累加过程。只有当该公司净资产重新出现正值时,才会将该年度设定为该公司的第一个统计年度,重新计算其年份以及对其EVA重新进行累加。

本榜单测算EVAOE时采用的合并净资产包含纳入合并财务报表的子公司少数股东权益,但不含合并净资产中的优先股和永续债。正如谢德仁(2021)所指出的,从合并净资产口径来测算上市公司的相关指标,会更加客观和可比,避免了上市公司在母公司和子公司之间腾挪或者“操纵”各类会计业绩指标所导致的弱可比性。当然,也使得EVAOE指标和基于同一逻辑测算的净资产现金增加值回报率(CVAOE)更可比。

需指出的是,类似于现金增加值,经济增加值作为一个考核指标,其自身应该是绝对的规模越大越好,其要求企业规模扩张到边际利润等于边际股权资本成本为止,故本不应该采用其相对于净资产或者总资产的回报比率进行考察。但是,本报告的目的不是为了前瞻性地测算企业的经济增加值的绝对规模,而是回溯企业的历史,观察企业在历史上利用股东所提供的资本(净资产)而创造的经济增加值之多寡,以从经济增加值视角反映企业实际的股权资本利用效率和股东价值创造能力,为此,可以计算EVAOE,并基于之来分析企业的股东价值创造能力和进行榜单编制。

(三)数据来源

本报告的研究完全基于上市公司公开披露的财务报表数据以及其他公开数据。股权资本成本率和股权资本成本数据由本研究团队自己测算所得,其余数据取自CSMAR、RESSET和Wind三个公开数据库。

对2016-2021年EVA Top99公司的初步分析

(一)连续六年入榜EVA Top 99的公司

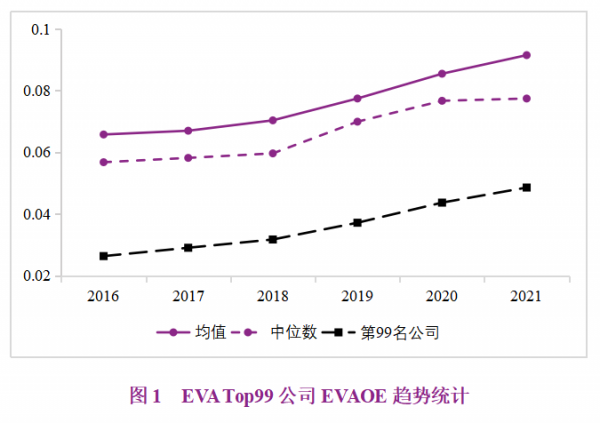

(二)EVA Top99公司的EVAOE趋势统计

(三)EVA Top99公司的产权性质

从表9可以看出,自2017年度开始,EVA Top99公司中,非国有控股公司入榜家数开始超过了国有控股公司,并在2020年度和2021年度较大幅度地超过了国有控股公司。在国有控股公司中,商业一类的入榜公司远远超过商业二类和公益类的入榜公司。

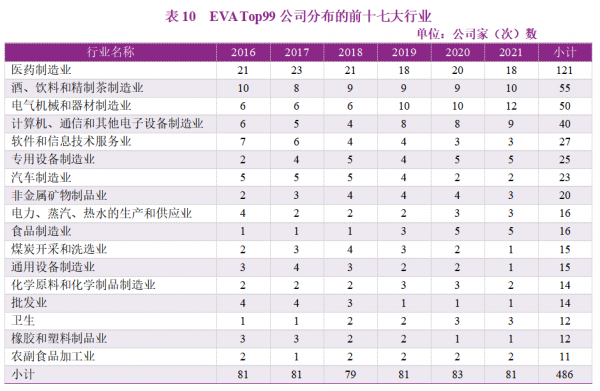

(四)EVA Top99公司的行业分布

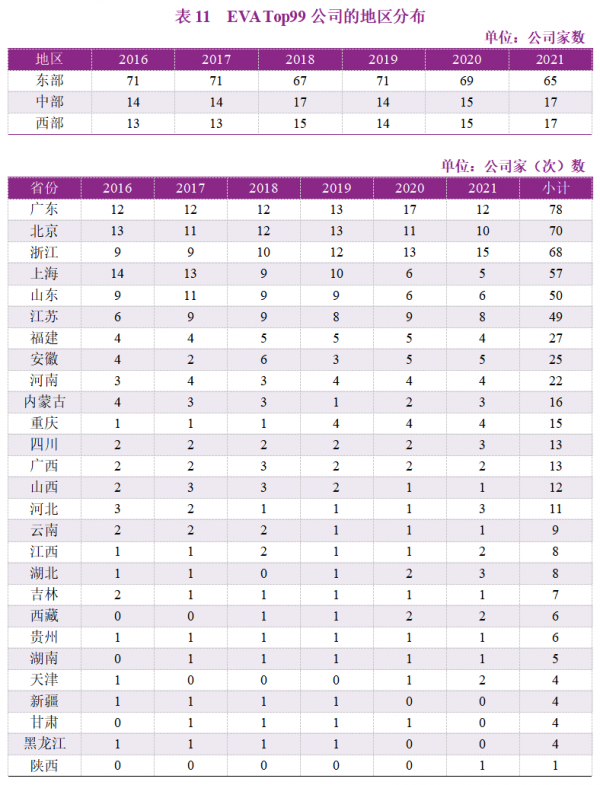

(五)EVA Top99公司的地区分布

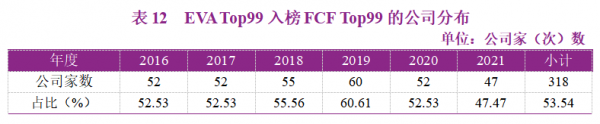

(六)EVA Top99中入榜FCF Top99的公司情况

从表12中可以看出,经济增加值创造力强的公司未必一定自由现金流量创造力强。在2016-2021年度间,平均只有53.54%的经济增加值创造力99强公司能够同时入榜FCF Top99。

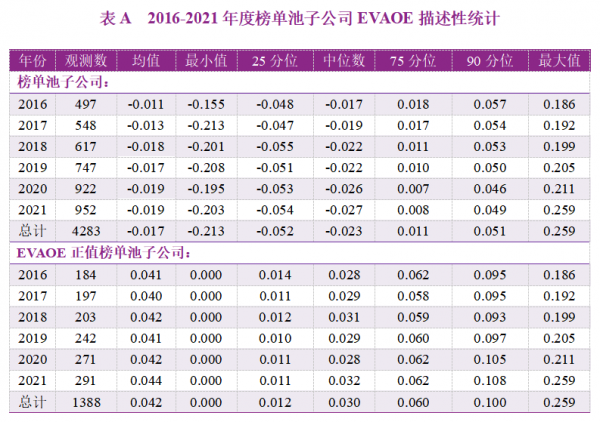

2016-2021年度榜单池子公司EVAOE描述性统计

从表A中可以看出,在2016-2021年度间,榜单池子公司的经济增加值整体创造情况并不算好,表现为EVAOE的均值和中位数都是负值。2016-2021年度间,榜单池子公司总观测(公司-年度)中,EVAOE为正值的观测占比只有32.41%。换言之,榜单池子公司自IPO或者借壳上市以来,截至某个榜单年度末,平均近7成的观测没有创造经济增加值,反而是在毁灭股东价值。

报告研究团队

2016-2021年六个年度的A股上市公司经济增加值创造力99强(EVA Top99)报告由清华大学经管学院教授、清华大学国有资产管理研究部主任谢德仁带领的团队研究撰写,团队成员如下:清华大学经管学院会计系教授谢德仁博士、首都经贸大学会计学院副教授林乐博士、武汉大学经济与管理学院特聘副研究员廖珂博士、四川大学商学院会计与金融系讲师刘劲松博士、清华大学经管学院会计系博士生史学智、清华大学经管学院会计系博士生朱子阳。

联合发布机构

A股上市公司EVA Top99(2016-2021)报告由清华大学国有资产管理和经济观察报于2022年12月2日在北京联合发布。感谢财政部会计名家培养工程、清华大学经济管理学院研究基金(项目批准号为2020051009)、清华大学中国现代国有企业专项课题(项目批准号为iSOEYB202102)等资助。

京公网安备 11010802028547号

京公网安备 11010802028547号