记者 胡群 你有多久没打开银行App查看余额、理财或转账了?

今年以来,疫情反复下,经济复苏不及预期,居民收入、消费都受到影响,而股市下跌,投资理财产品收益率表现不佳,银行App的活跃度也受到一定影响。

12月7日下午,《2022中国数字金融调查报告》(以下简称《报告》)在中国金融认证中心(CFCA)、数字金融联合宣传年、中国电子银行网主办的“2022数字金融创新发布周暨第十八届宣传年年度盛典”上发布完毕。

《报告》显示,2022年,零售数字金融用户规模持续增长,使用手机银行的用户比例已从2021年的81%上升至2022年的86%,但个人手机银行用户使用频率有所下降,43.1%的用户每周至少使用一次,较2021年下降8.4个百分点;在参与调查的2000位企业用户中,48%已开通企业手机银行,较2021年的57%下降9个百分点。

个人手机银行:总体使用频率降低

银行4.0时代,银行服务无所不在,银行与商业机构、政府、金融科技生态合作伙伴共建生态场景,共享数据、算法、交易、流程和其他业务功能,正在实现银行服务无处不在的愿景。手机银行(银行App)已然成为银行对外提供服务的超级入口和平台。

《报告》指出,随着银行数字化转型提速,金融业务线上化按下快进键,2022年调研数据显示,零售数字金融各渠道用户比例持续增长。其中,2022年,个人网上银行用户使用比例达66%,同比增长3%;个人手机银行用户使用比例达86%,同比增长5%;微信银行用户使用比例达55%,同比增长3%;电话银行用户使用比例仅为23%,同比上升1%。

《报告》指出,由于疫情的常态化、微信银行等新兴渠道的推广等原因,个人手机银行用户使用频率有所下降,43.1%的用户每周至少使用一次,较2021年下降8.4个百分点,相应的低频用户比例有所提升,但相较网上银行和微信银行,手机银行仍属于高频业务办理渠道。其中,用户年限越长,个人手机银行的使用频率越高。

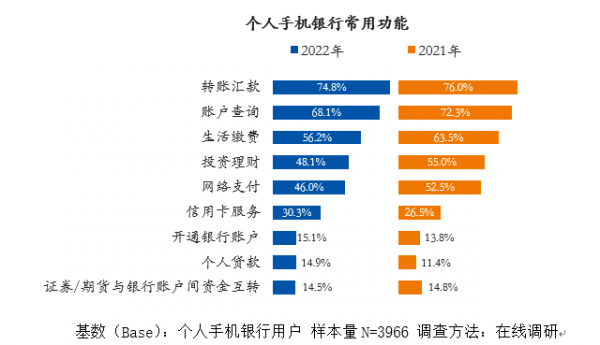

具体来看,无论从转账汇款、账户查询、生活缴费还是投资理财、网络支付,使用频率都呈现下降趋势。作为活跃度居首的功能,转账金额方面,用户使用个人手机银行单笔平均转账金额更趋于小额化。通过个人手机银行进行小额转账(3000元及以下)的用户比例为44.1%,相较2021年,占比提高2.8个百分点。同时,5001至10000元的占比也下降了3.0个百分点。可见,个人手机银行用户转账交易更趋于小额化。

另一调查数据也显示,手机银行的活跃度在降低。

据易观千帆数据显示,2022年10月手机银行服务应用活跃人数5.23亿,环比下降3.52%。手机银行服务应用月活规模经历了连续5个月的持续增长后,10月出现下降。前20家银行中,仅浦发银行、中信银行和民生银行三家银行App保持环比增长态势,其余17家环比走低。

究其原因,易观分析认为,浦发银行数字化建设线上聚焦手机银行App,重点提升线上财富管理全链路陪伴式服务体验,面向不同客户需求构建分层服务体系,22年上半年零售手机银行MAU增至2239万户,较年初增27%。中信银行线上渠道强化手机银行客户经营能力,针对差异化客群提供专属服务方案,丰富服务场景,优化用户体验,加快手机银行迭代升级。22年上半年,手机银行App交易金额达6.39万亿元,较上年同期增长 8.89%。民生银行10月进行了小版本的App迭代,财富板块、系统权限管理优化,同时进行了缺陷修复及优化等。

企业手机银行:用户比例明显下滑

在企业用户端,手机银行尚未成为数字银行的首选。《报告》显示,在参与调查的2000位企业用户中,93%已开通企业网银,48%已开通企业手机银行,对比之下,企业微信银行及电话银行的开通率较低,均不足20%。

来源:《2022中国数字金融调查报告》

《报告》指出,在企业数字金融服务领域中,企业网银已成为企业用户重要的数字金融服务渠道,重要性得分为91.9分,用户表示企业网银是不可替代的,很多常规业务尤其复杂业务通过企业网银处理是最便捷的。同时,企业网银用户活跃度较2021年相比提升了31.3%,提升幅度较大。

企业手机银行的用户重要性评价为70.0分,较企业网银尚有一定差距。企业手机银行端的用户活跃度较2021年也有明显提升,提升了11.0%。

来源:《2022中国数字金融调查报告》

调查显示,电脑端叠加移动端的模式已获得企业用户的广泛认可。其中,超八成企业选择开通网银与手机银行的组合;其次是网银和电话银行、网银和微信金融服务的组合方式。

“通过渠道整合和创新,远程银行进一步打通了电话、App、微信、短信等多媒体的渠道入口,同时引入5G可视音视频电话模式,这些新技术推动了远程银行的快速发展。”11月26日,中国银行业协会首席信息官高峰在中国人民大学国际货币研究所(IMI)、中国人民大学财政金融学院货币金融系和金融科技50人论坛(CFT50)联合主办的大金融思想沙龙“金融发展助推中国式现代化”系列(第3期)线上研讨会上表示,远程银行需要数字化转型,首先是数据是否能够支撑服务和经营能力,手机APP端能否给客户极致体验,移动端手机银行是否进行经常的迭代更新,有没有线上场景,智能化的深度的财务顾问的能力以及风险合规问题,线上和线下的风控逻辑是不一样的。

京公网安备 11010802028547号