记者 胡群 12月3日,招商银行(下称“招行”)信用卡中心迎来了发卡20周年,掌上生活App9.0亦焕新亮相。

随着数字化转型进程加快,掌上生活App已成为1.32亿用户(截至2022年6月末)的选择。易观分析调查显示,10月份中国银行业信用卡App活跃人数10246.43万,其中,掌上生活App活跃人数为4347.46万人,占行业首位。

当前,居民收入增速放缓,消费场景及居民消费能力都受到了影响,一些银行信用卡增量扩张步入低潮,今年大部分上市银行披露的半年报及三季报信用卡贷款余额已较上年末呈负增长态势,而招商银行信用卡依旧保持正增长。

这背后的原因是什么?

行业增速放缓

金融的魅力在于跨时间、跨空间的价值交换,能够助力人们更早触达“对美好生活的向往”,这是消费金融在国内兴起的重要原因之一。我国现有的消费金融产品中,信用卡历史最久,在社会消费和实体经济当中渗透最深,对社会经济发展带来的助力作用也更加深刻。

仅从国际上人均持卡量的比较来看,国内信用卡发展中长期远未达到饱和状态——美国人均超过3张,日本、韩国均超过2张,而中国尚不足1张。但实际上,一个由招行信用卡率先提出的业内共识是,2019年是信用卡行业的一个拐点,“信用卡行业已经进入下半场”。

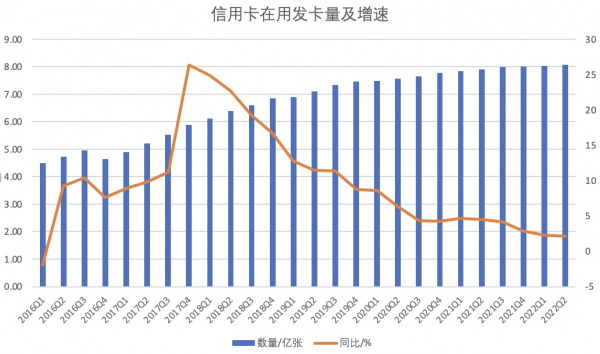

从当前增速看,行业已出现阶段性放缓特征。2022年第二季度支付业务统计数据显示,信用卡和借贷合一卡8.07亿张,环比增长0.57%,人均持有信用卡和借贷合一卡0.57张。

发卡量是增量竞争的重要指标,2021年底我国信用卡和借贷合一卡发卡量突破8亿张,目前发卡量同比增速已从2017-2019年度的两位数增速跌至2022年一季度的2.30%,并于2022年二季度继续下探至2.15%。

数据来源:人民银行

当前信用卡市场呈现出几大特征:

市场规模趋稳。经过多年跑马圈地之后,目前信用卡形成了较为稳定的行业格局:工商银行、建设银行、中国银行、招商银行、中信银行等7家银行为代表的“一线集团”,各家银行累计发卡量超过1亿(农行未公布累计发卡量数据,以2021年中期报告中的数据作为参考,累计发卡量1.4亿张;广发银行2021年年报披露累计发卡量超过1.01亿张),平安银行、交通银行等5家银行为代表的“二线集团”,各家银行累计发卡量在5000万至1亿张之间。

行业分化格局更为明显。通过以衡量各家银行信用卡收入的重要指标——贷款余额来看,截至到2022年上半年末,建行、招行、工行分别在9000亿、8500亿、6500亿数量级左右。“二线集团”信贷余额增速在今年之后遭遇瓶颈,数量级基本位4000-5000亿之间,包括交行、民生、光大、浦发等银行。

今年以来,包括部分“一线集团”的银行信用卡在贷款余额方面并未取得增幅。

工行2021年年报显示,信用卡透支余额为6923.39亿元;2022年工商银行半年报显示,信用卡透支余额6581.37亿元。建设银行2022年半年报显示,信用卡贷款9103.11亿元,较上年末增加140.89亿元,增幅1.57%。

招行2022年半年报显示,截至报告期末,信用卡贷款余额8545.01亿元,较上年末增长1.69%。报告期内,实现信用卡交易额23879.83亿元,同比增长4.88%;实现信用卡利息收入314.22亿元,同比增长10.54%;实现信用卡非利息收入140.25亿元,同比增长5.95%。以较小的新增卡量取得较高的收入增速,说明存量经营取得成效。

2022年10月31日,招行行长王良在三季度业绩交流会上表示,信用卡贷款在三季度实现了恢复性增长,比二季度增长接近400亿元。

招行三季报显示,信用卡贷款余额为8914.81亿元。受益于信用卡交易量增长拉动,银行卡手续费收入159.24亿元,同比增长6.54%。

从经营业务到经营客群

在消费信贷整体低迷的2022年,为什么招商银行信用卡可以实现逆势增长?

“捕捉细分客群,重心由发卡规模转向用户经营”。这个问题,或许可以从中国银联发布的《中国银行卡产业发展报告》中找到一些答案,报告指出,随着信用卡业务“跑马圈地”时代的结束,针对细分市场的精细化运营成为众多银行的选择。

过去20年,招行信用卡凭借精准的客群定位,获得了年轻人的青睐和强劲的发展动力。当下,招行信用卡还将从高成长型产业和区域入手,进一步挖掘新的价值客群。

招行信用卡中心总经理王波表示,招行信用卡希望寻找到那些具有高成长性、关注品质生活的客群。同时,招行信用卡认为,服务好实体经济和制造业极其关键。比如今年,招行信用卡系统性考察了江浙沪一带众多的先进制造业企业、生物医药企业等,希望从这些处于高质量发展中的企业中,挖掘价值客户。尽管大部分企业的规模并不大,但都处于所属细分领域的第一梯队。

“银行卡发卡量区域结构与经济发展密切关联”。中国支付清算协会发布的《中国支付产业年报》显示,从银行卡产业区域结构上来看,东部地区依然占据领先地位。据统计,2021年,东部地区国民生产总值合计59.23万亿元,占全国国民生产总值的51.79%。东部信用卡在用发卡量4.811张,约占全国信用卡在用发卡量的61.76%。中西部地区国民生产总值为49.57万亿元,占比43.34%。中西部地区信用卡在用发卡量2.43亿张,占全国信用卡在用发卡量的31.16%。东北地区国民生产总值为5.57万亿元,占比4.87%。东北地区信用卡在用发卡量5510.62万张,占全国信用卡在用发卡量的7.08%。

站在信用卡发卡20年的发展节点上,从符合业务发展规律的角度出发,随着信用卡行业步入存量时代,风险与增长的平衡被打破,日趋白热化的竞争和逐步趋严的行业监管都对从业机构的精细化管理和合规经营提出了更高的要求。

招行信用卡理事长刘加隆认为,当前国内信用卡行业正处于一个长周期下的“回落期”,在这个过程当中,行业多年积累下来的问题会逐步暴露并被解决,行业分化会进一步加剧,但长期对于行业来说,是一次转向“高质量发展”的契机,同时也可以借此机会实现信用卡市场“柔性去产能”。

回归客户需求本源

易观分析认为,在疫情多点频发且反复的冲击及信用卡用户增速趋稳的态势下,信用卡服务应用App用户活跃存在结构性增长、用户粘性回升的发展机会。信用卡App既是银行引流的入口,更是作为后疫情时代促消费拉动用户活跃乃至业务增长的着力点。信用卡App焦点转向用户精益经营,依托科技赋能深入用户洞察,匹配用户需求,提升用户全旅程服务能力成为制胜关键。

招行信用卡也认为,App之于信用卡的价值,并不能单纯从数据来看,同样也要看到其背后对于消费和实体经济的价值。从一张张塑料卡片到一个数字化的超级生态圈,招商银行信用卡在一次又一次危机中,找到信用卡在市场中的价值和核心竞争力——将支付、消费、小额信贷,与中国的实际环境、实践结合做应用。信用卡带动的小额高频消费,既可以是刚需消费的润滑剂,也可以是连接商业和客户的纽带和连接器。

“过去,招行信用卡一直在扮演商业和客户之间的连接器的角色,在这个过程中,招行信用卡一不小心就打造出了一个生态,一个深度连接了商业和客户的生态。今天,我们已经有了足够大的规模,所以在当前,可以主动承担起这个社会责任,通过打造最好的产品和服务,用客户喜闻乐见的方式,继续扮演好连接商业和客户的纽带、连接器。”招商银行信用卡方面称,一方面,通过金融业务,充分和客户的生活、消费形成连接;另一方面,招行信用卡还和这个生态当中的十万多个合作伙伴们紧密连接,同舟共济,危中寻机,共同探索未来商业模式的可能。

而掌上生活9.0,正是承载这一商业模式的数字化载体。截至2022年6月末,掌上生活App累计用户数超1.3亿,月活跃用户数超4200万。

京公网安备 11010802028547号