王晋斌/文

美国居民债务和信贷状况显示了负债的增加主要来源于有收入的群体,目前债务较低的违约人数和违约率表明家庭资产负债表对美国消费形成了支撑,也支撑了美国通胀的韧性。美国通胀要比较快的下行,在供应链瓶颈导致供给曲线左移的背景下,必须需要持续的紧缩和失业率的较大幅度上升。美联储只能坚持2%的长期通胀目标,通胀在较短时间内快速下降至2%变得越来越不可信,提高对通胀目标值的容忍度,或者延长控通胀的时间应该是美联储更为明智务实的选择。

今年1月,美联储在重审其长期通胀目标和货币政策策略中(Statement on Longer-Run Goals and Monetary Policy Strategy Adopted effective January 24, 2012; as reaffirmed effective January 25, 2022),强调了以个人消费支出价格指数(PCE)的年度变化来衡量2%的通胀率,在长期内与美联储的法定授权最为一致,美联储会寻求实现平均2%的通胀率。

居民支出与当前就业市场及收入直接相关,也与美国居民的资产负债状况直接相关。11月15日美联储纽约分行公布了今年3季度美国居民的债务与信贷季度报告(Quarterly Report on Household Debt and Credit, November 15, 2022),该报告的重点内容显示美国居民当前的财务状况对于消费仍有比较强地支撑,这说明以PCE衡量通胀率的变化可能会更慢一些。

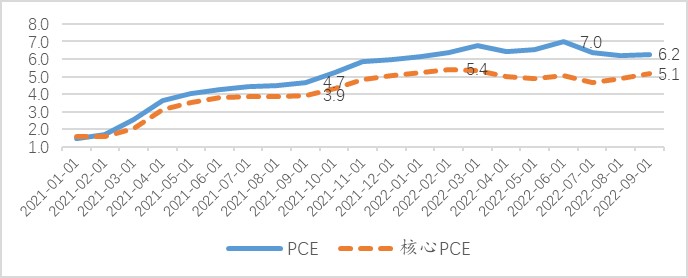

美国通胀率缓慢下行趋势应该基本形成,但通胀的韧性足,这一点可以从核心通胀率上得到验证。图1显示了9月份核心PCE同比仍然高达5.1%,PCE高达6.2%。从最近美国劳工部公布的CPI来看,10月份CPI同比7.7%,跌破连续7个月通胀同比超过8%,但核心CPI同比依然高达6.3%。

图1、美国经济中的PCE和核心PCE的变化(%)

从近期公布的美国居民家庭债务和信贷情况的重点内容来看,居民家庭资产负债表具有支撑通胀韧性的基础。

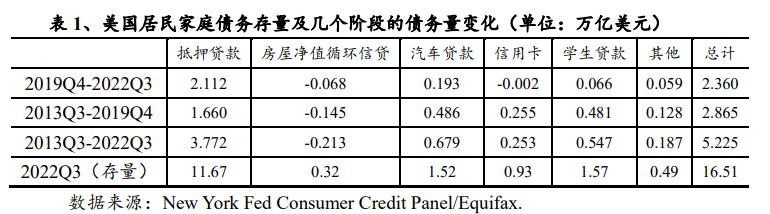

首先,从美国居民的债务存量和阶段性变化来看,疫情以来在低利率的刺激下,美国居民债务增长明显快于2013年3季度以来居民加杠杆至疫情前的时期。表1显示了2019年第4季度-2022第3季度美国居民家庭债务增量2.36万亿美元,与2013年第3季度-2019年第4季度的2.865万亿美元的增量相比,年度债务量增长明显上升。其中,2019年第4季度-2022第3季度美国居民家庭债务抵押贷款增量2.112万亿美元,明显高于2013年第3季度-2019年第4季度的1.66万亿美元的增量。抵押贷款在疫情前占据了所有债务总量的约70%,但在疫情爆发后的近3年时间里,抵押贷款增量占据了所有债务增量的近90%(89.5%),由于抵押贷款大多是固定利率,在疫情后的加杠杆周期中,大部分抵押贷款的利率都处于历史的低位。

2022年第3季度,新发行的抵押贷款债务为6330亿美元,在经历了两年的历史高额抵押贷款发行后,第3季度的发行量接近于疫情前的水平,这主要是由于美联储加息带来了利率的大幅度上扬。即使接近疫情前的水平,但由于利率要明显高于疫情前,说明美国居民家庭对抵押债务的需求还是比较有韧性的。其中一个重要原因是疫情以来美国房屋建设速度下降,目前房屋库存量只有疫情前的40%多一点。

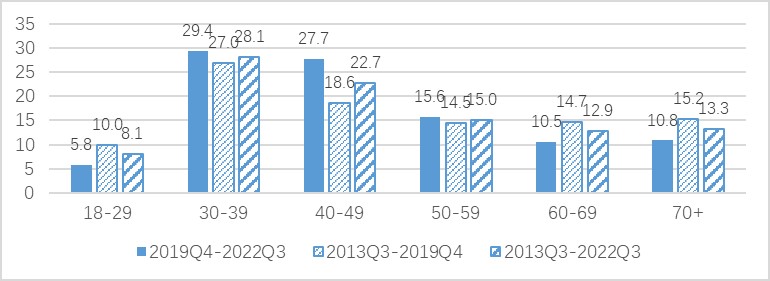

其次,从持有债务的年龄阶段来看,疫情以来,30-49岁居民的负债率出现了明显上升,而30岁以下及60岁和60岁以上的居民减少了债务持有,50-59岁的居民变化不大。2013年第3季度美国居民开始加杠杆,开启了次贷危机以来的加杠杆周期。图2显示了相比2013年3季度-2019年4季度,2019年4季度以来,30-39岁的居民的债务占比上升了2.4个百分点,40-49岁的居民的债务占比上涨了9.1个百分点。此轮美国居民债务上涨的承担主体是30-49岁的人群,占所有居民债务余额的57.1%。这部分人群恰恰是对住房有需求的重点人群,处于人生就业和发展的好光景,是收入最有保障的人群,也是偿债能力最强的群体。

图2、2013年以来美国不同年龄组居民持有债务余额占比(%)

数据来源:New York Fed Consumer Credit Panel/Equifax.

同时,相比2019年底疫情以前,18-29岁的居民债务占比下降了4.2个百分点,反映了因学校停课和公共服务贷款减免计划而导致的部分债务偿还。60-69岁的居民债务占比下降了4.2个百分点,70及以上居民债务占比下降了4.4个百分点,反映了疫情带来退休后居民对未来财产性收入减少的心理冲击,借贷意愿下降。

再次,从不同年龄和持有债务的类别来看,30-59岁居民抵押贷款成为债务最主要的来源,这也是在低利率成本刺激下推动美国房市价格在疫情以来较大幅度上涨的基本原因。截至今年3季度,30-59岁居民抵押贷款数量达到8.35万亿美元,占整个抵押贷款市场的71.6%。30-59岁居民债务占总债务16.5万亿美元的比例大约70%。

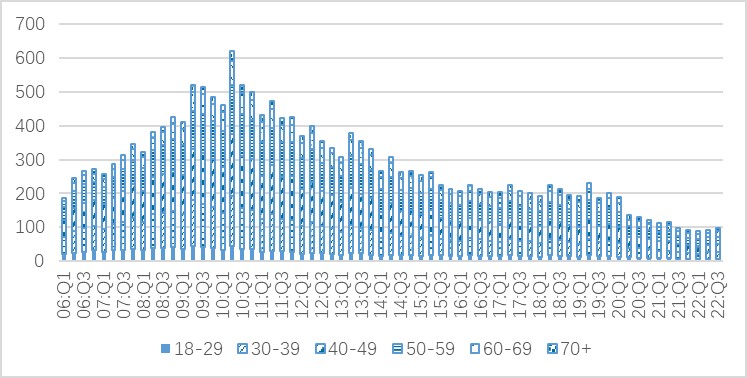

第四,从美国居民因为还不起债务而破产的人数来看,次贷危机爆发后,2010年2季度美国居民破产人数达到峰值,为61.9万人,高失业率导致了破产人数主要集中在30-59岁之间的人群。到疫情前的2019年4季度下降至20.2万人,说明美国居民财务状况有明显改善,这一点与BIS提供的美国居民债务服务比例的下降一致。次贷危机爆发,美国家庭也经历了明显的去杠杆过程,这个去杠杆的过程一致延续到2013年第3季度。依据BIS的数据,2013年3季度美国家庭和为家庭服务的非盈利机构(Households and NPISHs)债务服务比例为8.4%,相比次贷危机爆发时2007年的2-3季度的高点11.6%下降了3.2个百分点。此后,尽管美国居民再次进入加杠杆周期,但债务服务比例一直下降到2021年3季度的低点7.1%,截至今年1季度上升至7.5%,仍然处于比较低的水平。今年3季度美国居民破产人数只有9.7万人,比今年1季度有所上升,但仍处于历史的低位(图3)。

图3、2006年以来美国居民不同年龄段的破产数量(千人)

数据来源:New York Fed Consumer Credit Panel/Equifax.

疫情以来,美国居民财务状况的相对改善,2020年主要是靠财政转移支付,2021年部分靠财政转移支付,今年以来主要是靠劳动力市场收入,今年10月份美国失业率为3.7%,今年以来用工成本的名义上涨幅度大约5%。

随着美联储激进紧缩,美国居民债务违约率出现了上升。相比2021年第3季度,今年3季度90天及以上期限的债务违约率出现了一定的上涨,总体违约率从0.70%上升至0.94%。其中,抵押贷款债务违约率从0.27%上升至0.50%;汽车贷款从1.57%上升至2.02%;信用卡从3.24%上升至3.69%。违约率的上升也说明了债务消费出现了一定的降温。

利率快速上升增加了居民新借贷的成本,债务消费会逐步降温。由于大多抵押贷款是固定利率,加息后的成本上涨会在边际上减少居民的新信贷。从美国居民家庭的财务状况和当前的劳动力市场来看,对美国通胀(PCE)的韧性形成了支撑,美国通胀率的下行一方面随着基数抬高会出现下降,另一方面目前的环比增幅超过0.2%表明美国通胀的韧性依然比较强。

美国居民债务和信贷状况显示了负债的增加主要来源于有收入的群体,目前债务较低的违约人数和违约率表明家庭资产负债表对美国居民消费形成了支撑,也支撑了美国通胀的韧性。美国通胀要比较快的下行,在供应链瓶颈导致供给曲线左移的背景下,必须需要持续的紧缩和失业率的较大幅度上升。美联储只能坚持2%的长期通胀目标,通胀在较短时间内快速下降至2%变得越来越不可信,提高对通胀目标值的容忍度,或者延长控通胀的时间应该是美联储更为明智务实的选择。

京公网安备 11010802028547号